【web3】Q.国内の暗号資産による資金調達の事例:「FiNANCiE」のIEOの狙いとは?

新着記事をTwitterでお届けします。下記URLからご登録ください。

Twitter: https://twitter.com/irnote

A.ICO(新規暗号資産公開)から始まった暗号資産を用いた資金調達はThe DAO事件などを経て、IEO(暗号資産を用いた資金調達)という新たな形態を模索している。国内3例目の「FiNANCiE」のIEOの今後の動向は、国内でのIEO市場の展望を占う上での重要なテストケースであり、モデルケースとなりうる。

「FiNANCiE(フィナンシェ)」は、2月21日に実施したIEO※1にて、開始からわずか1時間で販売総額(調達目標金額)である10億6,600万円の調達を達成しました。

国内では先行するIEOの事例はいくつかあるものの、いわゆるVCなどから調達を行っているスタートアップがIEOを行った事例としては、今回のフィナンシェの調達が2件目のケースとなります。

フィナンシェは、「10億人の挑戦を応援するクリエーターエコノミーの実現」をビジョンに掲げ、株式会社gumiの創業者であり、元代表取締役社長である國光宏尚氏が2019年に創業したweb3企業です。

主な事業は、ブロックチェーンを活用したトークン発行型のクラウドファンディングサービスで、今回の調達資金を元手に機能の強化とエコシステム拡充のためのマーケティング活動に注力をしていくとのことです。

今回は、フィナンシェの資金調達の意味合いを理解するため、国内のIEO/ICO※2の概況やフィナンシェの今後の展開について解説していきます。

※1

IEO「Initial Exchange Offering」の略称で、企業やプロジェクト等が発行した暗号資産に対して、暗号資産取引所が審査を行った上で、販売を行う仕組みです。

※2

ICOは、「Initial Coin Offering」の略称で、新規暗号資産(仮想通貨)公開を指します。「クラウドセール」「トークンセール」「トークンオークション」と呼ばれることもありますが、暗号資産取引所等の第三者機関による審査を経ずに、販売が行われます。

参考:フィナンシェトークン(FNCT)のIEO、申込金額が10億6600万円を突破

ICOの誕生からIEOまでの変遷

暗号資産を用いた資金調達の手段として、IEOについて理解するため、まずはICOの登場からその衰退までの変遷を簡単に振り返ります。

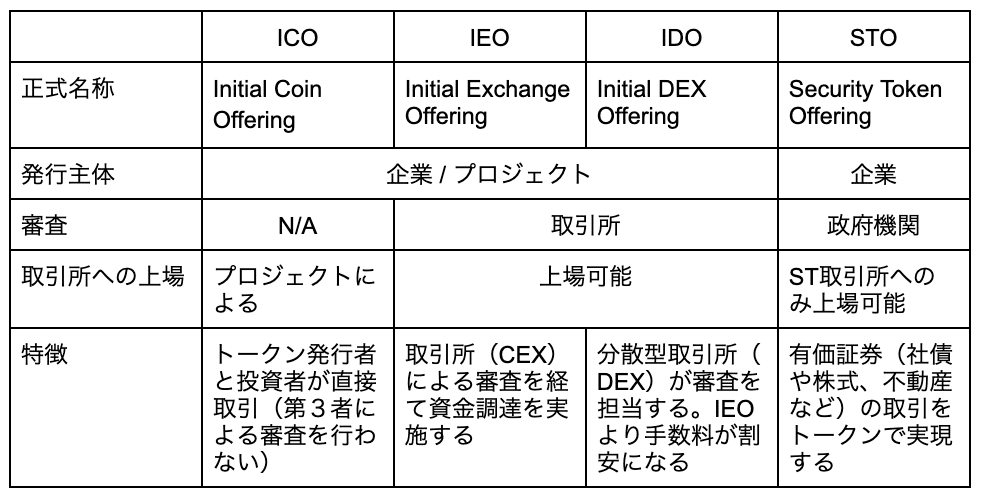

今回出てくる、IEOやICO、STO(Security Token Offering:デジタル有価証券による資金調達)、IDO(Initial DEX Offering:分散型取引所で行われる資金調達)などの◯◯O(なんとかOffering)といった用語は、すべて暗号資産を用いた資金調達の手法を意味しており、会社やプロジェクトが独自に発行したトークンを配布することで、投資家から資金を調達します。

世界初のICOは、2013年にMastercoin(現Omni)というプロジェクトが行いました。同プロジェクトでは、ビットコインの投資額に応じてコインの配布を行うことで資金調達をしました。

ICOは国境を超えて誰もが好きなプロジェクトに直接、投資をする機会をもたらしました。これは当時の市場環境においては画期的なことであり、初期のコアはビットコイン関係者の中で注目を浴びていましたが当初はとてもニッチな存在でした。

2014年に入るとICOの件数は次第に数を増やしますが、まだまだ盛り上がりに欠けていました。そんな中、当時史上最高額のICOを行ったのが、当時19歳のロシア人Vitalik Buterin氏が率いるEthereum(イーサリアム)です。2014年7月のEthereumのICOでは約31,500BTC(当時約16億円)の資金が調達され世間の注目を集めました。

2015年7月にイーサリアムのメインネットがローンチすると、イーサリアムの関連サービスに注目が集まり、AugurやLiskやDigix、Wavesなどが数億円規模の資金調達に成功しました。このころにはコアな関係者だけでなく、暗号資産にそこまで詳しくないライトなユーザーも多くICOに参加するようになりました。

そんな時に発生したのがThe DAO事件です。2016年5月、新しい組織概念としてのDAO(自律分散型組織)を提唱し、1万人以上の投資家から約150億円の資金をICOで調達した本プロジェクトは同年6月にスマートコントラクトの脆弱性を突かれて、調達金額の3分の1以上である約65億円を失いました。

参考:独自取材で判明、イーサリアム史上最大の謎「The DAO事件」の犯人

Vitalik氏を中心とするEthereum FoundationはThe DAO事件に対する対応として、ハードフォーク※の実施を決定しました。しかし世界の非中央集権化を唱えるEthereumがThe DAO事件に中央集権的な介入をすることは大きな議論と失望を生みました。

The DAO事件後、2017年に入っても予想に反してICOブームが続きますが、この頃のプロジェクトは詐欺のような悪質なプロジェクトが大量に含まれていました。市場の加熱を問題視した各国の当局は、投資家保護のため次々とICOを規制。同年7月に米国が認可のないICOを処罰の対象にすると、同年9月には中国、同年10月には韓国がそれに続きました。

その後、少し遅れて日本でも2019年9月に法改正が行われ、国内でのICOが規制されることになりました。その後、国内でのICO実施は事実上なくなり、新たな手法としてのSTOやIEOなどが台頭することとなります。

※

ハードフォーク

The DAO事件前まで遡って既存のチェーン(取引の記録)とは別のチェーンを作り、ハッキングを受けたブロックチェーンを破棄することで事件をなかったことにする処理。しかし、破棄するはずだったチェーンも「Ethereum Classic」として残る結果となった。

参考:ICO(Initial Coin Offering)の歴史。過去のブームを振り返る。

暗号資産による資金調達の手段 = ICO、IEO、IDO、STOの比較

2019年9月の法改正によりICOが規制された後、国内では新たなICOは実施されていません。

代わって現れたのがICOの類型であるIEOやIDO、STOです。それぞれの特徴について下記の通り比較します。

日本国内においては、メジャーな分散型取引所(DEX)が存在せず、またSTOの成立に必須となるST取引所の整備が遅れていることからIEOが先行して新たな資金調達方法として注目されています。

国内の取引所ではコインチェック社やbitFlyer社、GMOコイン社がIEO事業の主な事業者として名乗りをあげています。

今回のフィナンシェのIEOは、国内ではゲーム・アニメ・音楽など、エンターテインメントに特化したプラットフォームを運営するパレットトークン(PLT)社と、沖縄のサッカーチーム「FC琉球」のIEOに続く、国内3例目のIEOになります。

参考:日本におけるトークンによる資金調達(ICO・IEO・IDO)

参考:日本STO協会

参考:2022年、日本初のセキュリティトークン取引所創設を視野に。大阪デジタルエクスチェンジ(ODX)設立。

今回のフィナンシェのIEOに参加した投資家は何ができるのか?

ここからは今回のフィナンシェのIEOの内容を見ていきます。

フィナンシェは、スポーツクラブやクリエイターがオーナーとなって発行するトークンをサポーターが購入することで、クラウドファンディングのような資金調達を行うことができるサービスです。

このときに発行するトークンを“CT(Community / Club / Creator token)”といいますが、今回のIEOの参加者に付与されるトークンはこれとは異なり、フィナンシェのDAO的な運営に関わる権利を得られる「FNCT(フィナンシェトークン)」が付与されます。

● CT:プラットフォーム上の各コミュニテイで発行されるトークン

● FNCT:フィナンシェやFNCTエコシステム上のガバナンス・ユーティリティトークン

ガバナンス・ユーティリティトークンとは何か、具体的に言うと、FNCT保有者がFNCTエコノミーのガバナンス(投票活動決議)に参加し、投票権を行使することができるというものです。

このガバナンスはEthereum、または、Ethereum(EVM)に準拠するスマートコントラクトによって管理され、FNCTを一定期間保有する(ステーキングする)ことで”ステーカー”としてガバナンスへの参加ができるようになります。

投票決議の内容としては、例えば下記のようなFNCTエコノミーに関わる機能追加案・改善案やマーケティング等の予算執行なども含まれる予定です。

● コミュニティ予算を使用する新しい報酬プログラムの方向性やサービスを、いくつかの案の中から選択する決議

● 新規に迎え入れるマーケティングパートナー候補の是非

● コミュニティトークンホールディングにおける、アクティブコミュニティランキングの判定方法の改善案の選択

※議案に対しては、FNCT保有数が議決権となります

参考:フィナンシェトークン(FNCT)とは?コインチェックでのIEO情報や今後の展望を解説

今後の注目ポイント

最後に、フィナンシェの今後の資本政策(FNCTのアロケーション含む)において注目すべき点を見ていきましょう。

上図は、今後のフィナンシェのFNCTのアロケーション(割当)計画です。

初期においては創業チームと投資家がイニシアチブを持ってプロジェクトをリードできるように投資家の保有比率を高める一方で、徐々にパートナーやコミュニティに主導権を渡していく計画であることが読み取れます。

一方IEOとは別に、フィナンシェはVCや個人投資家からも、スタートアップとしての資金調達(22年8月時点で累計13億円)を実施しています。

VCから調達しているということは、通常ならフィナンシェがスタートアップとして上場を目指すことを意味しますが、当然ながらIEOを実施した企業が株式市場に上場した前例はなく、そもそも上場が可能なのかが不透明です。

さらに、アロケーション計画では中期的にFNCTエコノミーのガバナンスをパートナーやコミュニティ、チームに渡していくことから投資家の影響力を徐々に制限していくことが描かれています。

通常であればVCや個人投資家が投資しにくいスキームであるように見えますが、累計13億円の資金調達を実現している背景として、VCや個人投資家に何かしらの秘訣が資本政策にあることが予想されますが、現時点では詳細な情報がありません。

FNCTを利用したガバナンス機能の詳細が明らかになる(≒ 株主とステーカーにそれぞれどの程度の権限を与えているのかが明確になる)過程で、フィナンシェがどのような資本政策をとっているか、段々と明らかになることでしょう。

いかがでしたでしょうか?

今回は、フィナンシェのIEOが、暗号資産を用いた資金調達の文脈において、いかにエポックメイキングな出来事であるか紹介しました。

まだ始めたばかりのマガジンなので、皆さんからのフィードバックを沢山お待ちしています。コメント欄やTwitter等でコメントをお待ちしています。

他にも、こんなテーマ・トピックを扱ってほしいなどのご要望も、ぜひTwitterでコメントいただければ嬉しいです。

2022年4月より、「web3事例データベース」を開始しています。web3プロジェクトの調達情報、カオスマップ、事例集を週次更新で提供しています。web3の最新トレンドをいち早くキャッチしたい方は、以下のnoteより詳細をご確認ください。

過去のweb3事例集

▼新着記事をTwitterでお届けします。下記URLからご登録ください。

・Twitter: https://twitter.com/irnote

▼その他SNS

・Instagram:決算をグラフで分かりやすく発信しています。

▼お得なマガジン

1ヶ月あたり4〜8本の有料ノートが追加される「有料マガジン」もあります。月に2本以上の有料noteを読むならこちらがお得です。是非ご覧ください。

気に入ってくださった方は、↓から「スキ」「フォロー」してください!