Amazonは最大のハックである「税ハック」と日本のソフトウェア産業の競争優位

(日本時間 2017年8月23日 8:55修正)2点追記しました。

1) 消費税の納税義務と日本に恒久的施設を有するかどうかが関係ない点。詳細。

2) Amazon本社があるワシントン州内では消費税が無料ではない点。

ご迷惑おかけいたしました。

今日は、Amazonのあまり知られていない側面を、一つ読み解いてみたいと思います。それは、Amazonは、営業利益を出して税金を支払うよりも、大規模な投資を継続して、し続けてきたという点に関してです。

最初に申し上げておくと、私個人としてはAmazonがこれまでやってきたことは決して悪いことだとは思いませんし、決められたルールの中で最適な行動をとっていると思います。

従ってこのnoteの内容は、Amazonの税金逃れを批判するという趣旨ではありません。どちらかと言うと、日本の自社開発ソフトウェアに対する税制のあり方が、今日の国際競争において、非常に不利な形に働くケースが想定されるので、それに対しての政策提言の意味もあるという風にご理解いただければ幸いです。

始めに、こちらのブログ記事が話題になりました。まだご覧になってない方は是非ご一読下さい。

Amazonが狂っているように見えるのは会計基準が追いついていないだけ

私個人の考え方としては、会計基準が追いついていないと言う点は必ずしも同意しませんが、Amazonは非常に巧みに、「短期的な利益を無視してでも研究開発やインフラに投資をし続ける」と言う、20年間一貫しているポリシーがあるという点は強く同意します。

Amazonのことを利益を出さない会社だと言う人がいますが、それは必ずしも正しくはありません。

Amazonの決算資料には、必ず以下の文言が入ります。

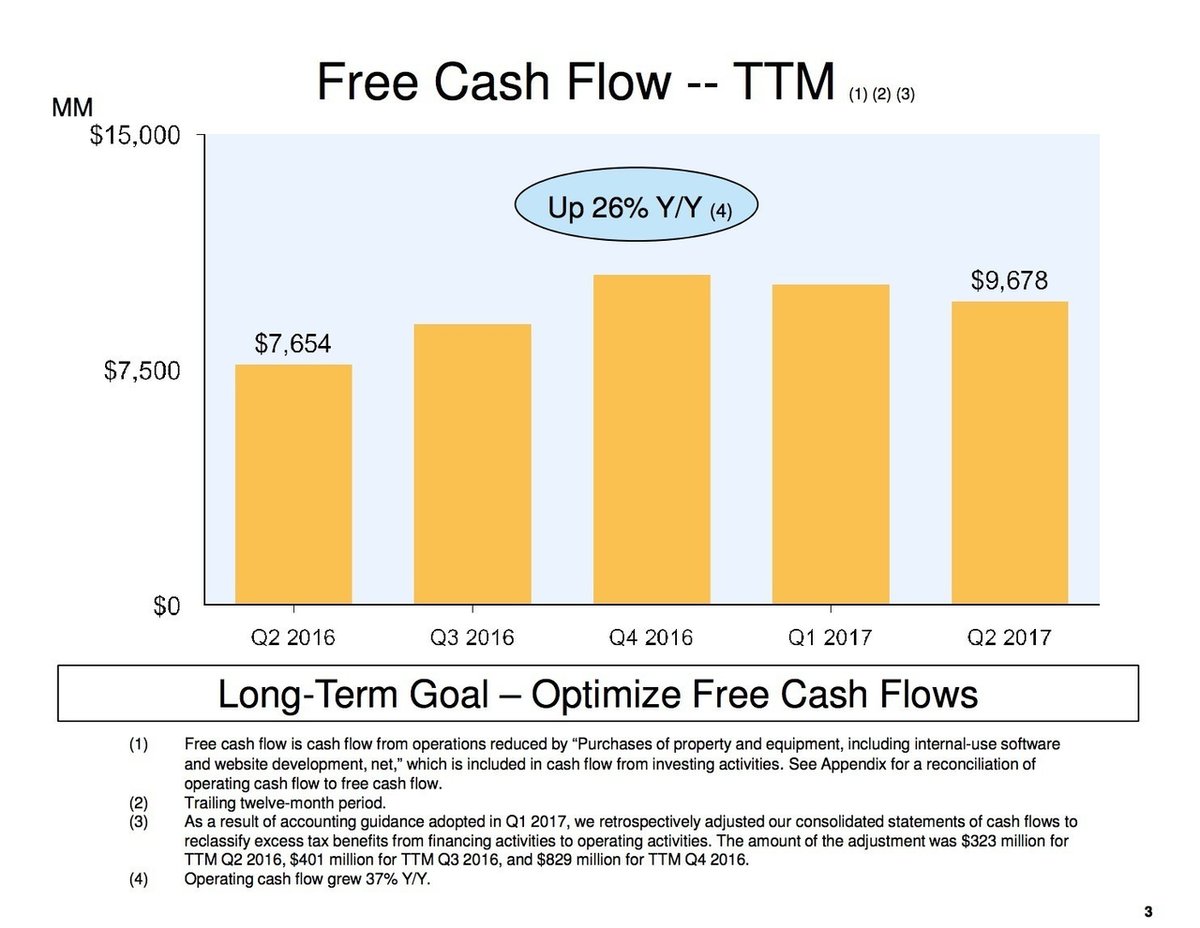

Long-Term Goal – Optimize Free Cash Flows

これはどういうことかと言うと、Amazonは利益を出さないのではなく、フリーキャッシュフロー を最大化するという点を非常に重視している、という意味です。

つまりAmazonのポリシーを正確に書くと、

・儲かる事業を作ることは当然重視しているが、一番重視している指標はフリーキャッシュフローである

・事業から稼いだフリーキャッシュフローをさらに研究開発投資することで、競争優位性を高めていく

・稼いだフリーキャッシュフローを再投資してしまうため、結果として利益は残りにくい

ということになります。

ハックその1: (過去に)消費税を逃れる

Amazonはアメリカでも日本でも、過去に巧みに消費税から逃れていたという事実があります。

日本においてはAmazon.co.jpでの購入は、全て日本の子会社から購入する形にしており、日本での消費税の支払いは不要というロジックをしばらく貫いていました。

(追記1)元の原稿に「日本に恒久的施設を有しないため」という記載がありましたが、恒久的施設を有するかどうかは、消費税の納税義務と関係がありません。詳しくは「アマゾンの日本での消費税の納税について」をご覧ください。

一方でAmazonは、日本には巨大な物流施設を有していたり、グループ会社としては日本に恒久的施設を有するため、このロジックを日本の国税局に指摘され、今ではきちんと消費税を払う形になっています。

アメリカにおいては州ごとに消費税が異なりますので、ワシントン州シアトルに本社を構え、物流センターも税金がかからない州に配置することで、しばらく消費税をゼロにする形で全米で販売をしていました。

(追記2)元の原稿に「ワシントン州の消費税がゼロ」という記載がありましたが、ワシントン州の消費税はゼロではなく、州をまたいだ取引に消費税がかからない時代が昔ありました。

カリフォルニアの場合、消費税が約10%弱と非常に高いこともあり、大きな社会問題にまで発展しました。カリフォルニアに住んでいるブロガーなどがアフィリエイトを利用してAmazon商品を紹介している事により、カリフォルニアに恒久的施設を有しなくても事実上の拠点があるとみなされ、数年前からAmazonにはカリフォルニアのユーザーへの販売に対しても消費税が課税されるようになりました。

このように今ではきちんと消費税を支払う形になっていますが、Amazonはeコマースでシェアを獲得していく段階で消費税を払わなかったというのは、非常に有利な状況であったことは間違いありません。

例えば日本において、当時5%だった消費税を支払わなくてよいということは、楽天市場やヤフーショッピングに対して事実上5%のマージンの差がつきます。日本のeコマースのテイクレートは7%〜8%程度であるため、5%のマージンの差というのは非常に大きな差になります。

5%余分にマージンが取れれば、その分値下げをすることも可能でしょうし、或いは物流施設などの設備投資に回すことも十分可能になるわけです。

ハックその2: 本業で稼いだキャッシュ・フローを研究開発投資に回して、法人税を回避

Amazonは本業で稼いだキャッシュフローを大胆に設備やソフトウェアに投資をしています。この傾向はAmazonだけではなく、アメリカのインターネットの巨大な企業は皆同じような大胆な投資をしているとも言えますが、Amazonの投資の仕方はまるで利益がほぼゼロになるまで投資をするかの如く、非常にアグレッシブです。

直近の四半期において$38B(約3兆8,000億円)のネットの売上がありますが、$37.3B(約3兆7,300億円)の費用が計上されています。営業利益としては$628M(約628億円)、税引前利益が$666M(約666億円)、税引後の純利益が$197M(約197億円)と、ネット売上に対して非常に小さくなっていることがよく分かります。これが Amazonが利益を出さない企業と呼ばれる所以です。

費用の内訳を見てみると、物流センターへの投資に$5.2B(5,200億円)、ソフトウェアとコンテンツに同じく$5.5B(5,500億円)と、非常に大きな投資がなされていることがよくわかります。

アメリカの会計制度では、ソフトウェアに対する研究開発投資は、税務上も全額損金計上が認められています。

誤解を恐れずに分かりやすく言うと、

今年大きな利益が出ている場合、その利益を内部留保に回すためには法人税を支払う必要があります。

もう一つのオプションは、今年の利益を小さくするために大胆な投資を行い、来年以降のビジネスをより盤石な体制にする、その結果として今年の利益が小さくなると言う考え方です。

Amazonは、過去20年間一貫して後者のオプションを取り続けている企業です。

日本の税ルールでは、技術力で勝つソフトウェア企業を産むのは困難な理由

Facebookに以下の様な投稿をしたところ質問が多かったので、少し詳しく解説したいと思います。

日本は税務署の「指導」のせいで、自社開発のソフトウェアでさえも「資産計上+減価償却」させられるという「本気で国ごと殺す気ですか?」というルールがまかり通っているから、同じだけの「投資」を費用計上できるアマゾンとの違いがいかに大きくなるか分かるでしょう。

日本においては、税務上は自社開発のソフトウェアも資産計上して、3年若しくは5年で減価償却をする必要があります。この税務上のルールは特にインターネットの世界において、ソフトウェアのテクノロジーで勝負する上においては、非常に不利なルールだと言わざるを得ません。

例えば以下の様なケースをシンプルな事例として考えてみましょう。

ネット売上 10億円

エンジニア人件費 5億円

その他販管費 5億円

営業利益 0円

主に自社サービスを展開するインターネット企業を想像してください。売上が10億円あるとします。自社サービスを自社で開発するために、エンジニアの人件費が5億円かかります。その他の販管費などで5億円かかり、営業利益がほぼゼロの会社です。

この会社がアメリカの会社だとすると、税引前利益がゼロなので、法人税はほぼゼロになります。

ところがこの会社が日本の会社の場合、仮にエンジニアの人件費が全て自社のソフトウェア開発に使われたとすると税務上はこの5億円の投資は一旦資産計上され、(例えば)5年で減価償却する必要があります。

つまり、この年に5億円分エンジニアに人件費を払っているわけですが、税務上費用計上できるのは、減価償却の1億円のみということになります。5億円のキャッシュを使っているにも関わらず、日本ではこの人件費部分さえも資産計上しなければならず、実質損金計上できるのは1億円にしかなりません。

これによって、税務上の営業利益が4億円ということになり、それに対して法人税を支払わなければならないということになります。

これの何が問題かと言うと、日本においては自社のソフトウェア開発に投資をすればするほど、その年のキャッシュフローは人件費という形で支出しているにも関わらず、税務上は費用計上が認められないため、キャッシュフローがどんどん苦しくなるだけではなく、アメリカなどの外国の法人に比べて、税引前利益が大きくなり、大きな法人税を支払う必要がある点です。

つまり日本においては、ソフトウェアなどへの技術開発投資をすればするほど、相対的に損をするという構図が出来上がってしまっているわけです。

徴税権と言うのは国が持つ非常に大きな権利であり、国全体としてみれば税金は当然多い方が良いと言う考え方も分かりますし、今回の事例はあくまで急成長するソフトウェア産業からの視点に過ぎませんが、少なくても国際競争力という点で見ると、日本でこのような税制上のルールに支配されているヤフー、楽天、LINEと言った企業は、欧米の企業に対して圧倒的に不利だと言わざるを得ません。

もう1つ、この「自社開発ソフトウェアを資産計上しなければいけないルール」が問題であるという理由を書いてみます。

一言で言うと、フレキシビリティに欠けるということに尽きます。インターネットの世界において、今年開発したソフトウェアを5年にわたって減価償却するというのは、フレキシビリティに欠けると言う以外の何者でもありません。

これだけ動きが早い業界で、5年間も同じソフトウェアを使い続ける保証などどこにもありません。例えば今年開発したサービスが、2年後にやっぱり駄目だとなった場合、3年分の減価償却分を終えていない資産がまだ残っていますので、サービスを終了させるという判断を躊躇したくなる経営者も多く出てくるでしょう。一方で、開発した年に全て費用計上できていれば、新たな支出はありませんので、ダメだと思われるサービスはすぐに停止することができます。

ガラケー時代に非常に上手くいっていたサービスで、スマホシフトに出遅れた企業を詳しく調べたことがあるのですが、大抵の場合、このソフトウェアの資産計上で非常に大きな頭痛を抱えていたことがわかりました。つまり本来であれば、ガラケー時代に作ったソフトウェアはすぐにでも捨ててスマホにシフトしたいにも関わらず、貸借対照表に資産計上されているためそう簡単にサービスを停止することができなかった、ということです。減価償却しつづけるか、特別損失を計上する必要があるからです。

このように、自社開発のソフトウェアも資産計上しなければならないというルールは、少なくてもインターネット産業においては非常に相性の悪いルールであり、国際競争力を失うだけではなく、迅速な経営判断を阻害しかねない大きな問題にもなると思っています。

日本で最も税金面で有利な投資はAbema TV型のコンテンツ投資

ここからは少し余談になりますが、日本でソフトウェアへの研究開発投資をすると税金面で大きな損をするという話を書きました。

このルールを一番うまく回避しているなーと思うのは、本人たちが意識されているのかどうかは分かりませんが、サイバーエージェントのAbemaTVです。

年間200億円もの投資をすると発表されていますが、これができるのは既存事業である広告代理店ビジネスやゲームビジネスが大きく利益を出しているからです。

それらの利益を内部留保しようとすれば、当然ですが法人税を支払うことになり、さらに法人税を支払った後に株主への配当までしなければなりませんので、税引前利益が非常に大きな額であっても、実際に内部留保できる金額はあまり大きくなりません。

もしそういう状況であれば、200億円という大きな投資をして、将来の事業を盤石にするためにお金を使いたいと考えるのは、決しておかしなことではないのではないでしょうか。

AbemaTVがうまいなと思うのは、200億円の投資の内、おそらくソフトウェアに対する投資よりも、コンテンツに対する投資の方が圧倒的に大きいため、上で述べたような税務上の不利な扱いをうける可能性が非常に低いと考えられるからです。

コンテンツへの投資の場合、少なくてもニュースやスポーツ中継と言った長期に亘ってキャッシュフローを産まないものに関しては、資産計上をして減価償却をする必要がないのではないでしょうか。つまり税務上は、その年に一括で損金計上できることになります。

従って「税効率」という意味では、ソフトウェアの投資よりもコンテンツへの投資の方が、現場の日本の税務ルールを考えると圧倒的に効率が良いと言えるでしょう。

新経済連盟の皆様におかれましては、この「自社ソフトウェア開発費用の資産計上」というとんでもないルールを変えるべく、しっかりロビイングをして頂きたく思います。

(参考)会計基準に関連した過去のnote

*ベンチャー経営者・M&A担当者が知っておくべき国際財務報告基準(IFRS)と日本会計基準の違い

*今さら聞けない「のれん代」「減損」って何?(2017/02/24)

----------------------------

「MBAより簡単で英語より大切な決算を読む習慣」好評発売中!

・Amazon・Kindle: http://amzn.to/2tHsSUX

・楽天ブックス・Kobo: https://a.r10.to/hrEBH2

1ヶ月あたり4〜8本の有料ノートが追加される予定の「有料マガジン」もあります。是非ご覧ください。

気に入ってくださった方は、↓から「スキ」「フォロー」してください!