QRコード決済を流行らせるために金融庁がすべきたった一つのこと

新着記事を(無料で)LINEへお届けします。以下のリンクからLINEで友達登録してください。

https://line.me/R/ti/p/%40pap3801g

----------------------------

今日の記事では、「QRコード決済を流行らせるために国ができること」という観点で書いてみたいと思います。

最近は、ソフトバンクとヤフーの合弁会社であるPayPayが実施している、「100億円還元キャンペーン」での20%キャッシュバックが話題になっていますが、今日の記事は個々のプレイヤーがどのような施策を取るべきかという観点ではなく、あくまで日本という国としてQRコード決済を流行らせるにはどのようにすべきか?という観点で政策的な提言をしたいと思います。

QRコード決済の分野においては、前述のPayPayをはじめ、LINE、楽天、ドコモ、メルカリやOrigami、Pring、PayIDなど多くのベンチャー企業も参入し、市場の拡大に取り組んでいます。今回はなぜそれらの企業の比較や施策に対する考えではなく、敢えて国の政策という大きな枠組みで提言するかというと、QRコードなどのキャッシュレス決済を普及させるためには、既存のある大きなシステムの壁を乗り越える必要があると考えたからです。

QRコード決済は本当に便利なのか?

はじめに、QRコード決済というのは既存の決済手段と比べて、何がいったいどのように便利なのか?ということを簡単に整理しておきたいと思います。

QRコード決済は、店頭で表示されたQRコードをユーザーのスマホで読み取るか、ユーザーのスマホのQRコード決済のアプリを開いて表示することで決済が完了します。実施に利用するユーザーの「使い勝手」という点では、既に存在するSuicaなどの非接触ICカードとほぼ同じように利用できると考えてよいでしょう。

大きく違うのは店舗から見た場合の手数料だと考えます。

レジに「Suica」を導入する費用はいくらかかるの?調べてみた!(EARLY TECHS)

Airペイを使えば、月額費無料で「Suica」を導入することが可能です。導入にかかる費用は、決済端末代金の¥19,800のみです。あとはiPadを用意することと、決済ごとに3.24%の手数料を支払うのみです。

Suicaなどの非接触ICカードの端末を導入すると、初期費用がかかるだけではなく、決済ごとに3.24%というクレジットカード並みの手数料を店舗が負担することになります。

導入時に必要な端末費用は、プラットフォーム側が実施するキャンペーンなどで、プラットフォームが負担して無料もしくは上の例のように安価に提供される場合もあるかもしれませんが、店舗側から見ればこの手数料が小さくならない限り、積極的に現金決済を減らすモチベーションにはならないのではないでしょうか?

したがって、「国全体としてQRコード決済を普及をさせる」という観点で見れば、決済手数料をいかに小さくできるかという点に最終的には行き着くのだと思います。

「QRコード決済戦争、僕ならこうする!(100億円をこう使う!)」という記事で、店舗側の普及策についての案を掲載していますので、ご興味のある方はぜひお読みください。

「QRコード決済戦争、僕ならこうする!(100億円をこう使う!)」

日本は実は既に電子マネー大国?

もう一つ忘れてはいけない事実は、日本は既に電子マネー大国であるという点です。

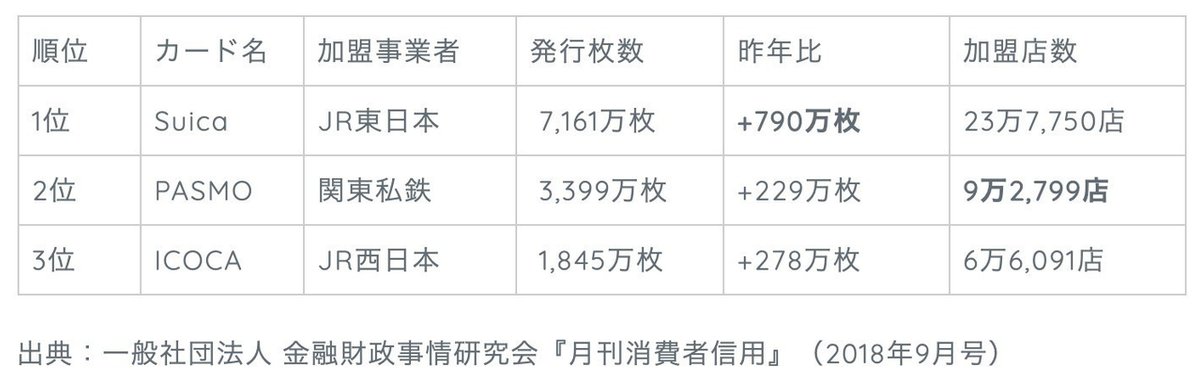

【2018年版】鉄道系ICカード発行枚数ランキング(鉄道ファンのクレジットカードのりば)

この表にあるように、Suicaだけで累計発行枚数は7,000万枚を超えており、1年間で790万枚も発行されているという事実からも日本は既に巨大な電子マネー大国であるとも言えます。

QRコード決済普及に際しての最大の障壁: 全く「なめらか」でない日本の電子マネー

これだけ非接触ICカードが普及しているにもかかわらず、他の先進国に比べて未だに現金決済の割合が圧倒的に高い理由は、やはりどこからどう考えても店舗側の決済手数料の高さに原因があるのではないでしょうか。

店舗から見ると、ユーザーが現金で1万円の購入をすると1万円まるまる手に入るのですが、非接触カードやクレジットカード決済の場合、売上の3.24%が手数料として引かれるので取り分が減ります。マージンが低い小売店などにおいては積極的に現金以外の支払いをユーザーに勧める理由はないとも言えるでしょう。

ユーザー側から見ても普及が進まない理由があります。それは銀行口座から電子マネーにお金を移動させる際にかかる送金手数料です。この手数料が日本は非常に高いと言わざるを得ません。

銀行によっては、「残高に応じて月間数回ぶんだけ送金手数料を無料にする」というキャンペーンがよく展開されていますが、自分の銀行口座から自分の電子マネー口座にお金を移すために、あるいは逆に電子マネーから銀行口座にお金を移すために毎回数百円かかるようでは、ユーザーとしては積極的に電子マネーで支払いをしようとは思わないのではないでしょうか?

スマートニュース代表であり、メルカリの社外取締役を務める鈴木健さんやメルペイの言葉をお借りすれば、日本の電子マネーは全く「なめらか」ではないのです。

アメリカでVenmoが流行る理由

アメリカで大流行している個人間送金アプリに「Venmo」というものがあります。

このアプリの最大の特徴は、自分の銀行口座からVenmoのアカウントにお金を入れたり、逆にVenmoのアカウントから自分の銀行口座にお金を出したりするのが完全に無料だという点です。

つまりVenmoのアカウントにお金を出し入れする際に全く手数料がかかることなく、とても「なめらか」な設計になっているといえます。

ではなぜVenmoでは、銀行口座と電子マネーの間の入出金が無料にできるのでしょうか?

それを理解するには、アメリカの2種類の送金方法を理解する必要があります。

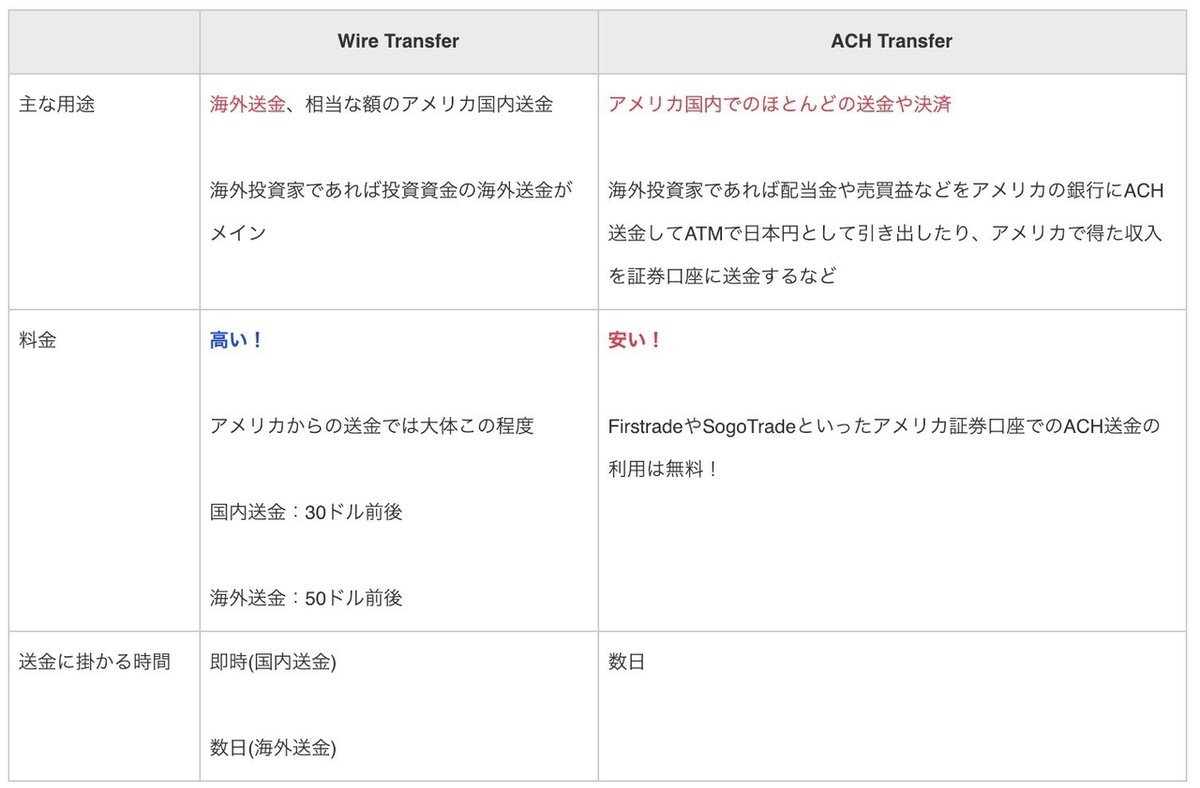

2種類の送金方法の特徴-Wire TransferとACH Transfer-(資本主義社会で生き残るためのブログ)

この記事にあるように、アメリカの銀行には、「Wire Transfer」と「ACH Transfer」という2種類の送金方法が存在しています。

*ACH=Automated Cleaning Houseの略。

Wire Transferというのは、ほぼリアルタイムで送金処理が行われる一方で、コストが非常にかかる送金方法です。

一方でACH Transferというのは、1日1回のバッチ処理で送金処理が行われるのでリアルタイムではありませんが、非常に安価な送金方法になっています。

Wire Transferは1回の送金あたり数十ドルかかる場合が多く、ACH Transferは毎月一定の送金件数までは無料で提供される場合が多くあります。

ACH Transferというのは、元々小切手の精算に使われていた方法です。アメリカでは今でも小切手が利用されています。

支払元が発行した小切手を受取人が銀行に持っていくと、小切手に書かれている金額を銀行が読み取って、支払い元の銀行口座から送金処理を行うという流れになっています。この処理を1日1回のバッチ処理で行っていたのがACHの起源です。

ちなみに、Wire TransferとACH Tarnsferにはアメリカ合衆国の連邦準備銀行が運営するシステムと民間のシステムがありますが、連邦準備銀行のシステムをFedwire、FedACHと呼びます。(FedはFedral=連邦の意)

アメリカではユーザーではなく銀行が、Fedwire・FedACHに対して送金ごとにいくらの費用を支払っているのかという「銀行から見た場合の費用」が公開されています。

Wire Transferの場合、1送金あたり$0.032(3.2円)

ACH Transferの場合、1送金あたり送金側が$0.0010 (0.1円)、受取側が$0.0003 (0.03円)

とACH Transferの方が1/30程度のコストで送金できることになります。

Fedwire® Funds Service 2018 Fee Schedules (Federal Reserve Banks)

FedACH® Services 2018 Fee Schedule (Federal Reserve Banks)

その結果として、ACH TransferはWire Transferの80倍も多く利用されているという結果になっています。アメリカに住んでいて利用する送金は、ほぼACH Transferになります。しかし、ACH Transferは実際送金をすると数日かかることがほとんどです。

日本で銀行間送金の仕組みとQRコード決済の普及に向けてのボトルネック

日本でFedwire・FedACHに相当するのが、「全銀システム」と呼ばれる銀行間をつなぐネットワークの中継センターのようなシステムです。

全銀システムは、昭和48年4月に発足したオンラインのデータ通信システムで、日本のほとんどの預金取扱金融機関が参加しており、1営業日平均約675万件、約12.2兆円の取引(年間約16.5億件、約2,993兆円)が行われるなど、わが国の決済システムの中核として大きな役割を果たしています。

ここで書かれているように、1日あたり12兆円もの取引がこのシステムを経由されて取引されており、まさに日本の決済システムの総本山と言えるでしょう。

一方でこのシステムを経由している限り、1回の取引毎に手数料がかかり、それが皆さんが負担する送金手数料やATM手数料としてユーザーに課金されているわけです。

冒頭で書いた日本の送金が「なめらか」になれない最大の理由は、この全銀システムの手数料にあると言えるのではないでしょうか?

(QRコード決済の決済手数料が既存のクレジットカードに比べて圧倒的に安価で、店舗から見ればQRコード決済を拒む理由がないと仮定すれば)自分のお金を銀行口座から電子マネー口座に移してしまえば、現金を持ち歩くことから解放され、「なめらか」な決済の世界になるわけですが、銀行口座から電子マネー口座にお金を移すのに手数料がかかるというのが最大のボトルネックになります。

現在は普及期間なので、各プラットフォームがこれらの送金手数料を負担するキャンペーンを行っているかと思いますが、中長期的に見るとユーザー自身の電子マネーと銀行口座の間の入出金に手数料がかかり続けるというのは、どう見ても持続可能性があるとは言えません。

さらに、店舗側から見た最大のボトルネックであるQRコード決済の手数料も、最終的には銀行からの送金手数料が転嫁されるので、送金手数料が無料に近くならないと、決済手数料を下げるのは難しいと言えるでしょう。

QRコード決済を流行らせるために金融庁がすべきたった一つのこと

ちなみにこの全銀システムですが、これまでは24時間稼働していたわけではなく、平日の営業時間内のみに稼働していましたが、最近24時間365日対応できるようになりました。

振込の24時間365日対応について(一般社団法人全国銀行資金決済ネットワーク)

9日から24時間365日「即時振込」のサービスが開始、それを可能にしたモアタイムシステムとは(BLOGOS:久保田博幸氏)

多くの銀行がこれに追随して送金処理を営業時間外でも行えるようにしているようですが、肝心の送金手数料は変わっているようには見えません。

もちろん全銀システムそのものを否定するつもりはありません。全銀システムのようにトランザクションの整合性がきちんと保証される確固たる安全なネットワークというのは必ず必要だとは思いますが、少額の決済においてトランザクションの整合性を全て担保しようとするとコストが合わなくなっているというのが現状だと思われます。

QRコード決済のような、なめらかな世界を実現しようと思った場合、今の日本に唯一欠けているのはアメリカのACHのように「圧倒的に安価な送金手段」なのではないでしょうか。

ここで言う「安価な送金手段」はリアルタイムでなくても構いませんし、現在の銀行間送金のように完全にトランザクションの整合性がリアルタイムに取れないものでも構いわないと思います。

最大のポイントは、「銀行口座と電子マネー口座の間の入出金に対してのコストがユーザーに転嫁されないレベルで安価に出来るか」という点だと思っています。

しかし、残念ながら既存の全銀システムはこの安価な送金手段を作ると送金手数料が減ることになるため、おそらく自ら積極的にこれらを構築することはないでしょう。

従って安価な送金手段を実現するためには、国、つまり金融庁からの強力なプッシュが必要なのではないかと考えます。

エンジニアリング的な観点で見れば、現在の全銀システムのようにリアルタイムでトランザクションの整合性を担保するシステムの方が圧倒的に難しい仕組みなので、その仕組みを24時間365日稼働させることができる全銀システムの力があれば、整合性を保ちつつも、コストにマッチした送金システムを構築することは、技術的には全く問題なく実現できるはずだと思います。

銀行口座と電子マネー口座間の入出金が無料になれば、ユーザーはより便利な方にお金を簡単に動かすことができますし、プラットホームから見ればこの送金手数料をキャンペーンで負担するのではなく、より本質的なマーケティングに費用を投下することができ、QRコード決済の普及がさらに加速することは間違いないでしょう。

ここで提案していることは、一世代前の仕組みを今から構築するというような話で、あまり未来を感じる話ではないかもしれませんが、今の日本の金融インフラに最も欠けているのは「安価な送金手段」だと改めて感じた次第です。

皆さんはどう思われますでしょうか。

★参考

3年前にNTTデータが出した「欧米の小口決済システム(ACH)及び銀行のシステムに関する調査研究」が金融庁のサイトにアップされていました。

この報告資料の冒頭で

企業のビジネス展開及び個人の消費行動がグローバル化する中で、世界各地において、ヒト・モノ・カネの国境を越えた動きが盛んになってきている。これを受け、各国で企や消費者に提供される小口決済システム(ACH, Automated Clearing House)や銀行のサービスに対するニーズが変化している。資本主義社会における基本的なインフラであるACH や銀行サービスを、変化するニーズに合わせて高度化していくことは、サービス向上をもたらすのみならず、国が経済的に世界から立ち遅れないようにする意味からも非常

に重要である。

と記載されています。

----------------------------

新着記事を(無料で)LINEへお届けします。以下のリンクからLINEで友達登録してください。

https://line.me/R/ti/p/%40pap3801g

「テクノロジーの地政学」好評発売中!

「決算資料からビジネスの仕組みが見えてくる」好評発売中!

「MBAより簡単で英語より大切な決算を読む習慣」好評発売中!

1ヶ月あたり4〜8本の有料ノートが追加される予定の「有料マガジン」もあります。是非ご覧ください。

気に入ってくださった方は、↓から「スキ」「フォロー」してください!