Q. Coinbase決算から読み解く、前年比5倍の売上でも株価低迷のワケとは?

新着記事をTwitterでお届けします。下記URLからご登録ください。

Twitter: https://twitter.com/irnote

----------------------------

A. Coinbaseの主な収益源は暗号資産取引による手数料収益のため、暗号資産のボラティリティによる今後の業績の不透明さ(不確実性)により、同社の株価は低迷した。

この記事はゆべしさんとの共同制作です。

暗号通貨(仮想通貨)取引所を運営する米国大手Coinbaseの直近の2021年4Q(2021年10-12月)決算は、前年比5倍の売上成長と絶好調だったにも関わらず、同社の株価は低迷しています。

「前年比5倍の売上成長」と聞くと、投資家からの期待が高まって株価が上がるのでは?と考える方も多いかと思います。株価が低迷している理由の「暗号資産のボラティリティによる今後の業績の不透明さ(不確実性)」とは具体的にどのようなことなのでしょうか。

この記事では、前半で2021年4QのCoinbaseの決算内容を整理し、後半で同社の株価が低迷した理由について詳しく解説し、Coinbaseが取り組んでいる打開策を考察します。

この記事では、1ドル=100円($1 = 100円)として、日本円も併せて記載しています。

Coinbaseの大荒れな決算

Coinbase Shareholder Letter Fourth Quater and Full-Year 2021(2022年2月24日)

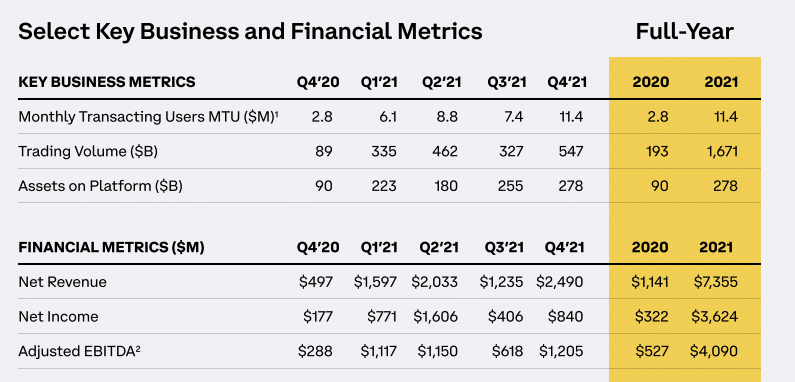

●Coinbaseの2021年4Q決算内容

・四半期売上:$2,490M(約2,490億円)、YoY+401%、QoQ+102%

・四半期取引量:$547B(約54.7兆円)、YoY+515%、QoQ+67%

・月間取引ユーザー:1,104万人、YoY+307%、QoQ+54%

Coinbaseの2021年4Qの決算内容は上記の通りで、売上や取引量、月間取引ユーザー数は前年同期比(YoY)や前四半期比(QoQ)で見ても、驚異的な成長を遂げています。これは投資家の期待を上回る素晴らしい決算内容でした。

しかし冒頭でも記載した通り、Coinbaseの株価は、米国時間の2月24日の2021年4Qの決算発表当初は急騰したものの、その後すぐに史上最低水準にまで低下しました。

サブスクリプション売上が前年比10倍と好調

●Coinbaseの2021年4Qの構成別売上

・手数料収益:$2,277M(約2,277億円)、YoY+378%

・サブスクリプション売上:$213M(約213億円)、YoY+931%

Coinbaseの売上は、個人(Retail)及び機関投資家(Institutional)による暗号資産取引に応じた手数料収益(Transaction revenue)が中心ですが、実はサブスクリプション売上もあります。

このサブスクリプション売上には、「ステーキング」や「カストディ」等による収益が計上されています。これらはサブスクリプションと呼べるほど安定していないかもしれませんが、暗号資産取引の手数料収益と比較すると、安定性のある収益と言えるでしょう。

【ステーキングとは】

所有している暗号通貨をネットワーク上で管理することで、該当のブロックチェーンネットワークより報酬を得ることができる仕組み。単純化すると、株式投資の配当所得(インカムゲイン)のようなもの。

【カストディ】

法人向けに、暗号資産を安全に保管や管理、移転を行うことで、法人が所有している暗号資産をハッカーなどから守るサービス。

主要事業である手数料収益はYoY+378%と大きく成長していますが、安定したサブスクリプション売上はYoY+931%と、10倍以上の驚異的な成長を遂げました。

読めないゆえの控えめな見通し

このように、Coinbaseの2021年4Qの決算内容は絶好調と言える一方で、冒頭でご紹介した通りCoinbaseの株価は低迷しています。この理由は何なのでしょうか。

それは、「今後の見通しが不透明(不確実性が高い)だから」です。

●不確実性の高さが株価に影響する背景

企業価値評価やファイナンス理論の細かい解説は省略しますが、「不確実性の高さ」は「投資におけるリスクの高さ」と同義です。そのため、投資家はリスクの高さに応じて、より高いリターンを要求する(ハイリスクハイリターン)ようになり、企業価値や時価総額に影響が出ます。

そのため、不確実性が高くなると株価は低下し、不確実性が低くなると株価は高くなります。

みなさんもご存知の通り、企業の株式等のその他の金融資産と比較して、Bitcoinをはじめとした暗号資産はボラティリティ(価格変動の度合い)が非常に高く、今後の動向が読めません。そのため、暗号資産の取引に応じた手数料収益が大半のCoinbaseの見通しは不透明になりやすい傾向にあります。

今回の決算ではこの点が顕著に現れています。それでは、Coinbaseの2022年の見通しを見てみましょう。

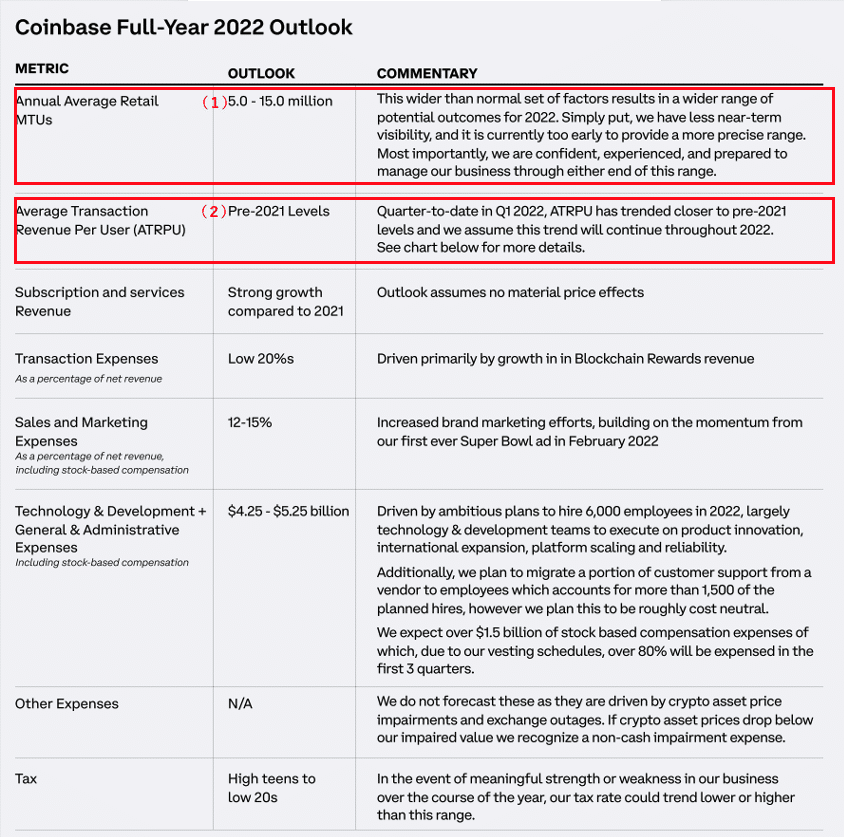

Coinbaseの売上の中心である手数料収益は、(1)月間取引ユーザー数 × (2)1人あたりの平均取引収入に分解でき、それぞれの2022年の見通しは以下の通りです。

●2022年のCoinbaseの主要KPIの見通し

(1) 月間取引ユーザー数:500〜1,500万人

(2) 1人あたりの平均取引収入:2021年以前の水準

Coinbaseの2021年通期の平均月間取引ユーザー数は840万人でしたが、2022年の月間取引ユーザー数の見通しは500〜1,500万人と、かなり幅広く見通しています。月間取引ユーザー数は、暗号資産のボラティリティに左右されるため、このような見通しとなっていますが、この見通しは投資家からすると不確実性が高く懸念材料となります。

次に、2022年の1人あたりの平均取引収入の見通しは、「2021年以前の水準」と発表しています。

上図の通り、1人あたりの平均取引収入は2019年から徐々に増加していますが、月ごとの変化が激しく、2022年の見通しは控えめに据え置きとしていることが分かります。

また、2021年4Qの暗号資産別の取引比率を見ると、Bitcoin(16%)とEthereum(16%)の取引比率は合計で32%で、前年同期のBitcoin(38%)+ Ethereum(14%) = 52%から大きく減少しており、その他の暗号資産の比率が高まっていることが分かります。

一般的に、時価総額の高いBitcoinやEthereumなどの暗号資産は、時価総額の低い暗号資産と比較してボラティリティが低いため、BitcoinやEthereum以外の暗号資産の取引比率が増加したことで、Coinbase全体の取引量のボラティリティは高まっていると言えるでしょう。

このように、ボラティリティの高い暗号資産の取り扱い割合が高まっており、2022年の主要KPIの見通しも不確実性が高いことから、Coinbaseに対する投資家からの評価が低くなり、株価が低下したと思われます。

次章からは、このような状況を打破するために、Coinbaseが取り組んでいる打開策をご紹介します。

打開策#1:NFTマーケットプレイス

1つ目の打開策は「NFTマーケットプレイス」です。NFTは日本だけではなく、世界的にも大きなトレンドとなっています。

世界最大のNFTマーケットプレイスであるOpenSeaのEthereumの月間取引規模は、2022年1月時点で$4.9B(約4,900億円)です。

これは、楽天の国内EC流通総額に匹敵するほどの規模で、このような大きな市場がこの短期間で生まれたことは、かなり驚異的と言えるでしょう。

(注:楽天市場や楽天トラベル等を含む楽天の2021年10-12月の3ヶ月間の取扱高は1.5兆円のため、四半期あたり1.5兆円 ÷ 3 = 5,000億円と算出)

一般的に、NFTは暗号資産よりもボラティリティが低いことから、Coinbaseは成長市場かつ暗号資産よりも安定性の高いNFT市場への参入に向けて積極的な投資を行っています。

ちなみに、NFTについてもう少し深く知りたい方は以下の「web3マガジン」をご覧ください。現在、web3に関する情報を発信するweb3マガジンを無料で公開しています。

打開策#2:ウォレット事業

2つ目の打開策は「ウォレット事業」です。Coinbaseは、Coinbase Walletと呼ばれるウォレット事業にも注力しています。

このCoinbase Walletは、ユーザーが保有する暗号資産を安全に管理するためのサービスで、DeFi(分散型金融:ブロックチェーン技術を用いて金融機関を介さずに金融取引を行うための仕組み)や、NFTなどの様々なweb3アプリケーションを利用するための入り口のような位置付けになります。

補足:一般的に、DeFiやNFTなどのweb3アプリケーションを使用するためには、IDやパスワードではなくWalletを使用します。

Coinbaseの大量の顧客基盤に対して、注目が集まるweb3の入り口をCoinbase Walletという形で用意することでユーザーを囲い込み、今後展開する自社事業のNFTマーケットプレイス等に送客するといった中長期を見据えた戦略を進めていると思われます。

ちなみに、DeFiについてもう少し知りたい方はこちらをご覧ください。

その他:機関投資家向けサービス、暗号資産決済ソリューションなど

Coinbaseはこの他にも様々なサービスに注力しています。暗号資産関連のビジネスを検討する上で参考になると思うので、ここでは「Coinbase Prime」と「Coinbase Commerce」という2つのサービスを簡単にご紹介します。

Coinbase Primeとは、機関投資家や金融機関、暗号資産を投資する企業向けに、保有している大規模な暗号資産を安全に管理して、高度な取引が行える統合ソリューションサービスです。

暗号資産の取引量が多くなる機関投資家等にとって、1つのソリューションで保有している暗号資産を安全に管理しながら、高度な取引を行うことができるサービスの需要は高く、中長期的な利用が見込めます。

このCoinbase Primeの料金体系は開示されていませんが、前述したサブスクリプションの売上に寄与していると思われます。

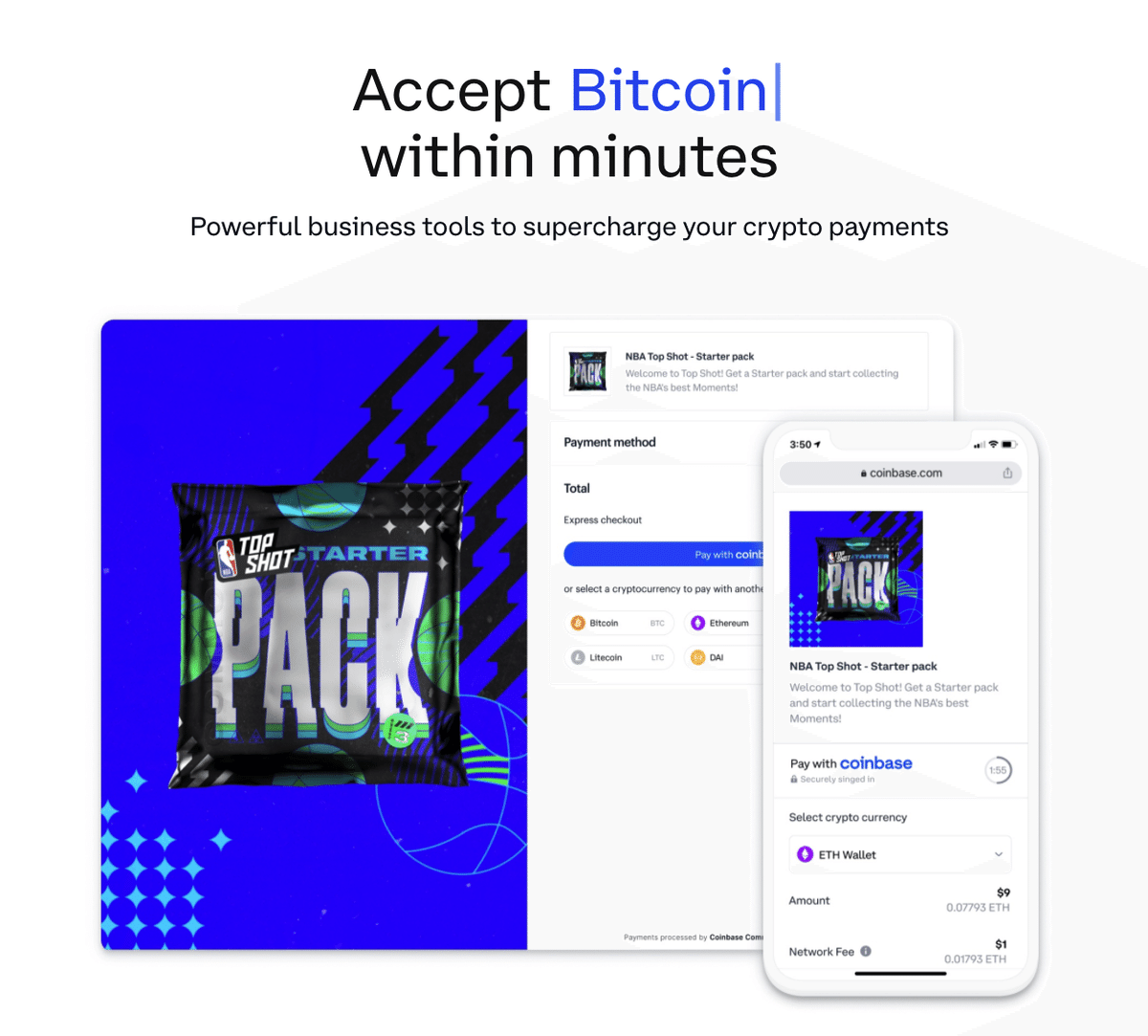

Coinbase Commerceは、商品の対価をBitcoinやEthereum等の暗号資産で支払うプラットフォームサービスです。このサービスを利用する顧客は、ユーザーから対価として暗号資産を受け取ることが可能です。

Coinbase Commerceの料金体系は、流通総額の1%が収益となる手数料収益モデルのため、サブスクリプションのように、Coinbaseの安定性を高めるサービスとは言い切れません。

Coinbaseは今後暗号資産が世界的に広まり、決済手段として利用されることを見越して、暗号資産決済サービスを早期展開することでユーザー獲得に注力していると思われます。

まとめ

ここまで、Coinbaseの決算が絶好調であるにも関わらず、株価が低迷している理由と、現状を打開するための施策を整理しました。ここで、要点を以下にまとめます。

・Coinbaseの2021年4Qの四半期売上は$2,490M(約2,490億円)、YoY+401%で驚異的な成長を遂げた

・売上の内訳としては、ボラティリティの高い手数料収益が中心であるものの、安定性があるサブスクリプション売上が前年比10倍と絶好調

・同社の株価が低迷した理由は、「今後の先行きが不透明(不確実性が高い)だから」

・その打開策として、(1)新規事業であるNFTマーケットプレイスと、(2)DeFiやNFTなどのweb3アプリケーションの窓口となるウォレット事業に着手している

このように、Coinbaseの2021年4Q決算は絶好調だったものの、今後の先行きの不透明さにより株価が低迷しています。その現状を打開するために、同社はCoinbase WalletやCoinbase Commerce等の収益の多様化に注力しています。

現時点では、暗号資産の取引手数料が中心のCoinbaseの先行きは不透明と解釈できますが、打開策によって、Coinbaseの収益の多様化と株価がどのように推移するのか、引き続き注視していきたいと思います。

▼新着記事をTwitterでお届けします。下記URLからご登録ください。

・Twitter: https://twitter.com/irnote

▼その他SNS

・Instagram:決算をグラフで分かりやすく発信しています。

・YouTube:シバタがMCと共に決算を読み解きます。

▼執筆書籍(好評発売中!)

・「テクノロジーの地政学」

・「決算資料からビジネスの仕組みが見えてくる」

・「MBAより簡単で英語より大切な決算を読む習慣」

▼お得なマガジン

1ヶ月あたり4〜8本の有料ノートが追加される「有料マガジン」もあります。月に2本以上の有料noteを読むならこちらがお得です。是非ご覧ください。

気に入ってくださった方は、↓から「スキ」「フォロー」してください!