Q. 国内の暗号資産取引所、営業利益でコインチェックに次ぐ第2位はどこ?

新着記事をTwitterでお届けします。下記URLからご登録ください。

Twitter: https://twitter.com/irnote

----------------------------

A. ビットフライヤーはコインチェックに並ぶ大手の暗号資産取引所と捉えられがちだが、実は営業利益の大きさは3番目で、DMM Bitcoinが2番目に大きい。また、DMM Bitcoinは営業収益でもビットフライヤーに並ぶ水準となっており、この成長率が続くとすると、来年には勢力図が入れ替わる可能性がある。

この記事は、hikoさんとの共同制作です。

コインチェックのNASDAQ上場やビットフライヤーのM&A疑惑など、暗号資産市場が活気づいています。この背景にはどんな動きがあるのでしょうか?

今回は、暗号資産取引所を運営する各社のシェアや成長率を比較し、さらに米国との市場環境の違いを整理しながら解説したいと思います。

この記事の前半では、日本の暗号資産取引所の市場環境と各社の売上高と営業利益率、また成長率を整理します。後半では、暗号資産取引所が高利益率である仕組みや市場環境、米国市場との環境差に関して、詳しく見ていきます。

この記事では、1ドル=100円($1 = 100円)として、日本円も併せて記載しています。

日本の暗号資産取引市場での直近の動き

最近の日本の暗号資産取引市場では、コインチェックのNASDAQ上場、ビットフライヤーのM&A疑惑が大きな話題になりました。各社の動きは、日本の暗号資産取引市場が「アーリーアダプター」から「アーリーマジョリティー」へとキャズムを超えつつある証だと考えられます。

コインチェックのNASDAQへのSPAC上場は、実現すれば日本の暗号資産取引所として初の上場となります。

コインチェックは、2014年に暗号取引サービスを開始し、その後暗号資産市場の立ち上がりと共に急成長しました。2018年1月には、ニュースで大きく取り上げられた暗号通貨流出事件が発生します。そして3ヶ月後にはマネックスグループが買収し、その後たった3年での上場となります。詳しくは、以前の記事をご覧頂けたらと思います。

次に、ビットフライヤーの直近の動きについても触れると、今年4月2日に、投資ファンドACAグループが買収するとの記事が日本経済新聞に掲載されました。

ビットフライヤーは、元ゴールドマンサックス証券の加納祐三氏と小宮山峰史氏が共同創業者として2014年に設立した会社です。現在は、ビットコインなど13種類の暗号資産を取り扱い、日米欧で事業を展開しています。

後ほど詳細は述べますが、過去3年で北米の暗号資産市場が急拡大したのとは対照的に、日本市場の成長ペースは2018年以前のような勢いはなく緩やかなため、日本市場の成長性と現在の市場の状態のギャップが暗号資産取引業界の再編の一端となっている可能性があります。

もし、この買収が実施されれば、非上場企業が筆頭株主の賛同なく敵対的買収を仕掛ける珍しいケースで、注目の案件になります。

暗号資産取引市場における日本と米国の差

日本暗号資産取引業協会(JVCEA)によると、2022年1月末時点での暗号資産取引に関わる口座数は約560万口座です。一方、アメリカ全体では約4,000万ユーザーが暗号資産取引を実施しています。

日本の暗号資産保有者は総人口の4%に留まっているのに対して、米国は総人口の16%が暗号資産を保有しています。キャズム理論では、普及率16%に深い溝(キャズム)があるとされており、米国市場はこれを超えつつあります。

暗号資産取引が市場に浸透しているというのは、大衆が単に口座を開設して10ドル分を取引するだけでは、真の意味で浸透しているとは言えません。大衆が、暗号資産を利用する機会が定着することこそが、真の意味での市場への浸透と考えます。

米国では、RobinhoodやCash App等の暗号資産特化で無かったC向けの金融サービスにおいて、暗号資産取引での支払いが出来るようになって来ており、利用と切り口でも暗号資産取引市場が活性化しています。

暗号資産取引市場の伸びはどうでしょうか。

暗号資産取引市場で取引が活発化する重要な指標の1つは、暗号資産価格が上昇することです。それによって、参入者が増え取引が活発化することによって暗号資産取引市場の収益が向上します。

コインチェックのIR資料によると、海外では機関投資家層も暗号資産市場に参加することで、BTCの時価総額は1年間で81%の上昇をするなど、暗号資産市場が活性化しました。また、海外の機関投資家や国内の一部投資家では、暗号資産を対象にファンドを組成して投資する動きも出ており、今後一部の暗号資産は大きな価格の上昇が予測されます。

暗号資産の勢力図も変化することが予測されています。

4月11日時点の暗号資産の時価総額は2.05兆ドル(205兆円)で、そのうち39.3%をビットコインが占めていました。一方、著名VCのFred Wilson氏は、「イーサリアムの時価総額はビットコインの時価総額を超える」と予想しており、現在の暗号資産の勢力図も変化していきそうです。

ここからは、営業収益、成長率、営業利益の観点で国内の主要暗号資産取引所を整理します。

営業収益の比較

今回は代表的な暗号資産取引所として、コインチェック、ビットフライヤー、DMM Bitcoin、ビットバンクを比較します。比較する期間は2020年1月からの1年間です。なお、決算期間の違いから、DMM Bitcoinは2020年4月から2021年3月までの1年間の数値を用いています。

2020年の時点では、営業収益ではコインチェックが圧倒的に高いことが分かります。2019年の時点では、「ビットフライヤー>DMM Bitcoin>コインチェック>ビットバンク」の順序でしたが、コインチェックのYoY+445.9%という驚異的な成長率で一気に他社を引き離しました。

DMM Bitcoinとビットバンクの成長率も高いことから、今後コインチェック以外の3社の順位も変わってくる可能性があります。

コインチェックが驚異的な成長率の要因としては、

・マネックスグループの他のサービスとのクロスセルによる取引高の拡大

・テレビCM等での認知度向上により暗号資産取引サービスアプリダウンロード数でトップ

・領域内で多角化をすることでプロダクトラインナップを拡大し国内の口座数拡大に集中投資

などが挙げられます。

コインチェックの成長要因に関しては、以下の記事も合わせてご確認下さい。

次に営業利益について整理していきましょう。

営業利益の比較

営業利益で見ると、コインチェックに次いでDMM Bitcoinが第2位、次いでビットフライヤー、ビットバンクの順になっています。売上ではビットフライヤーが第2位でしたが、営業利益では形勢が逆転しています。

営業利益率に目を向けると、ビットフライヤーが21.4%なのに対して、他の3社が40%台の高い営業利益率を出していることが分かります。これにより、ビットフライヤーは営業利益ではDMM Bitcoinの半分以下の水準になっています。

ビットフライヤーの営業利益率が低い理由としては、広告宣伝費等で多額の出費をしていることが考えられます。

一般的に40%超の営業利益率は非常に高い数値です。

比較として、インターネット専業の証券会社の売上高営業利益率が43.47%で、こちらも全国証券会社平均の17.44%(Deloitte調べ)と比べ高い水準ですが、コインチェックとDMM Bitcoinは更にそれよりも高い利益率となっています。

なぜ、このように暗号資産取引所は高い営業利益率を実現しているのでしょうか。

後半では、その理由について解説していきます。

高利益率の理由#1: 高い参入ハードル

まず、暗号資産取引所は、「暗号資産交換業者」として、内閣総理大臣の登録を受けた者でなければ、運営することが出来ません。「暗号資産交換業」は、資金決済法に以下のように定義されています。

【資金決済法2条7項】

この法律において「暗号資産交換業」とは、次に掲げる行為のいずれかを業として行うことをいい、「暗号資産の交換等」とは、第一号及び第二号に掲げる行為をいい、「暗号資産の管理」とは、第四号に掲げる行為をいう。

一 暗号資産の売買又は他の暗号資産との交換

二 前号に掲げる行為の媒介、取次ぎ又は代理

三 その行う前二号に掲げる行為に関して、利用者の金銭の管理をすること。

四 他人のために暗号資産の管理をすること(当該管理を業として行うことにつき他の法律に特別の規定のある場合を除く。)。

コインチェック事件以来、暗号資産交換業の取得基準が厳しくなり、資本金が1,000万以上であり、純資産額がマイナスでないことや、暗号資産交換業を適切かつ確実に実施出来る体制、コンプライアンスの厳守等の高い登録ハードルがあります。

結果として、新規参入が時間的にも、人的コストとしても非常に高いため、参入事業者が限定的となっています。

高利益率の理由#2: 手数料は無料だがスプレッドによる収入を得ている

各社の公式サイトを見ると、「取引手数料無料」との記載が目に入ってきます。取引手数料無料にも関わらず、なぜ高い利益率が実現できているのでしょうか。

それは取引手数料とは別に「スプレッド」と呼ばれる実質的な手数料が発生している為です。

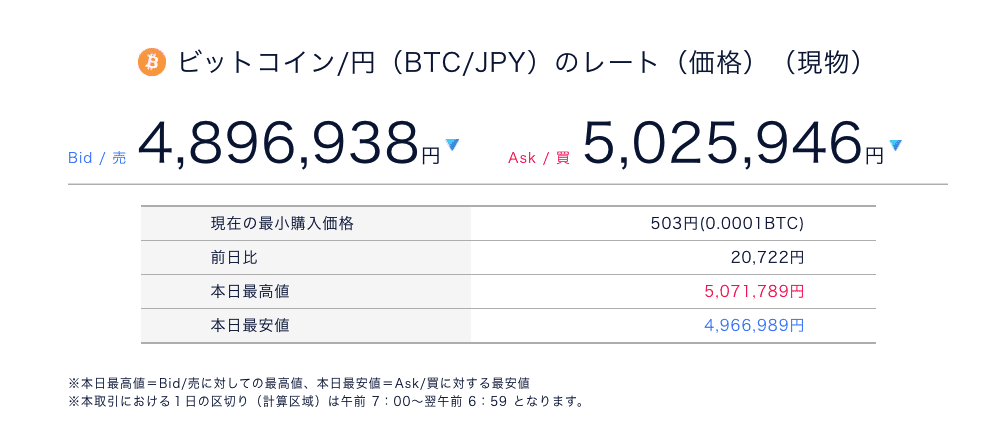

「スプレッド」とは買うときと売るときに発生する価格差です。

スプレッド = 購入時価格 - 売却時価格

具体例として、DMM Bitcoinにおけるビットコインのスプレッドについて見ていきましょう。

買いが5,025,946円、売りが4,896,938円となっており、スプレッドは129,008円となっており、もしこの瞬間にあなたが1ビットコインを売り買いすると、約13万円を取引所にコストとして支払うことになります。これは買値の2.57%に値します。

このように暗号資産取引所は、取引手数料が0円であっても、スプレッドの形で収益を得ており、これが高い営業利益率に繋がっています。

日本の暗号資産取引所の世界トップとの差は?

最後に、世界トップのプレイヤーとの収益を比較することで、日本の暗号資産取引市場について整理していきます。

世界最大規模の暗号資産取引所であるCoinbaseの2020年1月〜12月の営業収益と、日本の4社の営業収益を比較しました。

一目で、Coinbaseは、1桁違う規模感であることが分かります。

また、口座数だけで比較しても、2022年1月の時点で日本の暗号資産取引に関わる口座数が約560万口座であるのに対して、Coinbase1社で1,140万ユーザーであり圧倒的な差があることが分かります。(日本暗号資産協会調べ)

コインベースの直近の動きと株価に関しては以下の記事も合わせてご確認下さい。

まとめ

今回の記事では、日本の暗号資産取引所の市場環境と各社の売上高、営業利益率、成長率を整理しました。後半では、高い営業利益率の仕組みやCoinbaseとの比較を見てきました。

ここまでの内容をまとめます。

・北米では暗号資産取引がキャズムを超えてメインストリームであるのに対して、日本はアーリーアダプターの領域にある

・国内ではコインチェックが急激な成長率で他社を引き離している

・暗号資産取引所の高い営業利益率は、参入障壁の高さと手数料以外のスプレッドによる収入によるもの

日本の暗号資産取引市場及び暗号資産取引所が今後どのように変化していくのか、引き続き注視していきたいと思います。

▼新着記事をTwitterでお届けします。下記URLからご登録ください。

・Twitter: https://twitter.com/irnote

▼その他SNS

・Instagram:決算をグラフで分かりやすく発信しています。

・YouTube:シバタがMCと共に決算を読み解きます。

▼執筆書籍(好評発売中!)

・「テクノロジーの地政学」

・「決算資料からビジネスの仕組みが見えてくる」

・「MBAより簡単で英語より大切な決算を読む習慣」

▼お得なマガジン

1ヶ月あたり4〜8本の有料ノートが追加される「有料マガジン」もあります。月に2本以上の有料noteを読むならこちらがお得です。是非ご覧ください。

気に入ってくださった方は、↓から「スキ」「フォロー」してください!