テクノロジーの地政学:FinTech・仮想通貨(シリコンバレー編):「FinTechバブル」の後を担 う保険革命の今

新着記事を(無料で)LINEへお届けします。以下のリンクからLINEで友達登録してください。

https://line.me/R/ti/p/%40pap3801g

----------------------------

「Software is Eating the World」。

この言葉が示すように、近年はソフトウェアの進化が製造業や金融業などさまざまな産業に影響を及ぼしています。そこで、具体的に既存産業をどのように侵食しつつあるのか、最新トレンドとその背景を専門外の方々にも分かりやすく解説する目的で始めたのが、オンライン講座「テクノロジーの地政学」です。

この連載では、全12回の講座内容をダイジェストでご紹介していきます。

講座を運営するのは、米シリコンバレーで約20年間働いている起業家で、現在はコンサルティングや投資業を行っている吉川欣也と、Webコンテンツプラットフォームnoteの連載「決算が読めるようになるノート」で日米のテクノロジー企業の最新ビジネスモデルを解説しているシバタナオキです。我々2名が、特定の技術分野に精通する有識者をゲストとしてお招きし、シリコンバレーと中国の最新事情を交互に伺っていく形式で講座を行っています。

今回ご紹介するのは、第7回の講座「FinTech・仮想通貨:シリコンバレー」編。ゲストは、東京海上グループの保険持株会社である東京海上ホールディングスでHead of Digital Innovation(Silicon Valley)の要職に就く楠谷“マックス”勝氏です。

【ゲストプロフィール】

楠谷“マックス”勝氏

大阪府生まれ。神戸の大学を卒業した後、東京海上火災保険株式会社(現・東京海上日動火災保険)に入社。保険サービスのデジタルイノベーションを推進するべく、2016年から東京海上グループで初となるシリコンバレーでのテクノロジー拠点立ち上げに従事。現在は計5名のチームを率いて、デジタルを活用した新しい保険サービスの開発やスタートアップ、プラットフォーマーとのアライアンス構築などを担っている。

“熱狂”は収まるも、いまだに北米はFinTech大国

オンライン決済やロボ・アドバイザーなど、日本でもさまざまなFinTechビジネスが普及しています。

トレンドという観点では、FinTechはもう黎明期を過ぎて普及期に入っていると言えるでしょう。

そこで今回は、一般的なFinTechビジネスのマーケット動向を押さえつつ、中でも今後の伸びが期待されるInsureTech(保険=InsuranceとTechnologyを掛け合わせた造語で、インシュアテックと読む)の概要を紹介しましょう。

シバタ:今回、ゲストにマックスさんをお招きしたのは、FinTechの中でもこれから大きく効率化が進むと見られているのがInsureTechだからです。

マックス:ありがとうございます。おっしゃる通り、InsureTechは今後さまざまなビジネス領域に広まっていくと思います。新しいビジネスモデルが出てくれば、ほぼ必ず新しい保険サービスが必要とされるからです。

例えば2017年には、東京海上日動火災保険とクラウドファンディングのCAMPFIREが連携して、「クラウドファンディング保険」というサービスを始めました。

クラウドファンディングとは、製品やイベントなど、自分のアイデアをインターネット上でプレゼンして、賛同した人から開発資金や運営資金を募るという仕組みです。日本でも一般的になりつつありますが、お金を出して支援する人たちからすると、詐欺や横領目的のファンディングだったら......とか、製品が手元に届く前に出資先が倒産してしまったら......という心配もあると思うんですね。

こういった不安を保険の仕組みを使って解消するのが「クラウドファンディング保険」です。言い換えれば、保険の力でクラウドファンディングという新しい仕組みが世の中に浸透するのを応援していることになります。

吉川:新しいビジネスモデルの浸透を支援するという意味で、かつては自動車保険などもその役割を担っていたわけですよね? 自動車を普及させるには、事故が起きた際の補償についても整備しなければならないと。

マックス:そうですね。ちなみに自動車保険を日本で初めて始めたのは東京海上なんです。大昔の話ですが。

吉川:時代の変わり目には、必ずと言っていいほど新しい保険サービスが誕生すると。

シバタ:InsureTechの詳細は後ほど改めて伺うとして、ここからはFinTechマーケット全体のトレンドを見てみましょう。

米CB insightsの「Fintech Trends to Watch in 2018」という調査レポートによると、FinTech関連企業への投資は年々増えていて、2017年には$16.6 Billion(約1兆6600億円)に上っています。

同レポートにある地域別のベンチャーキャピタル(以下、VC)の投資額を見ると、2017年時点で北米が$7,837 Million(約7837億円)で世界のトップ、次いでアジアが$5,794 Million(約5794億円)、ヨーロッパが$2,676 Million(約2676億円)となっています。

ただし、アジアは2016年の投資額と比べてマイナス10%に、北米も2015年の投資額と比べてマイナス5%になっており、マーケットが落ち着き始めたと見ることもできます。

吉川:一方で、同レポートにあるFinTech関連のユニコーン(企業の評価額が$1 Billion=約1000億円以上で非上場のベンチャー企業を指す言葉)の数を見ると、2018年3月時点でグローバルでは25社、そのうち16社が北米とあります。

シバタ:ユニコーンの割合から考えると、北米は依然、大きなマーケットということになりますね。中でも注目のユニコーンを挙げるとしたら、どれになりますか?

吉川:オンライン決済の米Stripe(ストライプ)や、仮想通貨取引所の米Coinbase(コインベース)などは日本でも有名ですよね。あまり日本で知られていない企業だと、学生ローンや住宅ローンなどの借り換えサービスを提供しているソーシャルレンディングの米SoFi(ソーファイ)なんかが面白いと思います。ソフトバンクも投資をしていますし。

(ソーシャルレンディングの米SoFi(ソーファイ))

マックス:私は吉川さんが名前を挙げてくれたCoinbaseに注目しています。

仮想通貨をバブルで終わらせない「技術に張る」動き

次に紹介するのは、日本でも話題になることの多い仮想通貨についてのトレンドです。独のDalia Researchが2018年5月に発表した調査結果によると、日本は仮想通貨所有率で世界一になっており、今後の動向に注目している方も非常に多いと思われます。

そんな中、この分野のプレーヤーたちは今どんな動きを見せているのか、詳しく見ていきましょう。

シバタ:CB insightsが調べた世界の仮想通貨・ブロックチェーン関連投資額(2013年~2017年)の推移を見てみると、2015年と2016年は$500~600 Million(約500~600億円)程度だったのに対して、2017年は$1.4 Billion(約1400億円)をゆうに超える額となっています。この急激な伸びは何が影響しているのでしょう?

吉川:完全にバブルじゃないですか。ただし、「技術に張る」動きも堅調に増えていて、ここが1990年代のインターネット・バブルとは似ているようで異なる点だと思います。

ブロックチェーンのような分散型台帳システムやICOの思想そのものは、インターネットの黎明期のように刺激的です。ただ、まだまだ技術が理想に追い付いていないということも、分かっている人は分かっている。だから、この仮想通貨バブルが過ぎ去れば、多くの投資家が落ち着いてまた技術に張り始めると思います。

2017年の終わりくらいから、「仮想通貨の取扱高は世界で日本が一番大きい」というニュースが注目されていましたが、CB Insightsが調べた地域別の仮想通貨・ブロックチェーン関連投資の割合(2012年~2017年2月まで)を見ると、アメリカが55%で最も大きな割合になっています。一方の日本はたったの2%。この結果からも、アメリカではバブルとしてではなく、テクノロジーにちゃんと投資をしてきたことが読み取れます。

シバタ:では、次にICO(Initial Coin Offering=仮想通貨技術を使った資金調達)についてのデータを見てみましょう。英Autonomous Researchが運営するAutonomousNEXTという調査メディアが発表した「#TOKEN MANIA」によると、2017月7月時点では世界のICO調達総額が$1,266 Million(約1266億円)となっています。

ジャンル別に見てみると興味深い傾向があって、調達額が最も大きいのは「仮想通貨」分野で$513 Million(約513億円)、次が「金融マーケット」分野で$194 Million(約194億円)なのですが、「メディア・ソーシャル」分野が$147 Million(約147億円)、「ゲーム・ギャンブル」分野も$77 Million(約77億円)と小さくない割合を占めています。他にもIoTやクラウドなど、さまざまなジャンルでICOによる資金調達が行われているようです。

吉川:「メディア・ソーシャル」と「ゲーム・ギャンブル」分野でのICOは、2016年から2017年にかけてすごく増えていますね。これからブロックチェーンが既存のメディアやゲームにも入ってくるかもしれないという意味で、注目に値するデータだと思います。

また、「技術に張る」という側面では、リアルタイム・分散型の仮想通貨取引所である米Quanta(クオンタ)のようなスタートアップに注目しています。この会社はGoogle出身者やセキュリティ系、ビデオ通信系の技術に詳しい人たちが始めた会社で、冗長化と分散化を両立させることで高速なトランザクションを実現しています。

現時点の仮想通貨は、モノによっては15分とかトランザクションに掛かっているので、この遅さを技術的に解消しようとしているわけです。

シバタ:「今後、仮想通貨は決済手段として使われるようになるか?」という議論がありますが、それもこれもトランザクションのスピードが改善されないと現実味が出てきません。なので、こういう課題を地道に改善していくようなスタートアップは面白いですね。

吉川:それに、Quantaのような会社が出てくると、「俺たちも」と別のスタートアップがガガッと出てくるじゃないですか。バブルと言われている仮想通貨の分野でも、まだまだ技術面では課題があり、それを改善しようと競争が続いていく。日本でも、こういう健全なところで戦えるスタートアップが出てきてほしいですね。

今後の成長が見込まれるInsurTech「2種類のプレーヤー」

続いて、今回のゲストであるマックス氏の専門分野であるInsurTechの詳細を見ていきましょう。

InsureTechという言葉は、2年前くらいまではなかった言葉です。先にFinTech=Finance+Technologyという言葉が生まれ、その後に続いて生まれたバズワードだと言えます。

前述のように、FinTechのブームは落ち着き始めていることから、次のムーブメントはInsurTechの領域で起きるとも言われています。現状はどんなトレンドなのか、マックス氏に聞いてみました。

マックス:InsureTechとは何なのか? をご理解いただく上で、一つ、分かりやすい事例をご紹介しましょう。シリコンバレーではなくイギリスの会社になりますが、Bought By Manyという会社が非常に面白いビジネスをしています。同社の事業をひと言で説明するなら、「保険会社にまとめてお客さんを持ち込む会社」です。

例えば、イギリスではパグ犬の飼い主がペット保険に入れず困っているんですね。パグ犬は特定の病気に罹りやすく、保険の加入を断られるケースが多いからです。そこでBought By Manyは、SNSで「パグ犬の保険を買いたい人」を募り、数の理論を持って複数の保険会社に「パグ犬用の保険サービスを作ってほしい」と掛け合うのです。

他にも、危険なスポーツの愛好家や新しい乗り物のユーザーなど、普通なら保険の適用対象外になってしまう人たちをまとめてコミュニティ化し、一定の人数に達したら保険会社に商品化の交渉をする。保険会社からすれば、「ニッチな分野だけどこれだけお客さんがいるなら商品を作ろうか」となるわけです。

吉川:保険のグルーポン(共同購入型クーポンを提供するサイトで有名になった米企業)みたいですね。

マックス:その通りです。従来は人づてで集めるのが難しかったけれど、SNSが普及した今なら一気に「同じ悩みを持っている人たち」をコミュニティ化できます。こうやってテクノロジーの力で保険を変えていくのがInsureTechです。

シバタ:保険サービスそのものを手掛けていないプレーヤーもInsureTechに分類されるんですか?

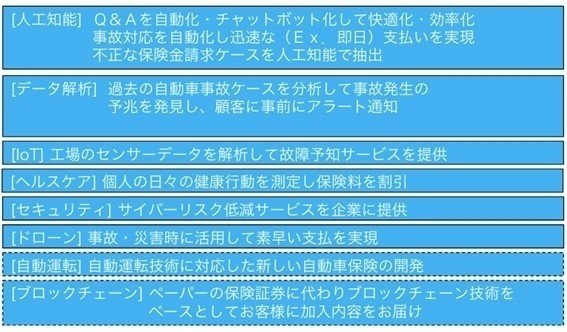

マックス:はい。InsureTechのスタートアップは大きく分けて2種類あります。「インシュアテック イネーブラー」と「インシュアテック保険会社」です。

最初の「インシュアテック イネーブラー」とは、保険会社にサービス向上やコスト削減につながるテクノロジーを供給するスタートアップです。機械学習やドローン、ブロックチェーンなどの新テクノロジーは、保険サービスを進化・向上させる可能性が大いにあります。

こういったテクノロジーを持つスタートアップは、保険会社から見ると「サポーター」。なので、我々はさまざまなイネーブラーと組むことでInsureTechの幅を広げようとしています。

(保険業界におけるイネーブラーのテクノロジーと導入効果の例)

シバタ:そして2つ目は「インシュアテック保険会社」ですね。これはどういうスタートアップなのでしょう?

マックス:自らテクノロジーを活用した保険業を始めて、新しいマーケットを創出したり、既存の保険サービスに不満を抱く顧客を獲得するスタートアップです。機械学習やデータ解析、あるいはSNSでのマーケティングなど、普通の保険会社がこれまであまり使ってこなかった技術を使ってマーケットに新風を吹き込んでいます。

既存の保険会社からすると、こちらは単純に見れば「ライバル」になります。なので、我々はこういうスタートアップと敵対していくのか、あるいは何かしらの形で手を結んでいくのかという点を考えなければなりません。

私個人の考えとしては、彼らはビジネスモデルの着想やUI/UXなどの面で我々よりも優れている点があるので、一緒にできることを探すのがベターだと思っています。

「UX重視」で業界に旋風起こす新興企業

ここからは、シリコンバレーや北米におけるFinTech・InsurTech分野の最先端スタートアップを紹介していきます。

この分野は、【送金・決済】【投資・資産運用】【仮想通貨・ブロックチェーン】【融資・資金調達】【保険】の5つに分類することができます。この5分野の中で我々が注目する企業、特にマックス氏が注目する保険分野のスタートアップをいくつかピックアップしてもらいました。

送金・決済/仮想通貨・ブロックチェーン: Circle(サークル)

これは、ボストン発のスタートアップで、もともとはPeer to Peer(複数のコンピュータ端末同士が自律的に通信する仕組み)の国際送金サービス「Circle Pay」などを提供する会社でした。

「Circle Pay」は中国のWeChat向けサードパーティ・アプリとして始動して成功を収めたのですが、2018年に入ってから次々と仮想通貨分野に進出して注目を集めています。

まずは2月に大手仮想通貨取引所の「Poloniex」(ポロニエックス)を買収し、5月には「Circle Invest」(サークル・インベスト)という仮想通貨向けウォレット・投資アプリをリリース。

今夏からは、「Circle USD Coin」(サークルUSDコイン=ドルと連動し安定性を持つコイン、いわゆる”ドルペッグコイン”の仕組みで開発するもの)の開発を開始しています。

国際送金サービスでは米TransferWise(トランスファーワイズ)が有名ですが、こういったスタートアップが出てくることで、より便利な世界が実現されるでしょう(吉川)。

投資・資産運用:Qapital(キャピタル)

ユーザーが目標にする貯金額を「生活習慣」をトリガーに達成していくためのサービスで、2018年4月に$30 Million(約30億円)の資金調達に成功。これまでの調達総額は$47.3Million(約47億3000万円)になっています。

いわゆる「貯金アプリ」でここまでの資金調達ができたのは、UXが非常に優れているから。例えば「SNSのInstagramに写真を投稿したら自動で1ドル貯金する」、「マクドナルドで食事をしたら自動で3ドル貯金する」といったような設定ができて、悪い出費癖を改善したり、生活習慣の改善にもつなげることができるようになっています。2018年4月時点で42万ユーザーを獲得、累計で約550億円の無駄な出費削減に貢献しているそうです(吉川)。

(生活習慣の改善や目標達成に「貯金」を連動させたQapital)

保険:Lemonade(レモネード)

これはシリコンバレーではなくニューヨークのダウンタウンにあるスタートアップで、ホームオーナーズ保険(火災保険)を提供しているのですが、まだニューヨークなどの一部の州でしか営業していないにもかかわらず、サービス開始からたった8カ月で1万4,000人の加入者を獲得して話題になりました。

最大の売りはUX。月額5ドルからの低価格な家財保険を、最短90秒で申請可能にしています。また、一般的な保険商品だと「1年間事故がなければ保険金は掛け捨てになる」ようなケースが多いところを、Lemonadeは保険料の一部を自分が選択した特定のNPOや慈善団体に寄付ができるようにしています。こういう仕組みを導入して従来型の保険会社との差をアピールすることで、若者を中心に支持を得ています。

2017年12月にはソフトバンクがリードして約135億円の出資をするなど、これからまだまだ伸びていきそうな会社として注目しています(マックス氏)。

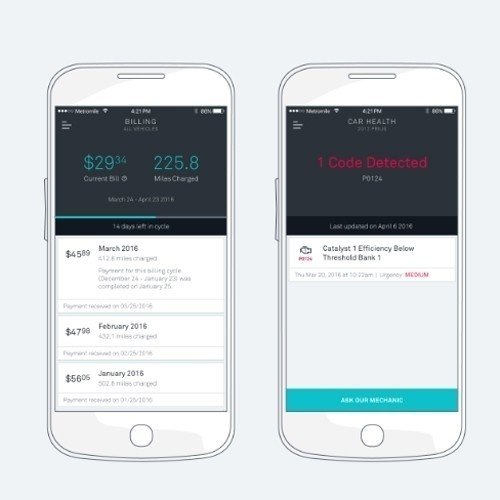

保険: Metromile(メトロマイル)

こちらはサンフランシスコにある自動車保険のスタートアップで、固定費プラス走行距離分の「利用した分だけしかチャージされない」Pay-per-Mileというコンセプトの従量制自動車保険を提供しています。

普段あまり自動車に乗らないユーザーや、短い距離しか走らないユーザーがターゲット。登録すると数週間以内に専用デバイスの「Metromile Pulse」が送られてきて、手のひらサイズのデバイスを車両のヒューズボックス付近に取り付けると、自動で走行距離を測定して走った分だけの保険料を払うという仕組みです。これも、保険のUXを大きく向上した例と言えます。

事故対応についても、大きな問題がない事故だったら素早く保険金が支払われる「ストレートスルー」という手法を導入しており、データ活用・AI活用という意味でも最先端を走る会社です(マックス氏)。

(MetromileのアプリUI:同社Webサイトより)

保険: Clover Health Insurance(クローバー・ヘルス・インシュアランス)

これは健康保険のスタートアップで、AIを用いて予防医療を積極的に推進する保険を提供。患者の医療データを分析し、病気の予防につながる提案を医療機関と患者双方に行っています。

病気を予防しユーザーが健康でいることができれば、保険会社の負担金が減るので、患者の健康増進をAIで実現していこうというコンセプトです。

日本では国が健康保険制度を提供していますが、皆さんご存じの通り、アメリカは民間が提供していて、サービスや商品の内容がバラバラです。なので、健康保険への不満も非常に多い。同社はこの点に着目し、テクノロジーでそれを解決しようとチャレンジしているのです。

まだ2年くらいの営業期間ですがすごいスピードで拡大しており、次のユニコーン候補と目されています。遠隔医療や遠隔処方箋の分野にも乗り出しているので、今後さまざまな州で営業できるようになれば(注:アメリカは州ごとに保険に関する法律が異なる)さらに注目されるようになるでしょう(マックス氏)。

今後もオンライン講座「テクノロジーの地政学」のサマリを配信していく予定なので、ご希望の方は「テクノロジーの地政学」マガジンをフォローしてください。

----------------------------

新着記事を(無料で)LINEへお届けします。以下のリンクからLINEで友達登録してください。

https://line.me/R/ti/p/%40pap3801g

「決算資料からビジネスの仕組みが見えてくる」好評発売中!

「MBAより簡単で英語より大切な決算を読む習慣」好評発売中!

1ヶ月あたり4〜8本の有料ノートが追加される予定の「有料マガジン」もあります。是非ご覧ください。

気に入ってくださった方は、↓から「スキ」「フォロー」してください!