ビデオ会議のV-CUBEが再度上方修正。新サービスEvent Inとは?ROEが非常に高い理由とは?

新着記事をTwitterやLINEでお届けします。以下のURLからご登録ください。

Twitter: https://twitter.com/irnote

LINE: https://line.me/R/ti/p/%40pap3801g

----------------------------

私のYouTubeチャンネルでは、決算読み解き実況中継をしています。おかげさまでYouTubeの方も多くの方にご覧いただいているのですが、特に忙しいビジネスパーソンの方たちから「YouTube動画の内容を知りたいが、動画を見る時間が無い」というお声を多数いただいています。

この記事では、上の動画の内容をスクリーンショット付きで文字起こししてあります。動画を見る時間はないけれど、内容を短時間でおさらいしたいという方に最適です。

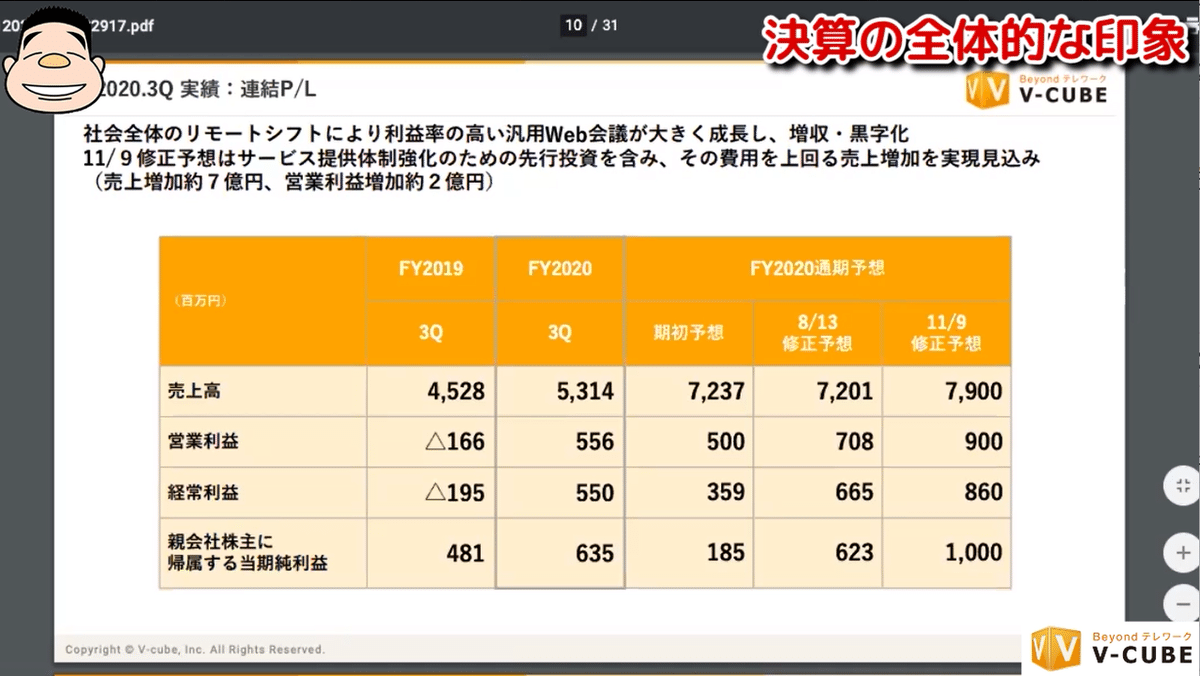

決算の全体的な印象

ーー(伊佐山真里)皆さんこんにちは。今日はブイキューブの決算書と、同時に発表された中期経営計画を、シバタさんと一緒に読んでいきたいと思います。シバタさんよろしくお願いします。

(シバタナオキ)僕らは中期経営計画を「中計」と読んでしまうので、中計と出てきたら中期経営計画のことだと思ってください。それではさっそく始めましょう。

ーーブイキューブというと、前回の動画でも第2四半期の決算書を読みました。前回の決算は4月~6月だったので、V-CUBEミーティングがコロナの特需を受けていた一方、セミナーやイベントは自粛が続いていた時期でした。

今回は7月~9月ということで、V-CUBEミーティングについては、特需は落ち着いたもののポート数もミーティング時間も、コロナ前に比べて基準が上がっているのが分かります。また、セミナーやイベントについては急増している時期でもありました。

そんな今期の結果がこちらです。8月に引き続いて再度上方修正をしていて、絶好調な結果だと思いました。シバタさん、今回の全体の印象はいかがでしたか。

8月に修正が出ていますが、今回11月のタイミングでもう一度上方修正が出たという点が一番大きなポイントだと思います。これが1つ目です。

2つ目は、売上の成長率も、しっかり黒字化している点も含め、コロナの波に乗っている影響が一番大きいのかなという気がします。

こちらがセグメント別・事業別の実績です。

ラーニングマネジメントシステム事業は、売上高が前年度から減っていますが、計画には届きそうな感じもします。それ以外の事業も全部絶好調です。ラーニングマネジメントシステム事業を含め3つの事業全てで、営業利益がきちんと2桁台になっています。

この会社の一番の特徴は、きちんと収益が出るモデルが最初からあるという点です。SaaSの会社には赤字で頑張っているところもあると思いますが、ブイキューブに関してはしっかり黒字です。3つのセグメントが全部黒字なので、なかなかこういう会社はないでしょう。

VC事業の営業利益率はまだまだ伸びる?

ーービジュアルコミュニケーション(VC)事業について見ていきます。セミナーやイベントの急増により、年額サブスクの売上が一気に伸びています。営業利益率も約20%まで上がっていて、収益が安定していると思いました。VC事業の営業利益率は、まだまだ伸びる可能性があるのでしょうか。

営業利益率はまだまだ伸びる可能性があるでしょう。直接のベンチマークではないと思いますが、アメリカのZoomのオペレーティングマージンが直近で41.7%です。おそらくそれが上限で、それより上にいくことはないと思います。

今ブイキューブが約20%、Zoomが約40%です。Zoomの方が当然スケールも大きいですし、営業の割合が少ないマーケティングで売っているため、Zoomより上にいくことはないでしょう。最大で40%くらいまで上がるポテンシャルはあると見ています。

中計にある新セグメント事業について

ーー中計の方を見てみましょう。事業のセグメント変更について書かれていて、先ほどの年額サブスクにあったセミナーやイベントの領域が、イベントDX事業として独立した事業になるようです。各事業についてご説明お願いします。

中計を見ると、まずセグメントの変更がありました。エンタープライズDX事業に、V-CUBEやWeb会議系のものが全部入っています。2つ目がイベントDX事業で、これはセミナー等の大規模なものが入ります。3つ目のサードプレイスDX事業というのが、主にテレキューブです。このように、セグメントが3つに変わります。

次のスライド13ページを見ていただくと、さらに分かりやすいです。

エンタープライズ、イベント、サードプレイスということで、3つともDXです。右側のプロダクト欄を見ていただくと、おそらく分かりやすいと思います。企業向けのソフトウェアは上段、イベント系が中段、ハードウェアのテレキューブが下段という非常に分かりやすいセグメント構成になっています。

この3つのセグメント、それぞれ個別に中期経営計画が出ているので、簡単に見ていきましょう。

1つ目のエンタープライズDXは、スライドの19ページです。右側にグラフがありますが、予測は少し落ち、その後戻ってきて、2022年度でまた上がるという、割とコンサバな読みをされています。

2つ目のセグメントのイベントDX事業は24ページです。ここは逆に、割とアグレッシブな予想が出ています。右側はイベント開催回数、左側はそれに応じた売上高です。全部対面で開催することによる無駄やコストがすごく大きいことを、経営陣のみならず一般社員含めて、体感したことで全員分かってしまったんです。

ーーはい。移動もありますしね。

そうなんです。移動のコストや、そういうことを、皆はっきりと体感しているはずです。イベントも、全部今までリアルで開催していたものを、必ずしもリアルでやらなくてもいいとなるでしょう。

リアルのイベントも一部は戻ってきても、オンラインのまま残るイベントもあると思うので、こういう計画なのでしょう。個人的にはアグレッシブだなと感じますが、とんでもなく的外れなものとは全く思いません。

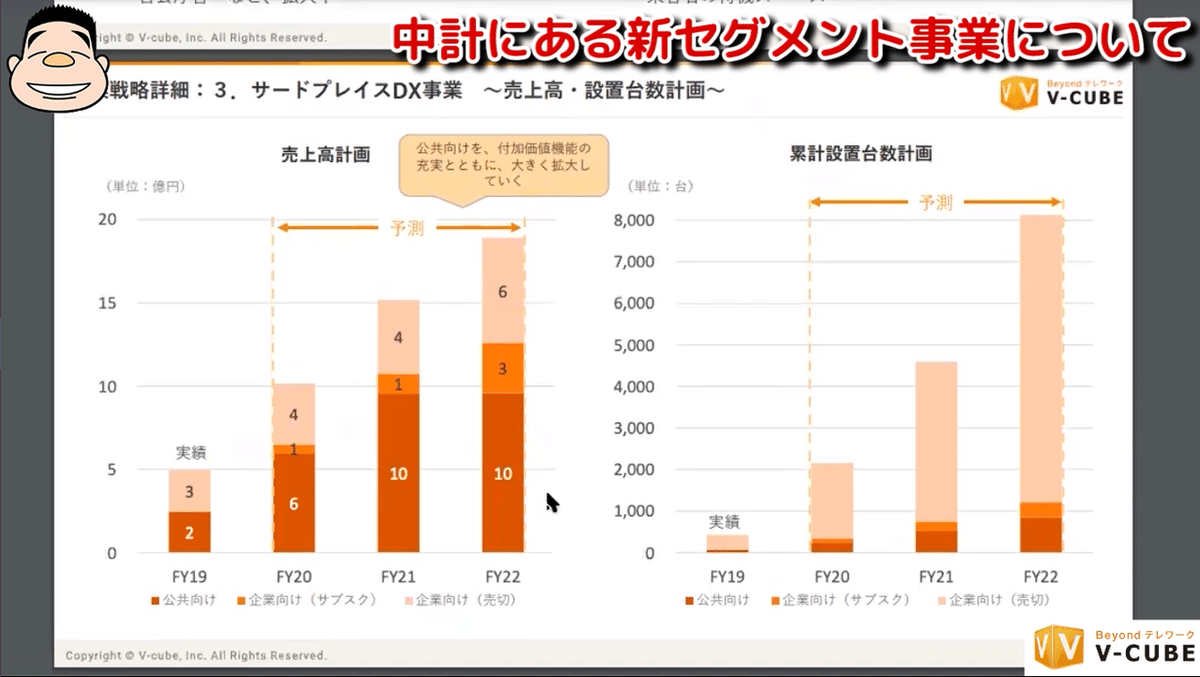

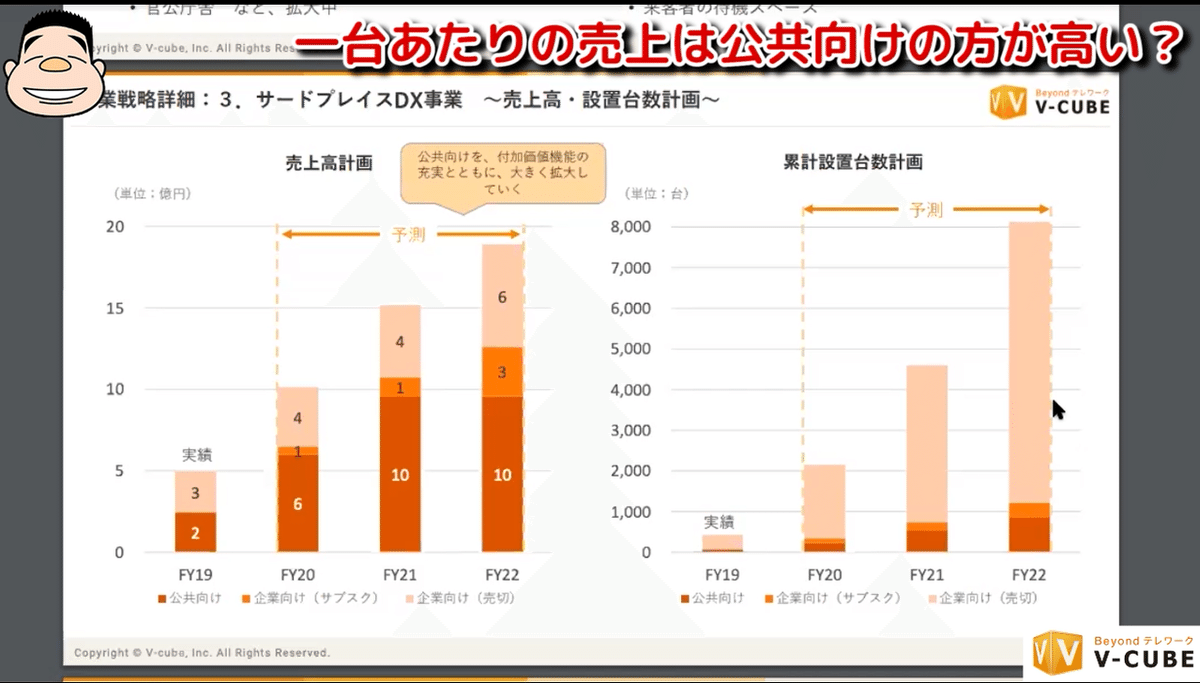

3つ目のサードプレイスDX事業は、ほぼテレキューブだと思いますが、右側が設置台数、左側が売上です。これは割と妥当な気がします。すごくアグレッシブでもなく、すごくコンサバでもなく、現実的な計画でしょう。

これも先ほどの話と連動しているのですが、やはり皆がリモートでもいいと分かったため、ある程度リモートは残るはずです。リモートワークが残るとすると、テレキューブのようなものが必要になるという話だと思います。

その辺の読みについても、きちんと市場調査等をされて、こういう計画を出されているのでしょう。これに関しても、個人的にはそれほど違和感はないです。

リモートでのイベント分野はコロナでできた新市場?

ーーイベントDXがアグレッシブな中計を出しているとのことですが、講演やセミナーだけでなく、展示会や採用説明会など、N対Nのビジネスイベントをリモートで実現できる「Event In」という新サービスをリリースしています。このようなリモートでのイベント分野は、コロナでできた新市場なのでしょうか。

オンラインの講演会のようなものは以前からソフトウェアがあると思いますが、セミナーやブースに行く展示会のようなイベントの話ですよね。

これに関しては、実はあまり見たことがなくて、この形でオンラインになるというのはかなり画期的だと思います。コロナで接触が怖いという風潮もありますし、展示会を開催するコスト面を考えても、こういうプラットフォームが伸びていく可能性は十分あるでしょう。

ーー「参加者の動向データを一元管理」とありますが、今までは名刺を交換したり、アンケートを取ったりしていたものが、オンラインで開催すると誰が展示会に来たか等全部データ化できるいうことでしょうか。

実際にリアルの展示会に行くと、あるブースに行って会話しているうちに、出展している方に名刺を求められるので、僕は名刺を渡します。そうすると、後日僕に営業メールが何らかの形で来るんです。展示会に出展する側からすると、営業リストを作るのが、ある意味目的の1つだと思います。

このプラットフォーム「Event In」というのは、おそらくそれを簡単にできるようにするものなのでしょう。もちろん参加者の許可をとった上でやるとは思います。そういうことが簡単にできるようになるということで、もしこれで本当にワークするのであれば良いと思います。

やはり展示会に行くのは、行く方も、出展する方もすごく疲れるんです。出展する側はオンラインであっても準備を相当しなくてはいけないため、手間はそこまで減らないかもしれませんが、コスト的には大きく違うでしょう。

展示会に行く側からすると、僕なんかは割と出不精で、全部オンラインで済むならオンラインで済ませたいタイプなので、こういうものがあれば便利だと思います。

ーー出展する側も、イベントの後のセールス先をまとめるリストを作るのがとても簡単になるということで、すごく良いですね。

1台あたりの売上は公共向けの方が高い?

ーー続いてアプライアンス事業を見ていきます。こちら前回の動画でも、今期でどれほど伸びるかを期待していた分野でもあります。急激にテレキューブの設置台数が増えていて、特に企業向けがかなり伸びています。

こちらも中計を見てみると、2022年に向けてまだまだ企業向けの伸びが加速していきそうだと感じました。一方で、企業向けと公共向けの設置台数と売上の比率を見ると、1台あたりの売上は公共向けの方が高いように思いますが、これはどうしてでしょうか。

まず最初に、テレキューブが何故これほど伸びてきたのか、そして今後も伸びる予想が出ているのかという話です。ご存知かもしれませんが、企業もリモートを促進することに1つだけ大きなインセンティブがあります。それはオフィス代(家賃)を減らせるということです。

全員が毎日会社に来ないのであれば、全員分の座席を毎日置いておく必要はないですよね。座席をフリーデスクのようにして、その代わりミーティングスペースやテレキューブのようなものをたくさん置いて、皆がミーティングや商談をブースでできるようにするというのが、すごく家賃の節約になるんです。

質問は「1台あたりの売上が何故違うのか」という話ですが、それは売り方が違うのだと思います。売り切り、ライセンス、サブスク等があります。28ページの右下を見てみましょう。

一般企業に売る場合は、売り切りやサブスクで売っています。公共機関に納入する場合は、おそらく色々なステークホルダーがいて、必ずしもブイキューブだけが全部売っているわけではないので、その辺で売上の立ち方が大分変わってくるのだと思います。

売上を成長させつつ利益率を上げるには?

ーー最後に、中計で発表されていた2022年までの経営目標を見ていきたいと思います。2022年までに、売上は今の約2倍とかなりのスピードで成長が期待でき、営業利益は約4倍、純利益も約2.7倍となっているので、利益率が今よりもかなり高くなることが予想できます。

売上を成長させつつ利益率も上げるのはとても難しいように思いますが、ブイキューブがこれを達成できる鍵は何でしょうか。

ポイントは2つあると思います。1つ目は、もう今の時点でこの会社が黒字である点です。もう1つは、プロダクト型のビジネスで、売っているものがほとんどソフトウェアなので、スケールすればするほど原価の割合が小さくなり、利益率が高くなるモデルである点です。ここに出ている数字は、まさにそれを表しています。

こういう数字が出てくる背景には、おそらく3つのポイントがあるでしょう。(1)売れるプロダクトがすでにある、(2)売り方も分かっている、(3)営業とマーケティングをひたすら頑張って売ればいい、というフェーズに来ているのだと思います。そのため、割と強気の計画が出てきているのではないでしょうか。

ーーなるほど。売れば売るほど利益率が高くなっていくビジネスモデルなので、目標も届くところではありそうですね。

コロナが終わった後にどのくらいリモートのままになるのか、どのくらいリアルに戻るのかに関しては、もちろん不確実性はあります。

少なくとも、コロナ禍の今のような状況が続いている限り、ものすごく追い風が来ていて、追い風に乗って売上が上がり、利益が上がるということは証明できています。そういう意味では、そこまで無茶な計画ではない気がします。

配当を高くできる会社の特徴は?

ーー配当性向についても気になりました。2022年に30%を目指すと書かれていますが、このように配当を高くできる会社の特徴はありますか。株主にとっては嬉しいですが、会社の純資産に回る利益も少なくなってしまうため、どのように配当性向を決めているのか気になりました。

これは正直に言うと、社長の考え方次第です。配当は全く出さずに、内部留保に充てて成長原資に使うという考え方もあります。ブイキューブが目標にしているROEの27%や30%という数字は異常に高いレベルです。

配当性向が20%というのもそれなりに高いと思いますが、しっかり利益を出して成長しつつも、配当を出してきちんと株主に還元することを、このタイミングで実現しているのが1つの特徴だと思います。

ちなみに、サイバーエージェントなどはROEが5%程度なので、27%というのがいかに高いか分かると思います。普通は大体10%程度でそこそこという感じなので、27%~35%以上という数字は非常に高い水準です。それほど株主にきちんと還元する会社といえます。

逆にいうと、それだけ内部留保を成長原資に充てなくてもスケールできそうだと思っていることの裏返しでもあります。利益を出すことに対してすごく自信があるのでしょう。利益を出し続ける自信がなければ、怖いから現金を手元に持っておきたくなるはずです。

そうではなくて、稼いだ現金を配っていいと思っているということなので、それはやはり利益を出し続けるという自信があるから、こういう数字が出ているのだと思います。配当という意味では、すごく投資家フレンドリーな会社です。

まとめ

書き起こし記事は以上となります。

以下、重要なポイントをまとめていますので、振り返りにご活用ください。

・ブイキューブは2Qに引き続き、コロナの波に乗ったことで好調な結果。11月に再度上方修正を出しており、3セグメント全てで黒字を出している。きちんと収益が出るモデルを持っているのが最大の特徴。

・中計ではセグメント変更があった。印象として、企業向けソフトウェアを扱う「エンタープライズDX事業」はコンサバ、イベント系を扱う「イベントDX事業」はアグレッシブ、ハードウェアを扱う「サードプレイスDX事業」は中間の現実的な計画を出している。

・展示会や採用説明会などのN対Nのビジネスイベントをリモートで実現できる新サービス「Event In」をリリース。参加者の動向データを一元管理できる点や、コストを抑えられる点が良いポイント。

・2022年までの経営目標は、売上約2倍、営業利益約4倍、純利益約2.7倍と高い設定。コロナ後のリモート環境など不確実性はあるが、商材がほぼソフトウェアであり、スケールすればするほど、原価の割合が小さくなり、利益率が高くなるビジネスモデルであるため無茶な計画ではない。

・配当性向は社長の考え方次第。ブイキューブはROE27%から35%以上という非常に高い水準を目標としている。利益を出し続ける自信があるからこその数字だといえる。

※この動画ならびに書き起こしは株式会社ブイキューブ様の提供の元、シバタナオキの決算実況とのコラボ企画です。

----------------------------

新着記事をTwitterやLINEでお届けします。以下のURLからご登録ください。

Twitter: https://twitter.com/irnote

LINE: https://line.me/R/ti/p/%40pap3801g

Youtubeチャンネル始めました!チャンネル登録お願いします。

「テクノロジーの地政学」好評発売中!

「決算資料からビジネスの仕組みが見えてくる」好評発売中!

「MBAより簡単で英語より大切な決算を読む習慣」好評発売中!

1ヶ月あたり4〜8本の有料ノートが追加される予定の「有料マガジン」もあります。是非ご覧ください。

気に入ってくださった方は、↓から「スキ」「フォロー」してください!