ソフトバンクと楽天の投資事業の凄さを真面目に語ってみる

今日のnoteでは、ソフトバンクと楽天の投資事業の凄さを語ってみたいと思います。

楽天キャピタルのIRRは34%

2017年7月~9月期の楽天の決算資料の中に、楽天キャピタルの投資額に関するスライドがありました。

このスライドの意味するところは、2012年~2017年の間に$1.5B(約1,500億円)を投資して、それらの投資先の現時点での公正価値が$2.6B(約2,600億円)になっている、ということです。

ROI(Return on investment)を計算すると+70% 、IRR(Internal Rate of Return)を計算すると34%となっています。

IRRとは、内部収益率(Internal Rate of Return)のことで、誤解を恐れずに言うと「金利」だと思ってください。皆さんが1万円を投資して、毎年10%ずつ増えるのであれば、IRR = 10%です。

IRR34%というのは非常に高い数字と言えるでしょう。

一方で、これらの投資先の多くはまだ上場していない企業であり、今後の資金調達ラウンド、あるいは株式公開時においてダウンラウンドとなり、公正価値が下がる可能性も無いとは言い切れません。

一般的な債券・株式に投資した場合のIRR

この34%という分はどのくらい高いのかというのを、感覚的に理解するのが難しいかもしれないので、いくつかベンチマークを示してみたいと思います。

まず、アメリカの債券のインデックスを見てみます。

最も有名なインデックスの一つである Bloomberg Barclays U.S. Aggregate Bond Indexを見てみると 過去30年間の平均の1年あたりのリターンは7%です。

これはどういうことかというと、仮に30年前にこの債券インデックスを購入していたとすると、30年間平均して毎年7%ずつの複利で資産が増え続けたことになります。

債権という金融商品は、株式などの金融商品に比べるとリスクは小さい部分、リターンも低くなる傾向にあります。実際過去30年間で最も下落した年は1994年で、マイナス3%の下落だけでした。

次に、アメリカの株式インデックス、S&P 500を見ています。

S&P 500は、過去30年間で平均して毎年11%のリターンを産んでいたことになります。

ただし、株式はその性質上、債権とは異なり、ボラティリティが大きく、上昇する時もあれば大きく下落する時もあります。

例えば1995年には+37%も価格が上昇しましたが、2008年のリーマンショック直後には逆に-37%と大きく下落しました。

簡単にまとめると、過去のアメリカの債券と株式のインデックスのデータを見ると、

・債券インデックスは毎年平均7%のリターン

・株式インデックスは毎年平均11%のリターン

となっていることが分かります。

最近、いくつかサービスが開始されている、ロボアドバイザーなどは、こう言った金融商品をユーザーのリスク許容度に応じて分散投資をしていきます。例えばあまりリスクを取りたくないユーザーの場合は債権を比較的多く購入する、リスクを許容できるユーザーの場合は株式を多く購入する、といったようなことを、自動的に行ってくれるのはロボアドバイザーです。

いずれにしても、過去30年間という期間に限れば、最もリスクをとらない形で投資をした人であっても毎年7%ずつのリターンは得られますが、リスクを多くとって株式に投資していた人でも毎年11%しかリターンが得られないことになります。

こうして見てみると、楽天キャピタルの34%というIRRがいかに大きな数字であるかを、理解出来るのではないかと思います。

ソフトバンクの自社投資分のIRR = 43-44%

楽天キャピタルは、コーポレートベンチャーキャピタルと呼ばれる、自社の貸借対照表の中から投資を行っていく形ですが、ソフトバンクの例も見てみましょう。

ソフトバンクは、現在ではソフトバンクビジョンファンドという外部の投資家から資金を集めてファンドを組成する形態を取っていますが、それ以前は自社の貸借対照表から投資を行っていました。

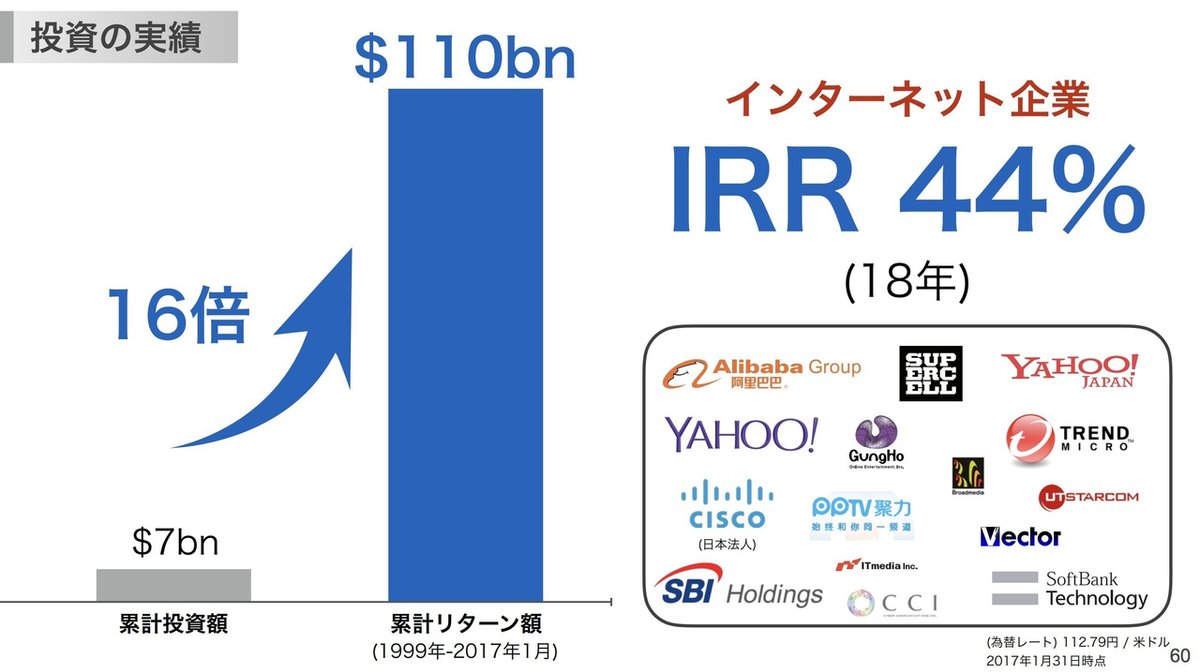

ソフトバンクの場合、1999年~2017年までの18年間の間で、累計で$7B(約7,000億円)を投資して$110B(約11兆円)のリターンになっている、という記載があります。

IRRを計算すると、44%という非常に高い数字になります。

実際のIRRを見てみると、アリババやヤフージャパンといった一部の大成功例が、IRRを大きくしていることがよく理解頂けると思います。

仮にアリババを除いたとしても、IRRは43%と、非常に高い数字になっています。

単純にIRRだけを比べると、ソフトバンクの方が高い数字にも見えますが、ソフトバンクの方が18年という長い期間で計算しているのに対し、楽天キャピタルはまだ5年程度の実績しかなく、その中でもPinterestやLyftといった、今後さらに大きくなるかもしれない会社はまだ未公開のまま残っていますので、単純な数字の比較は避けるべきでしょう。

事業と投資の棲み分け。なぜ投資事業を行うのか?

ではどうして楽天は、楽天キャピタルというコーポレートベンチャーキャピタルを始めて、ソフトバンクはソフトバンクビジョンファンドという投資事業を拡大しようとしているのでしょうか。

1番の答えは、その収益性の高さだと言えるでしょう。

楽天の場合、自社の本業の売上がYoY+20%程度の成長が続いています。ソフトバンクの場合で言えば、売上の成長は一桁に止まっています。

自分たちで事業を行う場合と、他の会社に投資をして投資収益を狙う場合を比べると、少なくてもこの2社に関しては、圧倒的に投資事業の方が良いパフォーマンスを出していることになります。

ただ、楽天キャピタルやソフトバンクビジョンファンドのように、投資先が多くの未公開企業になる場合、当然ながら非常に大きなリスクが伴います。

こういったスタートアップに対する投資のリスクというのは、株式のインデックスを購入する場合のリスクとは桁違いに大きいものです。

株式インデックスを購入する場合、リーマンショックのように数十年に一度と呼ばれるような大きな事件が起こったとしても、せいぜい1/3ぐらいしか上がらないわけですが、スタートアップの場合、小さくない確率で、投資した会社が破産するケースが起こり得ます。

逆に言えば、楽天キャプチャーソフトバンクビジョンファンドは、自社の目利きに自信があり、そういったリスクを取って他の投資家たちよりも良いリターンを出せる、という自信があるからこそ、こういった投資事業を行っているのでしょう。

ソフトバンクビジョンファンドの構成

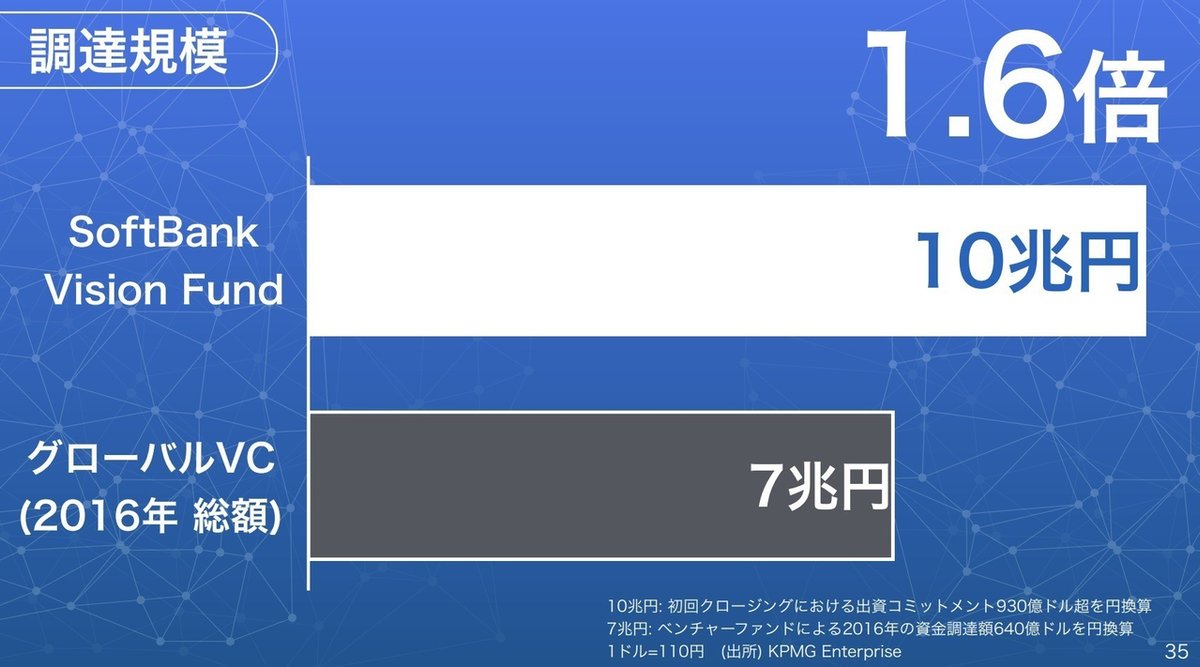

ソフトバンクビジョンファンドは、約10兆円の規模のファンドになりますが、世界中のベンチャーキャピタルの調達額は年間約7兆円ですので、それよりも1.6倍も大きい規模のファンドが突如登場したことになります。

最近では、ソフトバンクビジョンファンドから巨額の投資を受けることを「Masa IPO」(Masa = 孫社長の名前)と呼ぶ人も出てきている程で、特にレイトステージの資金調達にかおいて、圧倒的な存在感を示しているのが、ソフトバンクビジョンファンドになります。

約10兆円の資金調達先の内訳ですが、以下のようになっています。

株式と負債を組み合わせて、サウジアラビアの国家ファンドなど多くから調達しています。

なぜ、このように株式と負債を組み合わせてファンドを組成しているのかという点に関して、以下のような記載があります。

That debt provided by the Vision Fund’s investors will be in the form of preferred units, which will receive to an annual coupon of 7 per cent over the fund’s 12-year life cycle. While the preferred unit holders will eventually receive their principal back, they will only receive a return for the equity portion of their investments in the fund.

これを読む限り、債券で投資をした投資家は年あたり7%の金利がつくことになるということです。つまり債権で投資をしている部分は、株式で投資をしている場合に対して、リスクが抑えられている、ということも言えるでしょう。

このように投資ファンドに対して資金を提供する人を LP (Limited Partner) と通常呼びます。

一方で、実際にファンドを運用する人、この場合はソフトバンク自身になりますが、これをGP(General Partner)と呼びます。

ご存知の方にとっては当たり前のことかもしれませんが、ファンドを運用するGPは、通常2つの手数料を取ります。

1つ目は、ファンド運営手数料で、これはファンドサイズに対して毎年数%がGPに支払われます。通常、ヘッジファンドやベンチャーキャピタルのようなファンドの場合、2%となるのが一般的と言われています。

2つ目は、ファンドが利益を上げた場合の成功報酬です。ファンドは元本を回収して、投資家に投資してくれた金額を払い戻すまではGPは1円も取ることができませんが、それ以降の利益に関しては、通常20%の利益をGPが得ることができます。

このGPのビジネスモデルのことを「2-20」と呼ぶこともありますので、ぜひご存知ない方は覚えておいていただくと良いかと思います。

今回の場合、ファンドの運営者(GP)であるソフトバンクが、どのような手数料を取っていくのか、という点に関しては以下のような記載があります。

As fund manager, SoftBank will retain roughly 20 per cent of returns over an 8 per cent threshold, a standard construct for operators of private equity vehicles. It will also receive management fees ranging between 0.7 per cent to 1.3 per cent of the capital committed, depending on each investor.

ファンドの運営手数料に関しては、ベンチャーキャピタルのような2%ではなく、0.7%〜1.3%の間で手数料が支払われ、成功報酬に関しては、ベンチャーキャピタルやヘッジファンドと同様に、20%は得られるという計算になっているようです。

ファンド運営手数料のパーセンテージが小さいのは、おそらくファンド規模が大きいからで、実際5兆円のファンドを運用する場合と、10兆円のファンドを運用する場合で、手間が2倍になるわけではないと考えられますので、そういったネゴシエーションがあったのではないでしょうか。

投資先を見ても、中国最大のライドシェアであるDidiやNVIDIAなど、多くの投資先に$1B(約1,000億円)以上の投資をしています。

ソフトバンクビジョンファンドの目指すIRR

最後に、ソフトバンクビジョンファンドに関してどのIRRを目指しているのか、などの情報を整理してみたいと思います。

In fact, these same sources say SoftBank’s investors believe they’ll see at least a 20 percent internal rate of return (IRR) over time from Vision Fund as it funds whole sectors being disrupted by artificial intelligence and machine learning — from pharma, to utilities, to ridesharing — and whose data SoftBank can leverage into an endless stream of opportunities.

Techcrunchによれば、ソフトバンクビジョンファンドは最低でも20%のIRRを目指していると言われています。

The idea, these people say, is not to produce venture-like returns. The idea is instead to return more money to investors than private equity firms like KKR, whose first 18 private equity funds wound up delivering more than two times total capital invested on a gross basis, and produced a net IRR of 18.9 percent. Says one source close to SoftBank, “If someone is investing in [Vision Fund], he’s expecting to get better returns than with KKR and Blackstone.”

この20%のIRRというのはいわゆるアーリーステージのトップティアーのベンチャーキャピタルに比べると、比較的小さい数字にも見えます。

一方で、世界最高峰のプライベートエクイティファンドであるKKRやブラックストーンなどと比べて、全く遜色がない数字になっています。

アーリーステージのベンチャーキャピタルファンドの場合、ソフトバンクビジョンファンドの10兆円に比べると、だいぶ小さいファンドサイズになりますので、高いリターンを出せるプレイヤーがいくつかいますが、ファンドサイズが数兆円の規模になってくると、ベンチマーク対象としてはKKRなどのプライベートエクイティファンドと比べるのが適切だと言えるでしょう。

Indeed, 20 percent IRR over seven years — the time SoftBank estimates it will take most of Vision Fund’s bets to play out — is the “worst-case scenario” says one source. “Best case,” adds this person, is “investors get close to what Masa has done in the past.”

さらにこの20%のIRRというのは「ワーストケースシナリオ」だと述べられており、「ベストケース」の場合は、ソフトバンクは自社で投資を行った場合のIRR、つまり40%を超えるIRRが期待できる可能性もあるとしています。

自社でコーポレートベンチャーキャピタル事業を開始して、既に$1B(約1,000億円)以上を投資し、30%を超えるIRRを記録している楽天キャピタル、そしてこれまで、歴史上過去にない規模で資金調達を行うワールドクラスのIRRを狙おうとしているソフトバンクビジョンファンドの2つは、これからも追いかけていきたいと思います。

----------------------------

「MBAより簡単で英語より大切な決算を読む習慣」好評発売中!

・Amazon・Kindle: http://amzn.to/2tHsSUX

・楽天ブックス・Kobo: https://a.r10.to/hrEBH2

1ヶ月あたり4〜8本の有料ノートが追加される予定の「有料マガジン」もあります。是非ご覧ください。

気に入ってくださった方は、↓から「スキ」「フォロー」してください!