クラウド化に大成功!Adobeのクラウド比率いえますか?

新着記事を(無料で)LINEへお届けします。以下のリンクからLINEで友達登録してください。

https://line.me/R/ti/p/%40pap3801g

----------------------------

今日の記事では、Adobeを取り上げたいと思います。

Adobeと言えば、PhotoshopやIllustratorといったデザイナー向けのソフトウェアを長年提供している会社ですが、ここ数年間で、これらのすべてのソフトウェアを見事なまでにクラウド型のSaaSビジネスに転換させることに成功している会社です。

今日の記事では、この見事なまでのクラウドSaaS型ビジネスへの転換について、詳しく見ていきたいと思います。

Adobe Investor Presentation July 2018

Adobe Q2 FY2018 earnings press release

はじめに、売上営業利益の概要を見ておきましょう。

2018年の3月から5月の四半期において、売上は$2.2B(約2,200億円)となっています。

YoY約+24%で成長しているだけではなく、数字を見れば分かる通り、サブスクリプションの売上が大半を占める形になっています。

営業費用を見てみると、$374M(約374億円)がR&D、つまりエンジニアやデザイナーへの人件費となっており、$664M(約664億円)が営業マーケティング費用となっています。この事から、非常に複雑なソフトウェアを作っている会社に見えるものの、実は営業マーケティングにR&D以上の費用がかかる会社であることが分かると思います。

営業利益は$698M(約698億円)と、こちらもYoY約+24%程度で成長しているという、成長率が異常に高い会社に仕上がっています。

Adobeの3つのセグメント

Adobe Adobeといえば、PhotoshopやIllustratorを思い浮かべる方も多いかもしれませんが、実は三つのセグメントがあります。

一つ目のセグメントは、左側にあるようなCreative Cloud事業です。この中には、Photoshopや Illustratorといった、いわゆるデザイナーが利用するソフトウェアが多く含まれています。

二つ目のセグメントは、右側にあるDocument Cloud事業です。この中には、PDFを表示編集するためのアクロバットPDFだけではなく、電子署名をするためのソフトウェアなども含まれます。

三つ目のセグメントは、Experience Cloudと呼ばれる事業で、こちらはいわゆるアナリティクスや、マーケティング支援のためのソフトウェアやサービスが含まれます。

Adobeがこれまで、M&Aで、Omniture(現Adobe Analytics)などのアナリティクス系のソフトや、それ以外にも、広告を効率的に配信するためのソフトウェアを買収してきており、それらがこのセグメントに該当します。

以下では、これらのセグメントを一つずつ詳しく見ていきたいと思います。

Creative Cloud事業の売上とクラウド化進捗率

一つ目のセグメントである、Creative Cloud事業を見てみます。

売上は2017年度の一年間で、$104.2B(約10兆4,200億円)にまで大きくなっており、そのうち約$4B(約4,000億円)が、サブスクリプションの売上となっています。

3年前と比べると、売上規模が2倍以上に大きくなっているだけではなく、単品ソフトウェアの売上の割合が大きく落ち込んでおり、逆にクラウド型のSaaSビジネスが大半になっていることがご理解頂けると思います。

売上とARR(Anualized Recurring Revenue)、どちらも右肩上がりとなっておりARRが売上を超えていることから、クラウド型のSaaSビジネスへの移行がほぼ100%完了したと言っても過言ではないでしょう。

このスライドが、クラウド型SaaSビジネスへの移行に際しての主なポイントです。重要なポイントをいくつか抜粋しておきます。

一つ目は、最小購買価格を抑えることで、月額課金プロダクトへのエントリーバリアを除外する、というものです。

二つ目は、Adobe STOCKと呼ばれるサービスを提供することで、時間をかけてARPUを上げるような仕組みをしっかり作り上げているという点です。

三つ目は、単品の売り切りソフトウェア販売ではなく、 SaaS型のプロダクトに切り替えたことで、頻繁に新しい機能や商品を提供することが可能になっているという点が挙げられます。

全てのポイントが、SaaSビジネスを展開されている方であれば聞いたことがあるものばかりかと思いますが、これらを着実にこの規模で実行して成功しているのがAdobeだと言えるでしょう。

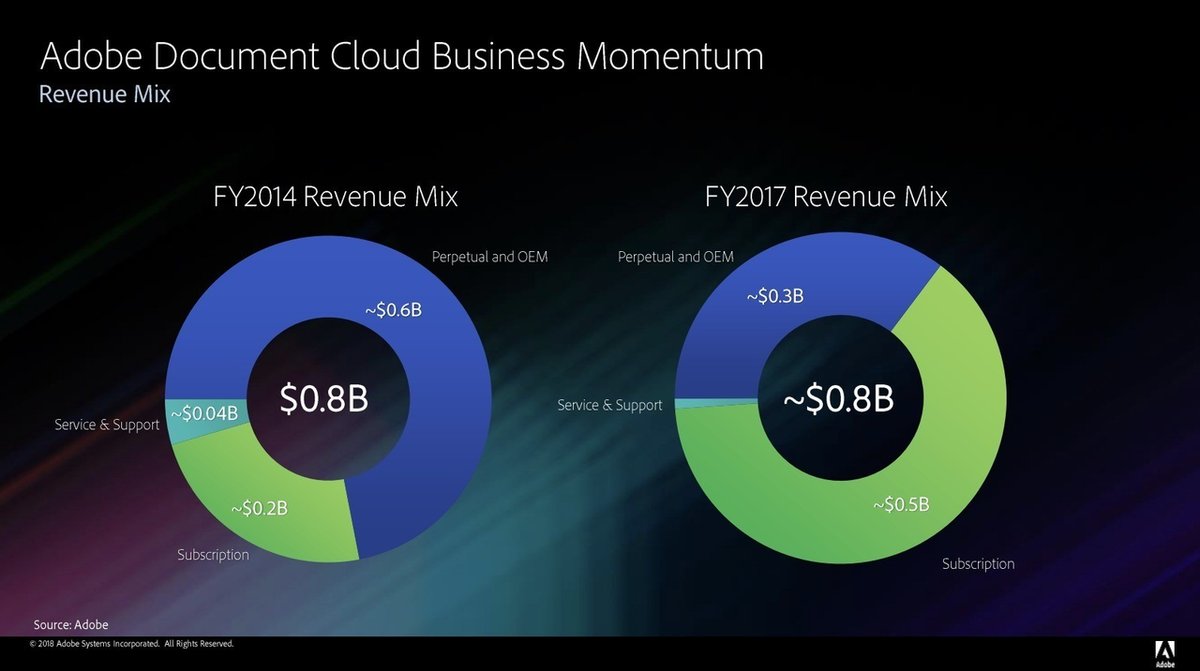

Document Cloud事業の売上とクラウド化進捗率

次に、Document Cloud事業を詳しく見てみましょう。

売上は2017年の1年間で約$800M(約800億円)となっており、3年前と比べて売上が大きく伸びているわけではありませんが、サブスクリプションが約60%を占めており、単品売りからクラウド型SaaSビジネスへの移行が順調に進んでいると言えるでしょう。

こちらが売上とARRの推移になりますが、売上は横ばいであるものの、ARRは右肩上りに増えており、このグラフからも、クラウド型 SaaSビジネスへの移行が順調に進んでいることが伺えます。

Document Cloud事業におけるSaaSビジネスへの移行ポイントとして、Creative Cloud事業と同じような点が上げられています。

Experience Cloud事業の売上とクラウド化進捗率

最後にExperience Cloud事業の詳細を見ていきましょう。

売上規模は約$2B(約2,000億円)となっており、3年前と比べると2倍尺まで拡大しているだけではなく、製品の単品売りの割合が落ちていることも見て取れます。

このセグメントは、元から比較的オンラインのSaaS として提供されているサービスが多いので、サブスクリプションの割合が大きく増えているようには見えません。それでも十分高い比率で、サブスクリプションの売上が右肩上がりで上がっていることがわかります。

SaaSビジネスとしてのポイントは、顧客のデータをクラウド側で預かることにより、他のプラットフォームへの移行をなるべく困難にするという風に、所謂データをロックする形でのリテンションがうまくいっていることが書かれています。

Adobeのクラウド化に伴う売上成長と粗利益率の向上

最後に、クラウド型 SaaS ビジネスへの移行に伴い、 Adobeの全体でのビジネスがどのように変化しているのかを整理したいと思います。

2014年から2017年の3年間で、売上が2倍尺まで大きく伸びているというだけではなく、GAAPベースでの営業利益率が約10%から約30%という具合に、大きく利益率が伸びていることも読み取れます。

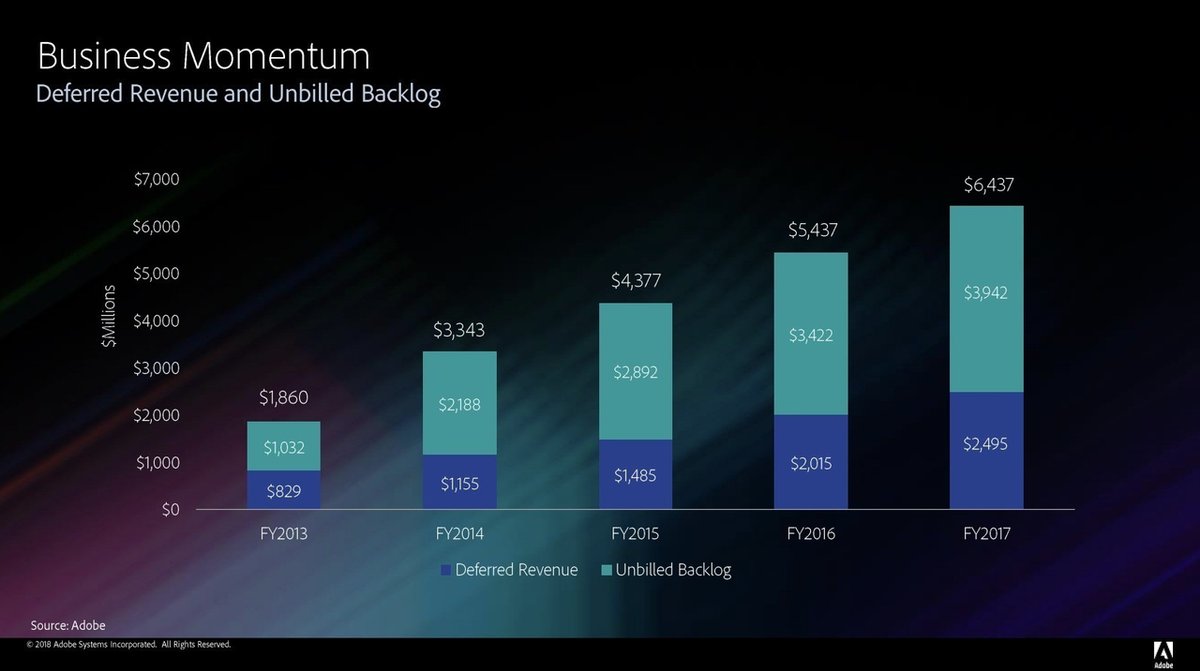

SaaS型ビジネスの特徴として、単品のソフトウェア販売と大きく異なるのは、売上が継続的に毎月計上される点です。

このグラフの青色の部分は、いわゆる前払収益となります。前払いによる売上が、どんどん大きくなっていることがグラフから分かるかと思います。

SaaS型のビジネスに転換することで、数年に一度、新しいソフトウェアをゼロから製作して、売り切りで売上を作っているのではなく、このように継続的に売上が積み上がっていくモデルにすることで、経営的に、キャッシュフロー的に、より安定した形になってきたことは間違いありません。

最後にこちらがオペレーティングキャッシュフローの推移になりますが、3年前と比べると毎年2倍以上のキャッシュフローが事業から創出されており、その規模は約$3B(約3,000億円)にもなります。

ソフトウェアを単品売りしようとする場合、新製品を作るための開発コストが先に2年間発生し、製品が発売されて初めて売上が計上され、現金が入ってくるわけですが、新型のソフトウェアが売れない可能性もありますし、売れたとしてもキャッシュアウトとキャッシュインの間に大きなタイムラグがあるため、キャッシュフローとしては厳しくなりやすいというのが一番のネックなわけです。

一方でSaaS型にすることで、毎月安定的に現金が入ってくるだけではなく、このグラフにあるように、場合によっては年間契約などで前払いしてもらうことも可能になりますので、キャッシュフロー的には間違いなく経営にポジティブな要素と言えるでしょう。

単品ソフトウェア販売で成功していた会社がらクラウド化に失敗する例というのは多数ありますが、Adobe は Microsoftと並んで、この事業転換に非常に成功した会社の一つと言えるでしょう。

同じような悩みを抱えている方は、Adobeの戦略を参考にしてみてはいかがでしょうか。

★SaaSビジネスのキホンを学びたい方は、こちらの新著でも詳しく触れています

----------------------------

新着記事を(無料で)LINEへお届けします。以下のリンクからLINEで友達登録してください。

https://line.me/R/ti/p/%40pap3801g

「決算資料からビジネスの仕組みが見えてくる」好評発売中!

「MBAより簡単で英語より大切な決算を読む習慣」好評発売中!

1ヶ月あたり4〜8本の有料ノートが追加される予定の「有料マガジン」もあります。是非ご覧ください。

気に入ってくださった方は、↓から「スキ」「フォロー」してください!