【速報】Dropboxの上場申請書の詳細

新着記事を(無料で)LINEへお届けします。以下のリンクからLINEで友達登録してください。

https://line.me/R/ti/p/%40pap3801g

----------------------------

これまで何度も噂にはなっていましたがついにDropboxがついにナスダックに上場申請を行いました。

今日は速報として、Dropboxの上場申請書日本で言うところの目論見書から同社のビジネスの詳細を詳しく見ていきたいと思います。

2017年の売上は$1.1B(1100億円)、前年同期比+31%の成長

はじめに売上を見てみましょう。

2017年の1年間で売上は$1.1B(1100億円)、営業損失が$113.7m(113.7億円)となっています。

売上の前年同期比成長率は+31%とまだ十分高い成長率を誇っています。

四半期ベースでの売上を見てみると、2017年の10月から12月期のの3か月間で売上が$306m(306億円)、営業利益がマイナス$37m(37億円)という結果になっています。

営業赤字だが、営業キャッシュフローは既にプラス

2017年の一年間ではまだ営業赤字であったわけですがキャッシュフローを見るとプラスの$305m(305億円)とキャッシュフローベースではプラスになっています。

営業赤字であるにも関わらずキャッシュフローがポジティブである理由は二つあります。

一つ目は株式報酬が大きいという点です。

2017年の1年間で$165m(165億円)もの株式報酬を従業員に対して支払っています。これらの株式報酬は現金として支払われているわけではありませんが損益計算書を計算する場合には費用として計上されています。

二つ目は過去に行ったデータセンターなどへの設備投資の減価償却が含まれている点だと言えるでしょう。

過去に設備投資を行ったものに関しては2017年にキャッシュアウトしているわけではありませんが減価償却部分が費用として計上されているとわけです。

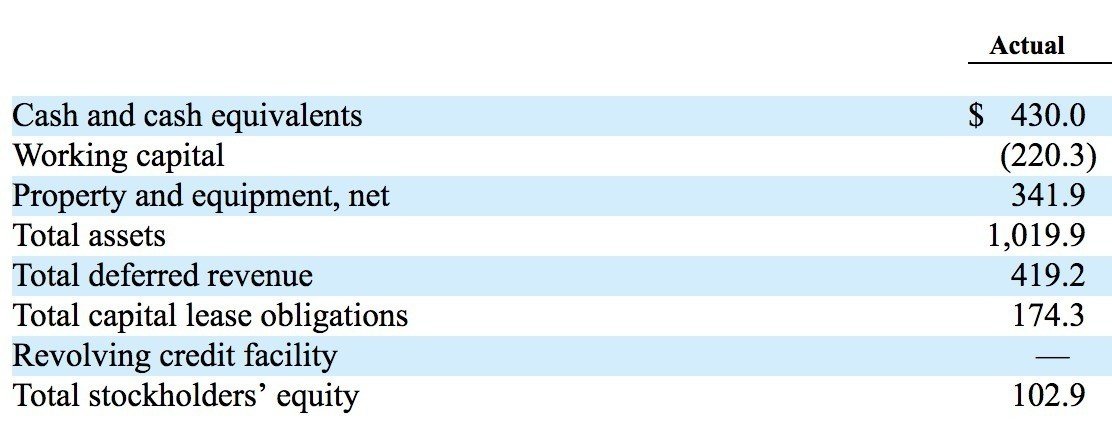

貸借対照表を見てみると2017年末時点で$430m(430億円)の現金を保有し、$342m(342億円)分の固定資産を保有していることになっています。

Dropboxは創業当初は AWS のデータセンターを使っていたことで有名ですが途中のタイミングで自社のデータセンターを構築し始めそちらへ設備 続けていることがよくわかります。

株主構成: 創業者が多くのシェアを有した状態でのIPO

今回の株式公開に際して株式が3種類の普通株に分類されることになります。

最近のシリコンバレーでは割とスタンダードになりつつありますが、クラスAの普通株式は一株当たり議決権は1倍、クラスBは議決権が10倍、クラスCは議決権なしの株式となります。

それを踏まえて、株主構成を見てみましょう。

創業者の二人で約35%を保有していることになっており、外部の株主ではセコイアが約25%アクセルが約5%の株式を保有しています。

実際に株式が公開されると創業者が多くを保有しているクラスBが10倍の議決権を持つことになりますので経済的な価値としては創業者二人の取り分は約35%ですが議決権という意味では会社を二人でコントロールできる状況になることになります。

ここまでの売上規模になりながらも創業者が35%の株式を保有したまま株式を公開するというのはアメリカの基準で考えると非常に多くの株式を創業者が持った状態で公開することになります。

CrunchbaseによればDropboxはこれまで計8ラウンドの資金調達で$1.7B(1700億円)を調達してきました。

これまで多くの資金を調達してきているDropboxですが創業当初から順調な成長を続けたため上場前の資金調達でも、創業者等に有利な状況で株式が資金調達が行えていたことがうかがい知れます。

Dropboxのビジネスモデル

皆さんには説明の必要がないかもしれませんがDropboxのビジネスモデルを簡単に書いておきたいと思います。

非常にシンプルなビジネスモデルでいわゆるフリーミアムと呼ばれるモデルです。

・登録ユーザー数: 5億人

・有料ユーザー数: 1100万人(コンバージョン率 2.2%)

・ARPU(有料ユーザーあたりの年間売上): $111.91(11,191円/年)

単純にこのように3行で書ける非常にわかりやすいシンプルなビジネスモデルになっています。

せっかくなのでこのシンプルでかつスケーラブルなビジネスのどこがすごいのかという点を、目論見書から読み取り、三つのポイントとして整理してみたいと思います。

Dropboxのここが凄い#1: 90%以上の売上がセルフサーブ経由

We have over 500 million registered users on our platform, of which over 100 million signed up since the beginning of 2017.

登録ユーザー数が累計で5億人を超えていることは述べましたがそのうち1億人が2017年の一年間で登録したユーザーとなっています。つまり成長率がどんどん加速していると言えるでしょう。

We generate over 90% of our revenue from self-serve channels—users who purchase a subscription through our app or website.

また驚くべきことに90%以上の売上がセルフサーブから生まれているということです。つまり90%の売り上げは営業マンが全く介在せずに生まれていることになります。

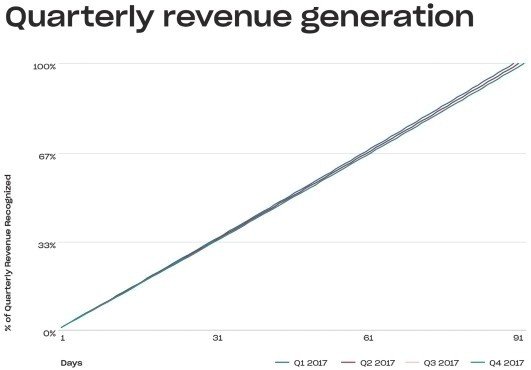

このグラフは四半期毎に何日目にどのくらいの売上が計上されているかというグラフになりますが綺麗な直線になっています。

営業マンが多くの売上を計上するビジネスの場合このように直線にはならず四半期の終わり(グラフの右側)に向かってグラフが右肩上がりになっていく傾向になる場合が多いです。

つまりDropboxの場合、セルフサーブの売上割合が非常に大きいためビジネスとしてみると非常に安定的に売上が予想しやすいビジネスになります

Dropboxのここが凄い#2: 積み上がる売上(解約率が低い)

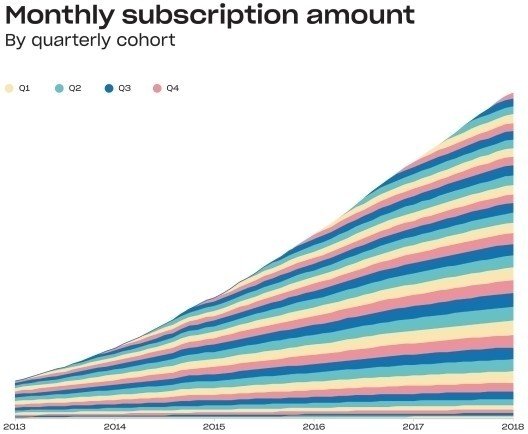

Dropboxのビジネスのすごい点二つ目は非常に綺麗なコホートをしているという点です。

このグラフを見れば分かる通り、昔からある下側の層からの売上が、右側に向かって行っても減るどころかむしろ増加傾向にあることがわかります。

つまりたとえば2013年に獲得したユーザーからの2013年の売上よりも同じユーザーからの2017年の売上の方が大きいことになります。

これは解約率が非常に低いだけではなく多くのユーザーが時間が経ってから有料プランに加入したり有料プランに加入した後もプランをアップグレードしている証拠で非常にポジティブな要素です。

Dropboxのここが凄い#3: 無料版をじっくり使ってもらってから課金

Dropboxのユーザーは無料プランで使い始めてから有料プランに加入するまでにいったいどの程度時間がかかるのでしょうか。

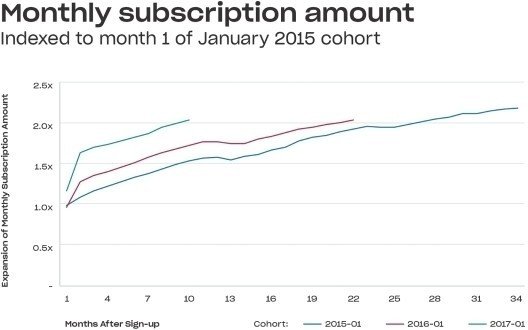

このグラフは青い線の場合2015年に無料会員登録したユーザーが何ヶ月目で有料プランに加入したかと言う数字を相対的なスケールで表したものです。

このグラフから読み取れることは2つです。

一つ目。例えば2015年1月に、無料会員登録したユーザーがユーザーのうち、100人が同じ月に有料プランを開始したとすると、34ヶ月後には同じ有料会員数が2倍以上になっているということになります。

つまり多くのユーザーは無料プランを使い始めてから一か月後すぐにではなく長い時間をかけて徐々に有料プランに移行して入ってるということになります。

二つ目のポイントは、2015年1月のコホートよりも赤い線である2016年1月の広報とや緑の線である2017年1月のコートの方が、早いタイミングで多くのユーザーを有料プランにコンバージョンさせることに成功しているという点です。

つまり、無料プランから有料プランへのコンバージョンにかかる時間がどんどん短くなって言っていることになりますので、非常に良いトレンドにあります。

ここまででDropboxのビジネスのビジネスがいかにシンプルですごいかというお話は終わりにしたいと思いますが以下で簡単に経営陣と社外取締役への報酬に関して報酬に関して整理しておきたいと思います。

経営陣への報酬

まずは経営陣への報酬を見てみましょう。

共同創業者の二人に対しては、現金での報酬が40万ドルそれ以外に株式報酬がそれぞれ$110m(110億円)、$47m(47億円)と非常に大きくなっています

プロダクト担当上級副社長に対しては、現金の報酬が13万ドル(1300万円)の給与と34万ドル(3400万円)のボーナス、それにプラスして$34m(34億円)分の株式報酬が付与されています。

このように現金を多く支払うというよりは株式報酬に大きなウエイトが置かれている点が特徴的でしょう。

この共同創業者二人への大きな株式報酬の付与に関しては「Co-Founder Grants」という項目に詳細がありますので、興味がある方はそちらをご覧ください。(10年間に渡って徐々に株式がVestされる仕組みになっています。)

社外取締役への報酬

最近、日本の会社からも社外取締役への報酬に関しての相談を受けることが少なくないので、Dropboxクラスの上場企業になるとこのくらいの報酬を支払っているというケーススタディの意味で簡単に整理したいと思います。

社外取締役の報酬もへの報酬も現金での報酬と株式による報酬の二つに分けられます。

まず現金報酬ですがここに書いてあるようにそれぞれの役割によって支払われることになります。

例えば、社外取締役になると年間$50k(500万円)、筆頭社外取締役(取締役会の会長の役割)になると追加で$20k(200万円)、監査委員会の長になると追加で$25k(250万円)という具合に、役割に応じて現金報酬は付与される形になります。

次に株式報酬についても見てみましょう。

Each non-employee director automatically will receive, on the date of each annual meeting of the Company’s stockholders following the effective date of the policy, an annual award of RSUs, each of which we refer to as an Annual Award, covering a number of shares of our Class A common stock having a grant date fair value (determined in accordance with GAAP) of $300,000, rounded to the nearest whole share.

株式報酬に関しては1年ごとに$300k(3000万円)に相当する株式を付与するという形になっています。つまり社外取締役になると少なくても一人当たり$350k(3500万円)の報酬を受け取っていることになります。

日本のネット系の上場企業と比べると非常に大きな金額を社外取締役に支払っていることになるのではないでしょうか。

----------------------------

新着記事を(無料で)LINEへお届けします。以下のリンクからLINEで友達登録してください。

https://line.me/R/ti/p/%40pap3801g

「MBAより簡単で英語より大切な決算を読む習慣」好評発売中!

http://amzn.to/2tHsSUX

1ヶ月あたり4〜8本の有料ノートが追加される予定の「有料マガジン」もあります。是非ご覧ください。

https://irnote.com/m/m198d9dfb7e88

気に入ってくださった方は、↓から「スキ」「フォロー」してください!