テクノロジーの地政学:FinTech・仮想通貨(中国編):リップルのアジア市場担当に聞く中国市場の今

新着記事を(無料で)LINEへお届けします。以下のリンクからLINEで友達登録してください。

https://line.me/R/ti/p/%40pap3801g

----------------------------

「Software is Eating the World」。

この言葉が示すように、近年はソフトウェアの進化が製造業や金融業などさまざまな産業に影響を及ぼしています。そこで、具体的に既存産業をどのように侵食しつつあるのか、最新トレンドとその背景を専門外の方々にも分かりやすく解説する目的で始めたのが、オンライン講座「テクノロジーの地政学」です。

この連載では、全12回の講座内容をダイジェストでご紹介していきます。

講座を運営するのは、米シリコンバレーで約20年間働いている起業家で、現在はコンサルティングや投資業を行っている吉川欣也と、Webコンテンツプラットフォームnoteの連載「決算が読めるようになるノート」で日米のテクノロジー企業の最新ビジネスモデルを解説しているシバタナオキです。我々2名が、特定の技術分野に精通する有識者をゲストとしてお招きし、シリコンバレーと中国の最新事情を交互に伺っていく形式で講座を行っています。

今回ご紹介するのは、第8回の講座「FinTech・仮想通貨:中国」編。ゲストは、米サンフランシスコに拠点を置くブロックチェーン技術開発スタートアップのRipple(リップル)社で、ジョイントベンチャーおよびアジア市場の事業開発・パートナーシップを担当している吉川絵美氏です。

【ゲストプロフィール】

吉川絵美氏

米ニューヨークに本拠を置く金融サービス企業のMSCI社(当時モルガン・スタンレー傘下)で機関投資家向けのクオンツ投資モデルのプロダクト開発に従事。その後、シリコンバレーのテックベンチャー勤務や、クロスボーダー事業開発に関するコンサルティング会社の経営を経て、Ripple社に転職。2017年には米Onalytica社が選ぶ「Women in Tech」の「TOP 50 Women in Fintech influencers」に選出される。米ハーバード・ビジネススクール卒業。CharteredFinancial Analyst(CFA)資格保有。

Ripple社の取り組みに学ぶ、ブロックチェーンの歴史と課題

今回は、FinTech・仮想通貨の分野でアジア市場に精通する方ということでRipple社アジア市場担当の吉川絵美氏をお招きしました。通常の講座では、最初に各地域の市場動向の解説から始めていますが、仮想通貨とブロックチェーンの仕組みと歴史を知るという意味で、Ripple社の歩んできた道のりはとても興味深いものがあります。

そこで今回は、いまやブロックチェーンの世界でメジャーなプレーヤーとなったRipple社の取り組みから話を聞いてみました。

シバタ:現状、多くの仮想通貨がトランザクションのスピードに課題を抱えています。Ripple社はこの点を解消するために注力してきた会社なので、どうやって解決してきたのか、ぜひ教えてください。

絵美:分かりました。Ripple社は2012年にサンフランシスコで生まれた会社で、2018年7月時点では世界に8拠点、100以上の金融機関に対してブロックチェーン・ソリューションを提供しています。ブロックチェーンの世界では、2012年にできた会社というのはある意味で老舗企業という感じですね。

仮想通貨・ブロックチェーンの歴史を振り返ると、メジャーな通貨の一つであるBitcoin(ビットコイン)が2008年に誕生して、2011年くらいから世に知られるようになりました。その後、2012年~2013年くらいに「Bitcoin 2.0」ブームが起こります。これは、さまざまなプレーヤーがBitcoinの技術を精査してより良い技術を生み出そうとする動きで、Ripple社もまさにその中の1社として誕生しました。

(Ripple社のオフィス)

その時、Ripple社が注目したのが「送金」の問題なんですね。Bitcoinよりもトランザクション処理に時間が掛からず、よりスケーラブルな技術を作ろうと。それともう一つ、初期の段階からエンタープライズ系、特に金融機関向けにブロックチェーン・ソリューションを作ろうとしていたのも特徴です。

吉川:今、エンジニアはどのくらいいるのですか?

絵美:全社員は250人くらいで、そのうち技術系人材は60%以上は占めていると思います。

Ripple社のビジョンは「価値のインターネット」というもので、これを実現するためにエンジニアをはじめ全社員が働いています。英語で書くと「Internet of Value」、略して「IoV」ですね。

皆さんはIoT(Internet of Things、モノのインターネット)」という言葉を聞いたことがあると思います。私たちが掲げる「価値のインターネット」は、これのさらに先を行くものだと考えています。

インターネットの黎明期が「Internet of data」だとすると、モノのインターネットは「Internet ofThings」。そして「Internet of Value」が意味するのは、お金のようなリアルな価値をインターネット上で自由に行き来できるものにするということです。Ripple社はブロックチェーンを活用することで、情報が自由に行き来できるようにお金も自由に行き来できるようにしたいと考えています。

シバタ:そのビジョンを形にする上で、なぜ「送金」にフォーカスをしたのですか?

絵美:ブロックチェーンは仮想通貨だけでなくさまざまな分野に応用できる技術なので、創業時はたくさんのユースケースを見ていたんですね。例えば、貿易金融、証券関連、スマートコントラクト、保険などです。でも、これらのユースケースも最終的には「価値」のやりとりに行き着きます。つまり、お金のトランザクションが大事になるということです。

なので、その価値のやりとり、中でも「送金」の問題をちゃんと解決しなければ、他のユースケースでも真の意味では課題を解決できないと考えたわけです。

続いて、国際送金の世界は具体的にどんな問題を抱えているか? を説明しましょう。海外送金の経験がある方ならお分かりかと思いますが、現状は非常にフラストレーションの溜まるプロセスになっています。

例えば、アメリカの地方銀行から日本の地方銀行に送金しようとした場合、その裏には複数の銀行が絡んできます。いわゆるコルレス銀行、中継銀行と言われる金融機関です。送金側の銀行と受取側の銀行に直接のつながりがないため、情報を送って、それを次の銀行がチェックして、それをまた次に送って......という非常に逐次的で一方向のプロセスになっています。

(出典:Ripple社)

その際に使われているのがSWIFTという金融システムで、これは45年くらい前にできたプリ・インターネット時代のものなんですね。そのため、一つ一つのプロセスで非常に時間が掛かるし、オペレーションコストが高く付くので手数料もそれなりに取られます。今、銀行で国際送金をしようとすると3,000~4,000円くらい掛かるのもそのためです。

しかも、このような国際送金のやり方だと、途中でやり取りが失敗することもあります。送った側は、一方向のプロセスなのでお金がいつ届いたのかも分からないし、もし失敗していても通知が来ません。こういう状況では安心して海外に送金できないということで、Ripple社はブロックチェーンの技術を使ってより近代的な仕組みにしようとしているのです。

(出典:Ripple社)

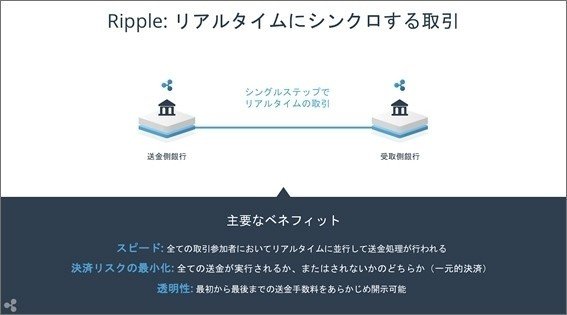

上図のように、分散台帳技術の力を使って送金側と受取側を直接つなげて、シングルステップでリアルタイムな取引が可能になれば、今まで送金に数日掛かっていたようなシチュエーションでもほんの数秒で処理できるようになります。何より透明性が担保されるということで、まさにインターネット時代の送金が可能になるのです。

では、どんな技術がこれを可能にしているのか。ここでは、鍵となる2つの技術を紹介します。一つ目は、ILPと呼ばれる「Interledger Protocol」(インターレジャープロトコル)という技術です。

そもそも、現在の送金ネットワークは多岐にわたっています。各国に国内銀行のネットワークがあり、ブロックチェーン自体も一つのネットワークです。そして米PayPal (ペイパル)や中国のAlipay(アリペイ)のような送金プロバイダーも、自分たちの独自ネットワークを作っています。

問題は、これらのネットワークがお互いにコミュニケーションができないという点。それによって、エンドユーザーは不利益を被っているわけです。Bitcoinができた当時は、理想主義的な人が多くて「全ての人がBitcoinのネットワークに乗れば自由にお金をやり取りできるじゃないか!」と主張していました。しかし、この考え方はスケーラビリティの面で現実的ではありませんでした。

ならば、どういったソリューションが必要かというと、複数あるネットワークがお互いシームレスにコミュニケーションできるようなプロトコルを作ること。平たく言うと、このためのプロトコルが「InterledgerProtocol」なのです。

このInterledger Protocolを基盤としたソリューションが「xCurrent」(エックスカレント)になります。これは、先ほど従来型の国際送金の問題点に挙げた「逐次的で一方向のプロセス」を解消するためにRipple社が開発・提供しているプロダクトの一つです。

さらにもう一つ、国際送金の課題として挙げられる流動性の問題を解消する技術が「xRapid」(エックスラピッド)であり、その中で活用されている「XRP」が2つ目の鍵となる技術です。

なぜRipple社は膨大にある仮想通貨の中でXRPを採用しているか? を説明すると、処理スピード、取引手数料の低さ、スケーラビリティの面などで送金に最適な特性を備えていると考えたからです。

日本だとXRP=リップルコインして語られるケースが多いようですが、実態は違っていて、XRPは「パブリックなブロックチェーン上に存在するXRPという仮想通貨」なんです。対してRipple社は、世界中の金融機関向けに国際送金の問題を解決するためのソフトウェアとソリューションを提供している会社。このソリューションの一部として、XRPを使っているという形になります。

シバタ:とても分かりやすい説明です。ありがとうございます。

モバイル・ペイメント「二大巨頭」の趨勢は?

ここからは、通常の講座と同様に、中国におけるFinTech・仮想通貨の全体動向を見ていきます。

まずはFinTechから。この分野では、中国のIT御三家と呼ばれるBAT(検索サービス大手のBaidu、EC大手のAlibaba、SNS大手のTencent)のうち、AlibabaとTencentが際立った動きを見せています。特にモバイル・ペイメントのサービスで、熾烈な競争を繰り広げているようです。

シバタ:米ベンチャーキャピタル(以下、VC)のKleiner Perkinsが、同社の著名パートナーMary Meekerの名で毎年発表している「Internet Trends Report 2018」には、2017年、中国におけるモバイル・ペイメントの取引額は$16 Trillion(約1,600兆円)を超えたとあります。

そのうち9割を、Alibaba GroupのAlipayとTencentのWeChat Pay(ウィーチャット・ペイ)が占めているそうです。現地でもやはりこの2社の勢いはすごいですか?

絵美:そうですね。日本では、国内のATMで振込をすると手数料が数百円くらい掛かりますよね? それがAliPayやWeChat Payの場合、個人ユーザー間の送金だと無料ですからね。やはり、コストが下がれば取引額のボリュームがものすごく上がるということでしょう。

(AlipayのWebサイトには「Trust=信用」を謳うキャッチコピーが踊る。その理由は?)

シバタ:この二大巨頭の競争に目を向けると、2015年には約75%もあったAlipayの市場シェアを、WeChat Payが急速に奪っているという調査結果も出ています。2016年の第3四半期時点で、Alipayが市場シェアの50.42%なのに対して、WeChat Payは38.12%まで迫っている。この勢いは何が起因しているのでしょう?

吉川:WeChat PayはメッセンジャーアプリのWeChatがベースになっているのが強いですよね。普段使っているサービスで、ペイメントもできるというのはやはり便利ですから。

ただ、AlipayはAlibaba Groupの持つECマーケットと連動しているので、日々の買い物とペイメントがつながっている上、ローンなども展開できる。それぞれが強みを持っているので、今後の主権も行ったり来たりするのではないでしょうか。

シバタ:AlipayとWeChat Payに関しては、モバイル・ペイメントのみならず資産運用や金貸し、保険など他の金融サービスもどんどん提供し始めています。なぜ急速に多角化しているのでしょう?

絵美:自分たちで集めたデータを活用して、他の金融サービスに活かしていく戦略なのだと思います。

Alipayを運用するAlibabaの金融関連会社Ant Financial(アント・フィナンシャル)は、2年くらい前からこんなことを言い始めているんですね。「ちまたではFinTechという言葉が流行っているけれども、自分たちは『TechFin』会社なんだ」と。FinTechが既存の金融サービスをテクノロジーでより便利にするものならば、自分たちはもともとテクノロジーの会社だから、それを金融の世界に活かしているだけなんだというわけです。

つまり、自分が集めたデータや、開発を進めている人工知能(以下、AI)を、他の金融会社にも提供しながら金融の世界全体を変えていくという意味です。こうやって新しいキーワードを作り出しながら、自分たちの独自の立ち位置を示しています。

シバタ:なるほど。Ant Financialは2018年5月に$14 Billion(約1兆4,000 億円)もの資金調達を実施しており、世界各国のローカルパートナーとアライアンス締結を結ぶ形で海外展開も積極的に進めています。これらの動きを見ても、やはりスケールが違いますね。中国では、AlipayとWeChat Payを持つTencet以外、FinTechの注目株はあるのでしょうか?

絵美:強いて挙げるなら、JD(京東商城)が頑張っています。同社はもともと「中国のAmazon」的な存在で、最近はJD Pay(ジェーディー・ペイ)を入り口にさまざまな金融サービスを展開しています。

吉川:ここに、保険業から始まっていまや巨大金融グループになりつつある平安(ピンアン)保険なども入ってくると、なお面白くなるでしょうね。

シバタ:その平安保険と、Alibaba、Tencentが共同出資しているZhong An Insuranceをはじめ、2017年には多くのFinTechスタートアップがIPO(株式公開)しています。この流れで、新興勢力が伸びていくことは考えられますか?

吉川:いや、難しいと思います。実際、2017年にIPOしたFinTechスタートアップの多くが、2018年に入って株価を落としていますから。これまで中国でIPOしてきたFinTechスタートアップの多くが、いわゆるPeer to Peer融資のような消費者金融で、貸し倒れが頻発したため国の規制が強まっているんです。

そういう中で、AlibabaやTencent、JD、平安保険あたりの大手は、「うちは大丈夫、ちゃんとやるから」と言って事業を伸ばしている。だから、当面は新興勢力による下克上も起きないというのが僕の見立てです。

規制が強まる仮想通貨市場の今後

次は仮想通貨のトレンドを見ていきましょう。世界的な潮流と課題については、冒頭で吉川絵美氏が詳細に説明してくれましたが、中国ではまた毛色の違った課題が市場に影響を与えているようです。

シバタ:中国の仮想通貨を語る上で忘れてはいけないのが、2017年9月に中国国内でのICO(Initial Coin Offering=仮想通貨技術を使った資金調達)および仮想通貨取引所が全面禁止になったというニュースです。中国人民銀行を筆頭とする省庁を横断する委員会の決定とのことですが、これは中国政府が介入したという認識で合っていますか?

(中国人民銀行のWebページには、「ICOの約90%は違法な資金調達か詐欺であり、実態があるICOは全体の1%にも満たない」との声明が載った)

絵美:そうですね。これが起こった時にリアルタイムでマーケットを見ていたのですが、まさに波乱の様相でした。特に取引所が禁止になるかどうかという点に関して、政府が情報を小出しにしていて。それをメディアが大げさに書き立てて、市場関係者がザワザワしている時期が1〜2カ月続きましたね。

その後、最終的には全面禁止となったわけですが、やはり背景には「まだ成熟していない業界をそのままにしておくと、詐欺が横行して金融の秩序を乱す」という考えがあったようです。ただし、中国政府は基礎となるブロックチェーンの技術開発には非常に協力的で、公にこの分野に力を入れていくとも発表しています。

シバタ:確かに、中国ではBitmain(ビットマイン)やCanaan(カナン)といったマイニング関連のスタートアップが大きな資金調達に成功していますね。

絵美:ええ。でも、マイニングについても、これから規制が入って来ると言われています。

中国というのは、中央政府が大方針を決めて、実際に実行するのは地方政府なんですね。どういうふうに大方針を解釈するかも、ある程度地方政府に委ねられている部分があります。要は中央政府の大方針を実行するタイミングや、そのやり方がバラバラになりがちなのです。それでも最近は、中央政府のお達しでマイニング関連のスタートアップがどんどん駆逐されている。

例えば、Bitmainなどもモンゴルにマイニングファームを作ったりとか、欧米に進出するなど、国内では駆逐され始めている状況です。

シバタ:知りませんでした。中国の地方都市は電気代も安いですし、マイニング関連は伸びていくのかと思っていました。

絵美:隠れてやっているところはまだまだあるでしょうが、これもいずれ中央政府による規制で地方政府に指示が行くと思います。

シバタ:仮想通貨やブロックチェーン関連のニュースサイト米CoinDeskが調査した「Stateof Blockchain 2018」によると、世界の通貨別Bitcoin取引量の推移では、2014年〜2016年くらいは中国元が大きな割合を占めていました。それが2017年を境に急減し、対して日本円が伸びています。このデータも、これまで説明していただいたお話が影響しているという理解でいいのでしょうか?

絵美:人民元のトレードがすごく多かったというのは、いくつか理由があって、1つはトップ三大取引所のHuobi(フオビ)、BTCC、OKCoin(オーケーコイン)がほとんどトレーディングフィーをゼロにしていたんですね。信用取引で儲けるような仕組みにしていたので、自然と取引量が多くなっていたのです。また、取引量データの水増しが横行していたとも言われています。

とはいえ、2014年くらいにMt.GOX(マウントゴックス)事件が起きてUSドルでの取引量がガクンと下り、その後、中国元が90%以上を占めていたところに政府の取り締まりが入って急減した、という大枠の流れは間違いないです。

シバタ:中国の仮想通貨・ブロックチェーンのマーケットは、今後の先が読めないというのが正しい見方のようですね。

サービス利用が「個人の信用度」を決める中国の裏事情

ここからは、中国におけるFinTech・InsurTech分野の最先端スタートアップを紹介していきます。

この分野は、【送金・決済】【融資・資金調達】【投資・資産運用】【保険】【仮想通貨・ブロックチェーン】の5つに分類することができます。この5分野の中で我々が注目する企業をいくつかピックアップしてみました。

融資・資金調達:Zhima Credit(ジーマ・クレジット)

中国語では「芝麻信用」と書くZhima Creditは、セサミ・クレジットとも呼ばれる「信用スコア」を取り扱う個人信用評価システムです。

(Zhima CreditのWebサイト)

これは、個人や中小企業がAlibaba Groupのサービスを利用した際の取引記録や政府のオープンデータベース(公共料金の支払い記録、学歴など)などを基に、ビッグデータ分析でスコアリング。算出される「信用スコア」が高くなればなるほど、良いサービスを受けることができるという仕組みです。規律の押し付けではなく、「便益」をインセンティブとした道徳システムの構築ができると、中国政府も後押ししています。

開発元であるAnt Financialは、もともと「銀行口座を持てなかったような若者や低所得者層にも金融サービスの恩恵を提供する」という思想で生まれています。だからAnt=蟻(あり)という名前が付けられており、セサミ・クレジットの「セサミ」もゴマという意味。「小さくてもみんなが集まれば大きな力になる」という思想の表れです。

ただ、中国の「みんな」というのは、人口を考えても膨大な数になる。この膨大な人数を、従来型の金融機関のやり方で格付けするのは非常に難しいということもあって、「信用スコア」のような仕組みが普及したのだと見ています。最近では、お見合いサービスや合コンのような場でも「信用スコア」が重視されるということで、いよいよ市井に広まってきたと感じます(絵美氏)。

融資・資金調達: Mybank(マイバンク)

こちらもAlibaba系のオンライン銀行で、中国語では「網商銀行」と書きます。2015年に設立された零細事業者や農家への融資にフォーカスした銀行となっており、ここにもセサミ・クレジットの概念が取り入れられている格好です。

ユーザーがスマートフォンのアプリやブラウザから融資申請を提出すると、コンピュータが即座に融資判断をし、数分以内にAlipayのアカウントに送金されるという仕組みで、その日その日のマイクロレンディングが可能になっています。

Tencentもウィーバンクという類似の銀行を始めていて、「信用スコア」を活用したマイクロレンディングは今後の動向が注目される分野になっています(絵美氏)。

保険:平安(ピンアン)保険グループ

FinTechについての全体動向の部分で紹介した平安は、中国の既存金融機関の中では最もFinTechに積極的な会社です。グループの総顧客数は4億人近くに上るため、そのビッグデータを活用してさまざまなリテール向けネット金融分野に進出しています。

また、グループ内の4社(Lufax、OneConnect、Ping An Health、Ping An Good Doctor)がユニコーン(企業の評価額が$1 Billion=約1000億円以上で非上場のベンチャー企業)に成長。中でも健康関連のプラットフォームを提供するPing An Good Doctorは、2018年4月に$5 Billion(約5,000億円)の時価評価額で上場。Peer to PeerレンディングのLufaxについても、$6 Billion(約6,000億円)の時価評価額で近々香港で上場予定と言われています。

さらにBtoB分野では、グループの共通技術プラットフォームを開発する平安テクノロジーという会社が躍進中で、ブロックチェーン技術を活用して金融機関のさまざまな問題解決に取り組む団体「R3コンソーシアム」に中国で初めて参加するなどの動きを見せています(吉川)。

仮想通貨・ブロックチェーン:Qulian(チューリアン)

前段で、中国の仮想通貨・ブロックチェーン企業は軒並み規制によって伸び悩んでいると説明しましたが、個別に見ると元気なスタートアップも出てきています。Qulianはその1社で、2016年の創業からわずか2年で、シリーズBとして1.5 Billion元(約250億円)を調達。ユニコーンの仲間入りも間違いないと言われています。

同社はRipple社と同じくエンタープライズ向けのブロックチェーンソリューション・プラットフォームを目指しており、すでにGoogleやMicrosoft、Intelといった米の大手企業とも業務提携を結んでブロックチェーン活用に関する共同研究を進めています。

なお、同社の拠点は中国の杭州にあるのですが、実は杭州は今、ユニコーンの企業数で北京と上海に次いで中国国内第3位になっています。スタートアップのメッカとして杭州のステータスはどんどん上がっており、杭州政府も「ブロックチェーンで国内ナンバーワンになる」と公言しているので、今後注目の地域です(絵美氏)。

競争と規制の先に見えてくる中国FinTechの未来

講座の最後は、シバタが吉川氏と絵美氏の2人に聞いてみたかった質問を直接ぶつけてみました。その答えから見えてきた、中国マーケットの今後とは?

シバタ:まず伺いたいのは、中国ではなぜモバイル・ペイメントがこれほどの短期間で広まったのか? という点です。

絵美:WeChat PayがAlipayの数年後に出てきて、急速にキャッチアップしたという話が出ましたが、これの理由を分析すると、短期間で普及した文化的背景のようなものが見えてくると思います。

中国には紅包(ホンバオ)という日本の「お年玉」みたいな風習があるのですが、日本と違うのは年1回ではなくいろんな場面でお金を渡し合う点。WeChatは、この風習を視野に入れて、「お友達や家族にWeChat Payで紅包(ホンバオ)を送ろう」みたいな一大キャンペーンをやっていました。

しかも、このキャンペーンではWeChat Payを使っていないユーザーにもお金を送ることができるようにしていて、それによってバイラル的に広まったという印象があります。こういった取り組みは、文化に根差した形で非常に面白いと思いました。

シバタ:そのWeChat PayとAlipayの競争が非常に熾烈なものになっていますが、今後はどう展開していくと予想していますか? Alipayは、セサミ・クレジットの普及とあいまって勢いを取り戻しているという話もあります。

絵美:そうですね。WeChat Payはメッセンジャーが基盤となっていることもあって、そこからペイメントサービスに入ってもらう障壁が非常に低いのが強みです。ただ、AlipayのようなBtoCやCtoBのコマースが絡んでくるところはそこまで強くない。

それを知ってか、最近のAlipayは先ほど紹介したZhima CreditやMybankのようなサービスをすごく頑張っているので、甲乙付け難い状態になっています。WeChat Payも、中小企業向けのサービスに入ってこようとはしているのですが、この領域はAlipayが圧倒的に強いので。

シバタ:なるほど。では次の質問を。Alibaba、Tencentを追う第二勢力として、平安保険の勢いが見逃せないという話がありましたが、平安保険は何がすごいのでしょう?

絵美:個人的には、平安グループのテクノロジー部隊がすごいと感じています。前段で平安テクノロジーの話が出ていましたが、他にも直近ではOneConnect(ワンコネクト)という会社をスピンアウトさせて、中小の金融機関向けに金融サービスのバックエンドソリューションを展開しています。中国には中小系の金融機関が何千とあるので、そういうところも攻めているのが素晴らしいと思います。

吉川:また、Ping An Good Doctorの急成長を見ていると、日本企業がよく陥る「PoC(Proof of Concept。実証実験)大好き症候群」とは一線を画していると感じます。彼らには良くも悪くもPoCという概念がほとんどなくて、いきなり1万人とか10万人を対象にサービスを展開するわけです。

日本でPoCに慣れている人たちからすると、乱暴なやり方に思えるかもしれませんが、たとえクレームが発生してもスピード重視で改善していき、1万台、10万台とデバイスを売っていく。保険とIT、デバイスの連携は、InsurTechの次なる展開になるはずなので、ここで先駆けて経験値を積み上げているという点では、非常に面白い会社だと思います。

シバタ:では最後の質問を。ICOや仮想通貨取引所に対する規制が強まったことで、中国における今後のFinTechマーケットはどうなっていくのでしょう?

吉川:僕の印象だと、関連するテクノロジーについては今もちゃんと精査しているような気がするんですよね。今までは詐欺まがいのビジネスも多かったので政府としても規制せざるを得ないという状況でしょうが、それでもきちんとテクノロジーが追い付いてきたら「仕切り直し」するんじゃないですかね。だから、マーケットを規制しつつ、優秀なテクノロジーを開発するスタートアップには引き続き注目していくのだと思います。

絵美:おっしゃる通り、中国はすごく真剣に技術の最新動向を見ようとしていますね。例えば中国の人民銀行の人たちや、金融機関のトップたちがシリコンバレーのFinTech企業に見学ツアーをしに来たり。Ripple社にも見学にいらっしゃいました。

吉川:中国のFinTechビジネスに関して補足すると、今後、地方都市はどうしていくのか? という問題にも向き合わなければなりません。

北京や上海、香港、杭州、深センあたりでは、本当に良い関連スタートアップが出てきていて、FinTech系のサービスも普及しています。ただ、地方都市は全然追い付いていない。とはいえ地方の経済も伸びているし、そこには銀行口座を作れないような人もまだまだ多いわけです。この課題を解消するために、地方の人たちは必死に勉強しようとしていますし、地方政府も国の成長スピードに追い付かなければとハングリーです。

日本と違って、中国の地方には500万人、1000万人と人口がいるので、この課題は日本やアメリカの常識を当てはめても解消できない一方で、もし解消できた時には完全にオリジナルなFinTechビジネスが生まれているかもしれません。そういう見方で今後をウォッチしていくと、面白いかもしれませんね。

シバタ:今日はありがとうございました!

今後もオンライン講座「テクノロジーの地政学」のサマリを配信していく予定なので、ご希望の方は「テクノロジーの地政学」マガジンをフォローしてください。

----------------------------

新着記事を(無料で)LINEへお届けします。以下のリンクからLINEで友達登録してください。

https://line.me/R/ti/p/%40pap3801g

「決算資料からビジネスの仕組みが見えてくる」好評発売中!

「MBAより簡単で英語より大切な決算を読む習慣」好評発売中!

1ヶ月あたり4〜8本の有料ノートが追加される予定の「有料マガジン」もあります。是非ご覧ください。

気に入ってくださった方は、↓から「スキ」「フォロー」してください!