EC・家電量販店に激震、パナソニックが推進する新たな戦略とは?

新着記事をTwitterでお届けします。下記URLからご登録ください。

Twitter: https://twitter.com/irnote

----------------------------

A. メーカー自身が販売価格を決める方式に移行

EC・家電事業者の安売りによる差別化戦略は変更を迫られる

この記事はhikoさん(企画・リサーチ担当)とmasmさん(ライティング担当)との共同制作です。

今回は、パナソニックホールディングス株式会社(以下、パナソニック)の、国内家電事業の戦略について取り上げていきます。

家電販売は通常、パナソニックのみならず家電量販店やEC事業者が販売価格の決定権を持っていました。

しかし、メーカーであるパナソニック自身が消費者への販売価格の決定権を持つ形態(価格指定性)に変わるという戦略を打ち出してます。

具体的には、従来では家電量販店やEC事業者が在庫リスクを持っていましたが、メーカーが在庫を持つことでメーカー側が提供価格を決められるようになります。

このような戦略の転換によって、家電事業者やEC事業者は特価による差別化が出来なくなります。特価以外の新たな差別化戦略を打ち出す必要があるため、非常にインパクトの大きい出来事だと言えるでしょう。

パナソニックの中期経営計画では、顧客に商品価値を正しく伝えるために販売環境を構築すると明記されています。

パナソニックショップ(パナソニックの正規販売特約店)など、家電量販店と共存共栄をして発展してきたパナソニックの方針転換の裏側には、どんなストーリーがあるのでしょうか?

パナソニックが2022年6月初旬に発表している中長期戦略や、市場調査データなどから、パナソニックが推進する戦略がどのようなものでどんな効果が見込まれているのか、深掘りし分析していきます。

従来の家電販売のビジネスモデル

まず、パナソニックがどのような戦略転換をしたのかをより理解しやすくするために、往来の家電販売のビジネスモデルから見ていきましょう。

時系列で見てみると、家電量販店が普及する前は、メーカー系列(パナソニックでは旧ナショナルショップ、現パナソニックショップ)の販売店の力が強く、価格決定権はメーカーにありました。

しかし、家電量販店が普及してから現在までは、メーカーより家電量販店やEC事業者の力が強く、現在では表示価格決定権が販売店側にあります。

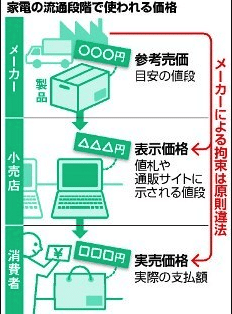

上の画像は、価格の種類とそれぞれの意味について解説されたものです。

独占禁止法により、メーカーは希望小売価格などの「参考売価」を提示することはできますが、店頭での「表示価格」や「実売価格」をメーカーが拘束することはできないことになっています。

1935年当時の経営者である松下幸之助氏は、松下電器産業(現パナソニック)の連盟店制度を開始し、同時に正価販売運動(適性な利潤に基づく価格で販売すること)も行うことで、メーカーが販売価格を決めることが主流になりました。

そしてこの連盟店制度は、共存共栄の理念に基づき組織化され、パナソニックの発展を支えてきました。

しかし、前述した通り家電量販店が普及したことで販売店側の影響力が強まり、表示価格決定権は販売店側に移っていきました。

グローバルの家電市場の勢力図

次に、グローバルでの家電市場の動きについて見ていきます。

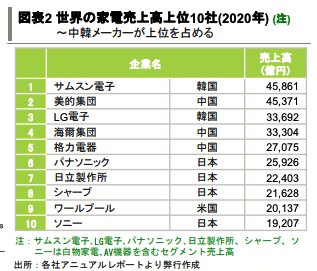

上の表は、三井住友銀行と日本総合研究所が調査しているグローバル経済と主要産業の動向です。上位5社はサムスン電子、美的集団を始めとする韓国・中国勢が占め、日本の最上位がパナソニックで世界6位となっています。

グローバル経済と主要産業の動向(2022年度上半期)【三井住友銀行・日本総合研究所】

1980年代は、安くて高品質な「メイドインジャパン」家電が世界を圧巻しており、日本の家電メーカーは日本及び海外の市場において大きなシェアを持っていました。

しかし、近年はグローバル市場で中国、韓国メーカーに大きく押され、引き離されているのが現状です。

上の表は、財務総合政策研究所が発表している中国と日本の家電メーカー動向で、直近10年の主なトピックスが記載されています。

直近2018年で見ても、東芝が中国のハイセンスに映像事業を売却し、逆にレノボが富士通のパソコン事業を買収するなど、日本企業は不採算事業の売却などの事業再編が進み、中国企業がそれを買い漁るという構図であることがわかります。

このトピックスの一覧からも、国内企業の家電事業の厳しさが増していると推察されます。

中国家電メーカーの躍進と日本の家電メーカーの今後の課題【財務総合政策研究所】

国内の消費者と家電の関わり方の変化

次に、消費者との家電の接点がどのように変化しているのか、という点について分析していきます。

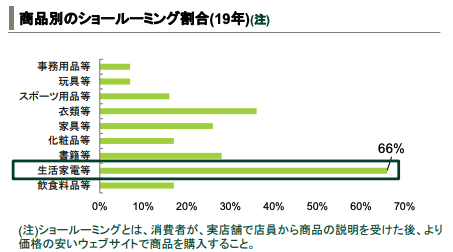

上のグラフは、三井住友銀行が調査している家電量販店の分析レポートで、商品別のショールーミングの割合を表したものです。

ショールーミングとは、実店舗で実際の商品を見た後に、店舗価格よりも安いECサイトなどからその商品を購入する、いわゆる実店舗をショールーム化させたような行為です。

このショールーミングは、生活家電等が66%と他の商品と比較して圧倒的に高い割合で行われています。

家電量販店を取り巻く環境と戦略の方向性【三井住友銀行】

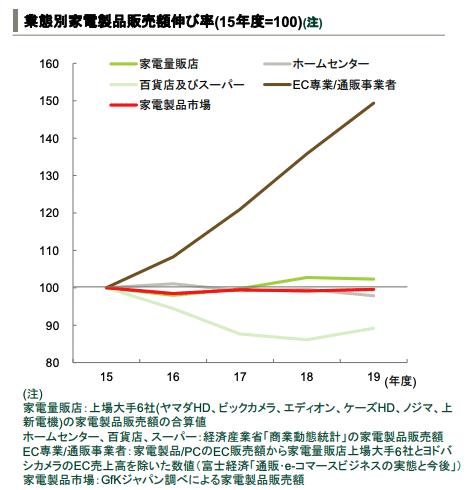

同様のレポートから家電製品販売額の伸び率を業態別に表したグラフを見ると、ECの販売額のみが圧倒的な成長を続け、家電量販店やホームセンターなどの実店舗は、横ばいもしくはマイナス成長となっています。

より便利で安いネットで購入するという流れから、価格競争が激化していることがわかります。また、消費者、メーカーに対する家電販売店の影響力が低下しているとも推察できます。

激しい値下げ合戦を繰り広げている国内家電市場ですが、この10年間で家電の単価は上昇していることが、日本経済新聞の記事にある上のグラフから分かります。

この単価の上昇は高機能化によるものですが、家電のコモディティ化により、これ以上の機能面での差別化戦略も限界を迎えています。

また、単価が上がっていながら国内生産額は横ばいとなっているため、販売数量は減少しています。

人口の減少が進む日本市場では、今後も販売数量の減少は避けられないと言えるでしょう。

パナソニックと同業他社との比較

続いて、パナソニックと同じ家電メーカーとしての事業を行っているシャープ、ソニーとを比較してみます。

上の図は、3社の収益構造の変化を表しており、FY2011(2011年度)と10年後のFY2021とを比較しています。

横軸が売上高営業利益率、縦軸がROIC(投下資本利益率)を表しており、FY2011は3社ともROICがマイナス、ソニーとシャープは営業利益が赤字でしたが、FY2021には3社ともROICはプラスになり、営業利益率も黒字化し改善しています。

各社の営業利益率の10年間の推移を見ても、3社ともに改善していることがわかります。

営業利益率 FY2011 FY2021 差異

====================================

パナソニック 0.56% 4.84% +4.28%

ソニー ▲1.04% 12.12% +13.16%

シャープ ▲1.53% 3.39% +4.92%

特にソニーは、営業利益がマイナスだった10年前から13.16%も大幅に改善しています。

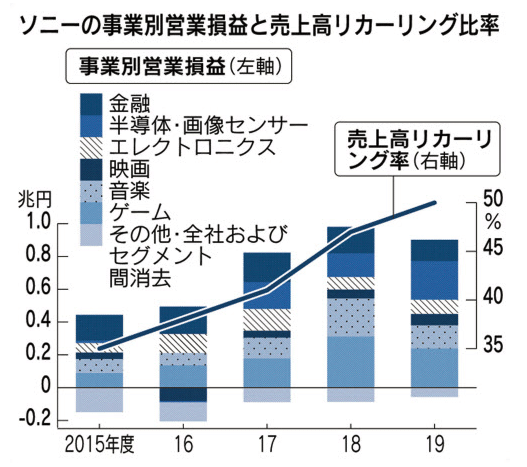

上のグラフは、日経新聞の記事にあるソニーの事業別営業損益と売上高リカーリング比率です。

ソニーの利益率が大幅に改善した背景には、選択と集中によりリチウムイオン電池やパソコン事業を切り離し縮小させた一方で、ゲームのサブスク、映画、音楽のIP活用、エレクトロニクスではカメラの交換レンズなど、リカーリング(継続)収益を増やしたことにあると考えられます。

2019年度にはリカーリング収益が売上高の5割近くを占めるまでに拡大しています。

これは、リカーリング収益の特徴である安定性という面だけでなく、リカーリング収益の源泉が販売店経由では無いということから、価格決定権をソニー側が持つ売上割合を増やしている、という見方もできます。その結果、高い利益率を確保出来るようになったとも考えられます。

事業間のシナジーを生み出し、リカーリング・サブスク化を進めたソニーグループが、この10年で時価総額が9倍になったのに対して、パナソニックの時価総額は1.6倍に留まっています。

ソニーに比べて、利益率の上昇幅が少なかったパナソニックの次の一手はどのようなものなのでしょうか?

パナソニックは今後どう変わるのか

パナソニックの成長戦略について見ていきます。

現状では、国内電材事業、ショーケース事業、白物家電事業など安定収益が見込める事業が53%を占めています。

しかし、2030年には安定収益事業の比率が35%になり、空室空調設備事業、海外電材事業、エネルギー事業、冷凍機事業など、主にB to Bへ大きく舵を切り、事業比率を40%に上げる方針です。

ちなみに、家電調理器で有名なアイリスオーヤマも近年はB to Bに大きく舵を切っています。

白物家電事業にフォーカスした戦略も見ていきましょう。

白物家電は、価値に見合った適性な価格にしていくことがメイン戦略となっています。

商品価値を正しく伝えるために、直販に近い形での販売へ切り替えていく戦略を取る方針です。

また、在庫リスクをパナソニックが負担することで、価格の決定権を得る形にしています。

リカーリング収益を増やす取り組みも行っています。

一例として、パナソニックが提供する、キッチン家電、厳選した食材、オリジナルレシピ、食事の弾むテーブルウェアなどをセットで消費者に届ける、月額制のサブスクリプションサービスの「foodable」があります。

提供方法も直接的なサブスクだけでなく、賃貸住宅オーナーを通して提供するなど、幅広い販売網が考えられます。

また映像制作、インターネット配信までクラウド上で一元的に行うことが出来るサブスク「ケイロスクラウドサービス」なども展開しています。

今後は他の白物・美容家電でも同様のサービスの展開を検討し、家電関連のサービス事業で2025年3月期に100億円の事業利益を目指しています。

まとめ

今回は、国内家電最大手のパナソニックについて深掘りしていき、家電量販店などが受ける影響や、国内市場動向、新たな戦略について分析していきました。

ポイントをまとめます。

・グローバルで見ると家電業界は韓国・中国勢に水を空けられているが、パナソニックを含む国内業者は不採算事業の売却などで収益性を上げた

・家電量販店はショールーム化し、消費者はより便利で安いECで商品を購入する流れに

・在庫リスクをパナソニックが負担し、直販に近い形に切り替えることで価格決定権を得る形にシフト

・家電を交えたサブスクサービス「foodable」など、リカーリング収益アップにも取り組む

歴史を振り返れば、1932年からの家電の価格競争によって市場が混乱し、代理店、販売店の経営が悪化していた時期がありました。しかし、1935年に松下電器産業(現:パナソニック)は、販売店に適正価格での販売をすることを求めました。

創業者の松下幸之助は、適正利潤に基づく価格で販売することは、メーカー、販売業者の経営安定のためだけでなく、需要者にとっても買いやすく、しかも安心して買えることになると確信していいました。

87年の時を経て、メーカーに価格権を戻すこの動きは、上手くいくのでしょうか。

家電量販店にとっては差別化がさらに困難となり、どのような反応を見せるのかも気になるところです。

サブスク化の動きと合わせて、メーカーの売上、利益にどう影響するのか引き続き注目していきたいと思います。

▼新着記事をTwitterでお届けします。下記URLからご登録ください。

・Twitter: https://twitter.com/irnote

▼その他SNS

・Instagram:決算をグラフで分かりやすく発信しています。

・YouTube:シバタがMCと共に決算を読み解きます。

▼執筆書籍(好評発売中!)

・「テクノロジーの地政学」

・「決算資料からビジネスの仕組みが見えてくる」

・「MBAより簡単で英語より大切な決算を読む習慣」

▼お得なマガジン

1ヶ月あたり4〜8本の有料ノートが追加される「有料マガジン」もあります。月に2本以上の有料noteを読むならこちらがお得です。是非ご覧ください。

気に入ってくださった方は、↓から「スキ」「フォロー」してください!