Q. AI企業5社の決算から分かる、AI insideが前年比+196%と急成長できた理由とは?

新着記事をTwitterやLINEでお届けします。以下のURLからご登録ください。

Twitter: https://twitter.com/irnote

LINE: https://line.me/R/ti/p/%40pap3801g

----------------------------

A. AI insideが急成長できた理由は3つ。

1.初期費用を抑えて中小事業者に導入しやすい価格を実現したこと。

2.従量課金制によって、顧客の利用増と比例して売上が上昇するため。

3.販売パートナー拡大による生産性の向上で中小企業を含めた顧客の新規開発が進んだため。

この記事は新規上場企業の"目論見書分析note"を書いているWatanabeさんとの共同制作です。

コロナ禍でさまざまな産業がデジタル化への対応に取り組む中、「DX」という言葉がよく使われるようになりました。「DX」という言葉は、ふわっとした言葉ではありますが、DXを推進する技術として「AI」の領域は、これまで以上にニーズが高まっています。

アメリカの調査会社トラクティカ社のレポートによると、世界全体のAIソフトウェアの年間収益は、2018年の101億ドル(約1兆円)から2025年には1,260億ドル(約12.6兆円)に急拡大すると予想されています。

AIに関しては、GoogleやFacebookなどのアメリカ企業、TencentやAlibabaなど中国企業がリードしていると言われていますが、日本でも、AIソリューションに特化した上場企業が増えてきています。

今回の記事では、以下5社の日本のAIソリューション企業の業績を俯瞰し、その中でも急成長しているAI insideの業績について深堀りして分析していきたいと思います。

・PKSHA Technology

・AI inside

・ALBERT

・HEROZ

・ニューラルポケット

『KPIデータベース』は、日米のネット企業の業績・各種KPIをまとめて提供しているサービスです。法人向けのサービスとなりますが、興味のある方は、以下の記事をご覧ください。

まずは、各社のビジネスモデルを見ていきましょう。

PKSHA Technologyのビジネスモデル

PKSHA Technologyは、機械学習技術など複数のアルゴリズムをコアテクノロジーとして、顧客企業の各種ソフトウェア・ハードウェア向けにアルゴリズムモジュールを組み込むライセンス販売と、アルゴリズムモジュールを組み合わせて自社ソフトウェアを開発してライセンス販売する2つの事業を手がけています。

株式会社PKSHA Technology 2020年9月期 決算説明資料(2020/11/3)

ビジネスモデルとしては、初期設定時のイニシャルフィーと、設定後のライセンスフィーの2つが主な収益源で、積み上げ型の事業構造となっています。2020年9月期は売上の約70%が既存顧客によるものです。

顧客企業のユーザー(消費者)が利用するほど、データがソフトウェアにフィードバックされて、アルゴリズム精度とユーザー体験が向上します。そのため、顧客企業にとって長期的に利用することがメリットとなり、結果として高い継続率を維持しています。

そして、市場成長性が高い事業領域であるMobility & MaaS(Mobility as a Service =マイカー以外のすべての交通手段によるMobility(移動)を 1 つのサービスとしてシームレスにつなぐ)領域を強化するために、株式会社アイテックを買収しました。これにより、ハードウェア領域にもバリューチェーンを広げて、多種多様なビジネスモデルを展開することが可能になりました。

PKSHA Technologの2020年9月期通期の売上において、Mobility & MaaS事業が占める割合は71%となっています。

AI insideのビジネスモデル

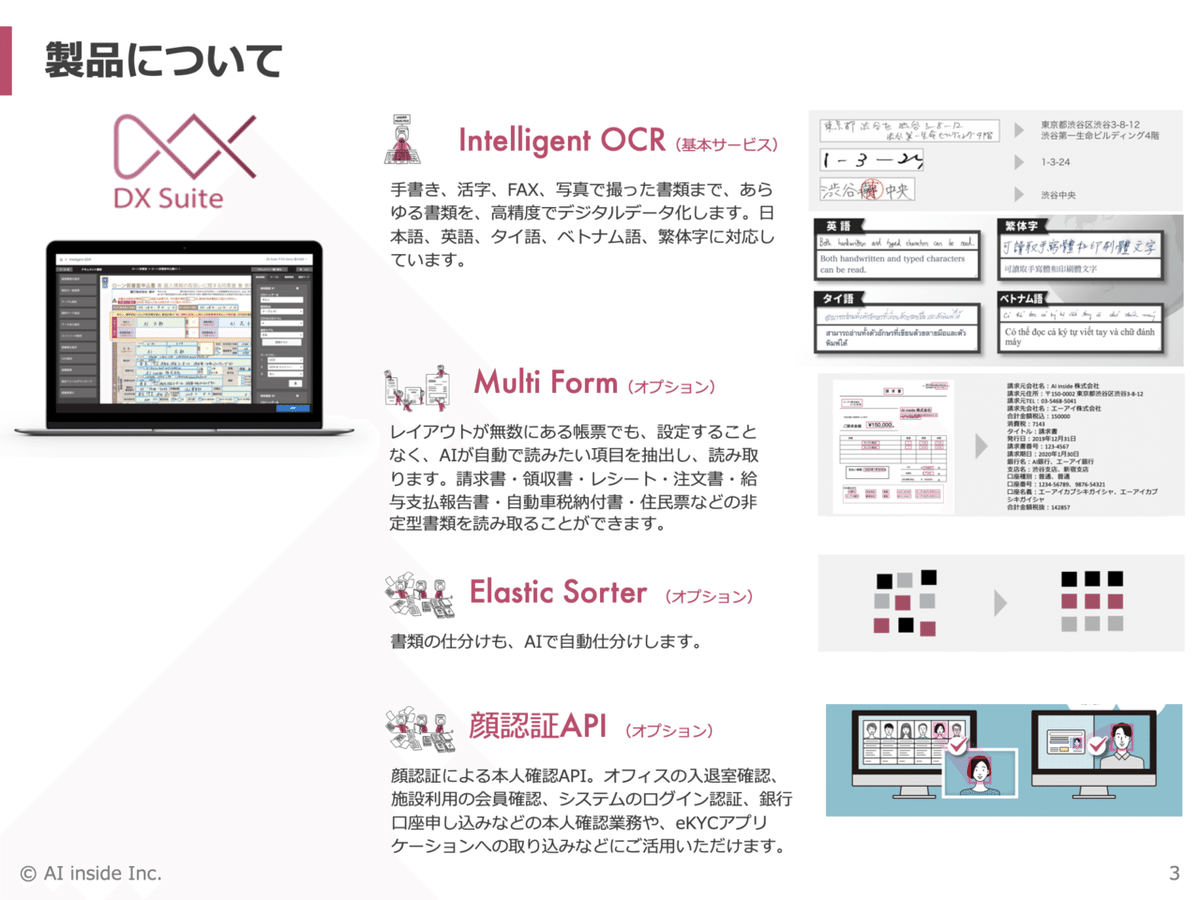

次に、AI-OCRサービス「DX Suite」などを販売しているAI insideのビジネスモデルを見ていきます。

AI inside 株式会社2021年3⽉期 第3四半期 決算説明資料(2021/2/10)

主力製品は、AI-OCRソリューション「DX Suite」です。OCR(光学的文字認識)機能で書類をデジタルデータ化することができ、さらに、書類の仕分けをAIで自動化するオプションサービスも提供しています。

DX Suiteの提供方法は、クラウド版、オンプレミス版、地方自治体向け(庁内LAN環境向け)があり、利用企業の環境に応じて選択できるようになっています。

料金プランは、初期費用、月額費用、リクエスト単価(従量課金)で構成されています。毎月固定の月額費用に加えて、利用回数に応じた従量課金も設定されており、導入後も利用に応じて継続的に売上が向上し続けるのが特徴です。

AI insideは、売上の100倍の時価総額、高い利益率、CAC(Customer Acquisition Cost=顧客獲得費用)の回収期間の短さなど、AIソリューション企業の中でも特に高成長・高収益企業です。興味のある方は、2020年2月に公開した以下の記事も合わせてご覧ください。

ALBERTのビジネスモデル

ALBERTは、プロジェクト型サービス(受託開発)を中心に自社プロダクトも提供しています。

株式会社 ALBERT 2020年12⽉期 決算説明資料 (2021/2/15)

プロジェクト型サービスは、ビックデータ集積からシステム実装まで一気通貫で受託開発を行っており、AI活用意欲の強い産業(自動車、製造、通信、流通・インフラ、金融)を対象としています。

主要顧客に対する売上比率が高いのが特徴で、2020年3月期の売上23.2億円の約24%の5.6億円が株式会社ARISE analytics(KDDIとアクセンチュアの合弁会社)に対する売上となっています。

また、自社プロダクトも提供しています。サービスのひとつであるAIチャットボット「スグレス」は、提供先が地方自治体向け中心であるため、売上に対する比率はまだ低いものと思われます。

HEROZのビジネスモデル

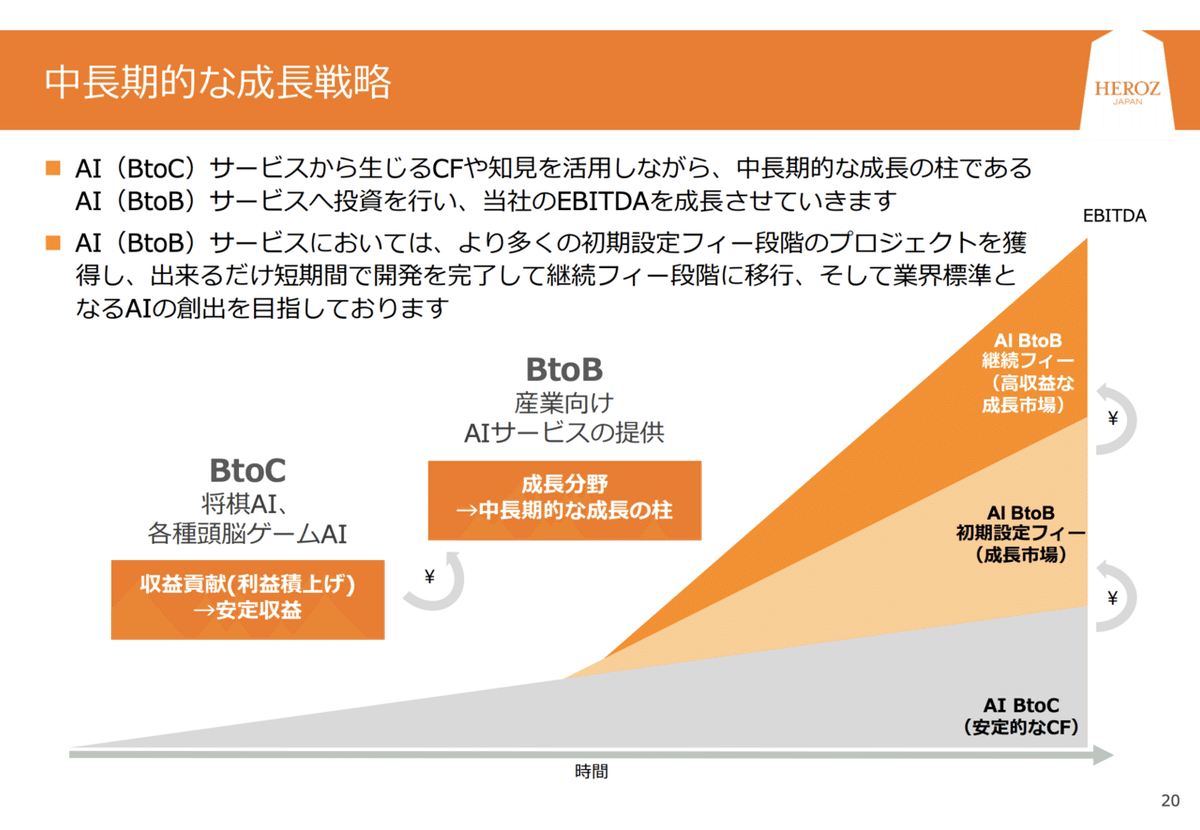

Herozは、将棋AIゲームなどBtoCサービスと産業向けBtoBサービスを提供している企業です。

HEROZ株式会社 2021年4月期 第2四半期決算説明資料

HEROZのBtoCサービスは、会員数約550万人を誇る将棋AIゲーム「将棋ウォーズ」が中心で、アプリユーザーからの課金収入が主な収益源となっています。2021年4月期Q2の売上に占めるBtoCの比率は56.7%となっており、他のAIソリューション企業とは異なり、BtoCの課金収益が売上の過半数を占めています。

BtoBサービスは、BtoCサービスで培った知見を活用して、ディープラーニング等の機械学習を行うMLaaS(Machine Learning as a Service)を提供しており、建設、金融、エンターテインメントが当面の重点領域です。

BtoBサービスの収益モデルは、AI導入コンサルティングやAIエンジンの導入と実装を行う初期設定フィーと、実装後のAI運用や機械学習モデルのチューニングを行う継続フィーがあります。継続フィーにおいては定額を基本としつつ、レベニューシェア型の継続フィー契約も採用して、高収益な体制を目指しています。

ニューラルポケットのビジネスモデル

ニューラルポケットの売上は、SaaS・ライセンスが中心となっています。

ニューラルポケット株式会社 2020年12月期 通期決算説明資料 (2021/02/12)

ニューラルポケットは、昨年8月に創業から2年半という異例のスピード上場で話題になった企業です。

ファッション解析や交通量解析など独自のAIライブラリを開発・保有しており、ビジネスモデルは、それらの技術のライセンスによる収入がメインとなっています。また、複数の企業と共同で中長期かつ大規模に事業開発を行い、レベニューシェアによる収益獲得も目指しています。

SaaS・ライセンスモデルではあるものの、同じくライセンス型ビジネスモデルのAI insideと比較して、IR資料ではKPIや顧客数など定量的な情報開示が少ない印象です。成長可能性を判断するために必要なKPIが今後開示されるのか、注目したいと思います。

5社の売上と売上成長率の比較

ここからは、各社の売上と売上成長率を見ていきましょう。

上図は、2021年3月12日時点最新決算の四半期の売上と売上成長率を示しています。

PKSHA TechnologyとAI insideの四半期売上が10億円以上で、他のAIソリューション企業より大きい規模なっています。売上トップのPKSHA Technologyは、2019年6月のアイテック社買収による効果が大きく、買収前の2019年9月期2Qの売上は5.7億円と現在の約4分の1程度でした。

成長率では、AI inside、ニューラルポケットが圧倒的高い数字にとなっています。成長率が最も低いHEROZは、従来の主力であったBtoCサービスからBtoBサービスへの転換期であるため、足元の成長率が鈍化していると思われます。

ニューラルポケットは規模が相対的に小さいため、高い成長率となっているのはわかりますが、なぜAI insideはここまで高い成長率となっているのでしょうか?

ここからは、AI insideの高い成長率の理由を各種KPIから探っていきたいと思います。

従業員一人あたりの売上・営業利益でもAI insideは圧倒的

AI insideが他社と大きく異なるのは、一人当たりの指標です。

上図の通り、従業員一人あたりの四半期売上・営業利益を算出してみると、AI insideが圧倒的に高い水準であることが分かります。

AI insideの従業員一人あたり指標

・一人あたり売上:1,442万円

・一人あたり営業利益:748万円

一方、社員数が最も多いALBERTは、従業員一人あたりの四半期売上が277万円、営業利益は57万円であり、AI insideと比べると売上は約5分の1、営業利益は約13分の1とかなり低い水準です。ALBERTのビジネスモデルは受託型のため、売上を増やすためには従業員を増やして人月を稼ぐ必要があるため、高い成長率になりづらいと思われます。

つまり、AI insideが圧倒的に売上成長率が高い理由の1つは、人の採用によって事業をスケールさせているのではなく、ソフトウェアやライセンス契約の積み上げにより効率良く収益を上げていると言えるでしょう。

AI inside急成長の理由 #1 従量課金制

前述の通り、AI insideはAIの利用回数に応じたリクエスト単価をプラン毎に設定し、従量課金(Usage-based Pricing)のモデルを組み込んでいます。

2019年12月の新規上場時の説明資料によると、上位プランの初期費用は元々150万円でした。

その後、利用企業数の増加と解約率の低下によりビジネス規模が拡大し、一方で社内オペレーションの最適化と自動化により生産コストを低下させたことで、初期費用を最小限に削ぎ落とすことに成功しています。

また、料金プランに従量課金を組み込んでいることも特徴のひとつです。

DX Suiteは顧客が利用するほど読み取り精度が向上します。導入企業は、読み取り自動化による業務効率化を体験できれば、リクエスト数(AI利用回数)を増やしたり、読み取りさせる帳票の種類を増やすなど利用領域を広げていくと思われます。

実際、AI利用回数は、以下の図のように右肩上がりに急成長しています。

累計リクエスト数は2021年3Q末(2020年12月末)時点で12億回を超えました。四半期ごとの推移を見ると、直近の3Qでリクエスト数が大きく上昇していることがわかります。

FY2021 1Q 累計7億回(前Q比+2億回)

FY2021 2Q 累計9億回(前Q比+2億回)

FY2021 3Q 累計12億回(前Q比+3億回)

コロナ禍で、デジタル化、省力化、非接触化など、社会システムが急速に変化しようとしており、「紙のデジタル化」は多くの企業が取り組むDXのひとつのため、今後もOCR需要は高まると思われます。

上図は、AI insideのリカーリング型売上(毎月発生する売上、月次の固定売上とリクエストに応じた売上)とセリング型売上(初期費用を中心した単発の売上)の比率を表した図です。これを見ると、緑のリカーリング売上の売上比率が前年同期の44%から86%に大きく伸びています。

2020年3月にリカーリング売上の比率が特に高まった理由は、2019年12月から初期費用0円の「DX Suite Lite」相当のプランをOEMパートナーが販売開始したことが大きく影響しています。

顧客の新規開拓は進んでいるものの、初期費用を下げているため、セリング型売上は伸びていません。2021年3Qのリカーリング型売上はYoY+555.2%と急拡大していますが、セリング型売上はYoY-28.9%と減少しています。

初期費用を下げることにより、大手だけでなく中小事業者も導入しやすいサービスにして顧客基盤を拡大させたのは、AI insideの狙い通りです。「DX Suite Lite」の契約数は、2020年3月末の1,173件から2020年12月末に11,957件と、10倍以上に増加しています。

このように中小事業者をターゲットにする戦略は、他のAIソリューション企業4社にはない特徴です。従量課金制を採用することで、売上も新規顧客の取り込みと、顧客定着後の売上の増加にも成功していると言えるでしょう。

AI inside急成長の理由 #2 販売パートナーとの連携

AI insideは製品を広く普及させるために、販売パートナー戦略を推進しています。

AI insideでは販売パートナーを活用することで営業の効率化を図っていて、昨年の上場時には55社だった販売パートナーが、1年間で95社まで伸びています。

NTTデータ、日立、DNP等の大手のSIerを販売パートナーとして抑えており、かなり多くの顧客にリーチ可能であると思われます。その中でもNTTデータは、2020年3月期の売上に占める割合が10%を超えており、DX Suiteの拡販に大きく貢献しています。

販売パートナーは、様々なプロダクトやサービスを仕入販売しているため、出来る限り説明が少なく売りやすい商材に注力する傾向にあると思われます。よって、外部の販売パートナーに売ってもらいやすくするためのプロダクトの完成度も重要です。

このような販売パートナー数を積極的に増やして広くサービスを提供する戦略も、他のAIソリューション企業4社にはない特徴です。

正社員一人あたりの売上が高い要因の1つは、このように外部リソースを活用しているからだと考えられます。

AIソリューション企業全体の今後の成長戦略

最後に、AIソリューション企業全体の今後の成長戦略について解説していきます。

PKSHA Technologyの決算説明資料より、アルゴリズムライセンスビジネスの展開を考えてみます。

アルゴリズム提供形態+ビジネスモデルの進化

アルゴリズムモジュール

↓

アルゴリズムソフトウェア

↓

アルゴリズムの貢献ベースの課金

AIソリューション企業は、自社開発のアルゴリズムをコアテクノロジーとして、他社製品へのアルゴリズムライセンスを提供します。ビジネスモデルとしては、導入費用や受託開発による売上が想定されます。

他社製品のアルゴリズムの利用実績が積み上がったのち、利益率の高い自社アルゴリズム製品を展開します。プロダクト開発に初期費用がかかるものの、受託開発より利益率が高くなります。

導入企業数が増えたあとに、アルゴリズム利用回数に応じた従量課金モデルに移行します。AI insideのようにこのビジネスモデルに移行できた場合、リカーリングレベニューの増加や利益率向上が実現できると思われます。

アルゴリズムソフトウェアの開発やアルゴリズム貢献ベースの課金モデルは、必ずしも自社製品・サービスである必要はありません。PKSHA Technologyは、従来の協業関係を発展させて、特定業界に強い大手企業と合弁会社の設立に向けて動き出しています。ニューラルポケットもサイネージ領域で、ソフトバンクと提携しています。

ALBERTもマイナビとの資本業務提携を発表しました。マイナビグループが運営する事業におけるAIを活用したプロダクト開発などを推進していきます。

産業毎に事業会社とタッグを組み、レベニューシェア型で大きな収益を狙いに行くという動きは、今後さらに加速することが想定されます。

まとめ

今回の記事では、AIソリューション企業のビジネスモデルを概観した上で、売上と売上成長率が高いAI insideの収益モデルや生産性を分析してみました。

タイトルの「AI insideが前年比+196%と急成長できた理由とは?」という質問については、1.初期費用を抑えて中小事業者に導入しやすい価格の実現、2.従量課金制売上の上昇、3.販売パートナー拡大による生産性の向上と3つの要因がありました。

AI insideは、OCR領域において独占的な地位を確立し始めており、今後データが蓄積されてくることを考えると、更に競争力が増してくるものと思われます。

今後AIソリューションがコモディティー化する中で、技術だけでは、どんどん差別化が難しくなっていくでしょう。特定の産業に強い大手企業と組むことで、「特定業界」+「アルゴリズム技術」で差別化を図っていく動きが活発になるのではないでしょうか。

AIの進化と共に、ビジネスモデルの変革が求められるダイナミックなマーケット環境に今後も注目していきたいと思います。

最後になりますが、記事内で利用している数字については、昨年末にリリースさせて頂いた『KPIデータベース』の数字から取得しています。法人向けのサービスとなりますが、興味のある方は、以下の記事をご覧ください。

新着記事をTwitterやLINEでお届けします。以下のURLからご登録ください。Twitter: https://twitter.com/irnote

LINE: https://line.me/R/ti/p/%40pap3801g

[new!] Instagramアカウントを開設しました!グラフで決算を読み解きます。

YouTubeチャンネル登録者数1万人を突破しました!まだの方はチャンネル登録お願いします。

「テクノロジーの地政学」好評発売中!

「決算資料からビジネスの仕組みが見えてくる」好評発売中!

「MBAより簡単で英語より大切な決算を読む習慣」好評発売中!

1ヶ月あたり4〜8本の有料ノートが追加される予定の「有料マガジン」もあります。是非ご覧ください。

気に入ってくださった方は、↓から「スキ」「フォロー」してください!