Q. ヤフー・LINE経営統合: 公取は何を審査したのか?

新着記事を(無料で)LINEへお届けします。以下のリンクからご登録ください。

LINE: https://line.me/R/ti/p/%40pap3801g

注: 現在、Facebookメッセンジャーでのお届けができなくなっています。お手数ですがLINEへのご登録をお願いします。

----------------------------

A. 公正取引委員会は、「ニュース配信、広告関連、コード決済という3つの事業に関して、今回の経営統合が競争を実質的に制限することとなるか」を審査した上で、経営統合に対して、条件付き承認を出しました。

この記事はYusuke Gotoさんとの共同制作です。

ヤフーとLINEの経営統合についての公正取引委員会の審査が終わったため、その内容を考察してみたいと思います。本件の公正取引委員会のプレスリリースを見ていくと、いくつか興味深い数字や市場規模に関する情報があったので、それらもご紹介していきます。

ヤフーとLINE 経営統合は条件付き承認 公正取引委員会(NHK:2020年8月4日)

Zホールディングス株式会社及びLINE株式会社の経営統合に関する審査結果について(公正取引委員会:2020年8月4日)

はじめに結論を...

早速ですが、はじめに今回の審査の結論について確認します。公表された資料に、以下の通り記載がありました。

第3 結論

公正取引委員会は、当事会社グループが当委員会に申し出た措置を講じることを前提とすれば、本件行為が一定の取引分野における競争を実質的に制限することとなるとはいえないと判断した(審査結果の詳細については別紙参照)。

結論としては、一定の前提条件のもと経営統合が承認されたようです。以降ではどのような審査がされたかの詳細について説明していきます。

公正取引委員会は一体何を審査したのか?

公正取引委員会のプレスリリースによると、今回の審査の視点が以下のように明示されています。

本件経営統合によって,影響を大きく受けると考えられる「ニュース配信事業」,「広告関連事業」及び「コード決済事業」について,競争を実質的 に制限することとなるか。

両社の主要事業領域が統合することで、他社との競争を制限することにならないかが審査の対象でした。

それでは、審査のプロセスに照準を当てて、より詳しく見ていきましょう。公表資料のうち、気になったポイントをハイライトしていきます。

「ニュース配信」事業において今回の経営統合が競争を実質的に制限することとなるか

ではまず、「ニュース配信」事業について、公正取引委員会はどのような判断を下したのでしょうか?

結論からいうと、ニュース配信事業において、両社の統合が実現しても競争を制限することにはならないと判断されました。

理由は、ニュース配信事業を有料、無料、ウェブ、モバイルなど様々な観点から検討した結果、新規の参入障壁が比較的低い事業であることと、無料のニュースサイトが多数存在するため、需要者からの競争圧力が認められる(消費者が好きな無料ニュースサイトを自由に選べる環境にある)という理由から、適正な競争が働くと判断されました。

またそれ以外では、以下に記載のある通り、ポイントが記載されています。

第三者ヒアリングで寄せられた競争上の懸念について

② 当事会社グループが,ニュース記事を提供しているメディアに対して,他の無料ニュース配信事業者に記事を提供しないよう圧力をかける場合が考えられる。しかしながら,下記の事情を考慮すれば,このような懸念は生じないと考えられる。

ア ニュース記事を配信するメディアが多数存在すること

イ 現状,主要メディアは多数の無料ニュース配信事業者と取引していること

ウ 現状,メディアは当事会社グループから圧力をかけられているような事実はないこと及びそのような要請があっても対応しないと述べていること

要するに、ヤフーとLINEという、2大ニュースサービスが合併しても、市場構造や主要メディアのスタンスから、他のニュースサイトに不当に圧力をかけるといったアクションは難しいと判断したというわけです。

「広告」事業において今回の経営統合が競争を実質的に制限することとなるか

次に、広告事業はどのような判断を下されたのでしょうか?

少し長いですが、資料の中でポイントとなる記載は以下になります。

(3) 間接ネットワーク効果の存在について

当事会社グループは,ニュース記事,マンガ,動画,ゲーム配信等といった様々なコンテンツを通じて,広告枠を広告主・広告代理店に販売している。当事会社グループの各コンテンツを利用する者の数が増えれば増えるほど,当該利用者が広告を閲覧する機会も増えるため当事会社グループのデジタル広告事業の魅力は増加することになる。また,当事会社グループが販売する広告枠への広告の出稿は,通常,当事会社グループが行う特定デジタル広告仲介事業を介して行われることが多いことから,当事会社グループの特定デジタル広告仲介事業に対するニーズも増加することになる。このことから,各コンテンツ事業とデジタル広告事業及び特定デジタル広告仲介事業との間には,間接ネットワーク効果が働いているといえる。

まずおさらいとして、「間接ネットワーク効果」という言葉の意味を振り返っておきましょう。

間接ネットワーク効果とは私の記事でもよくお伝えしている「ネットワーク外部性」を「直接的か」「間接的か」で分けたうちの一方のことを指し、ネットワーク外部性の一部に該当します。

「間接」としている理由は、「製品やサービスが増えるごとに、それらに付随した製品やサービスも増え、結果として価値が上がっていく」というように、一つの製品の成長が、他の製品の成長に寄与し、それが結果的に跳ね返ってくるという構造になっているからです。

具体例でいうと、スマートフォンとアプリの関係が分かりやすいかと思います。

本題に戻ると、ヤフーとLINEは様々なコンテンツを持つコングロマリット型のサービス提供者のため、間接ネットワーク効果がより強力に働くことで、実質的に広告主を独占的に囲い込むことができるのでは?という懸念が上がっていました。

しかし、最終的には独占の恐れはないという判断に落ち着いています。理由は、以下のように公表されています。

有力な競争事業者が有するデジタル広告事業及び特定デジタル広告仲介事業以外のサービス(動画共有サイト,SNSサイト,写真投稿サイト等)は,いずれも,当事会社グループの有するコンテンツ配信事業と同様に,デジタル広告事業及び特定デジタル広告仲介事業に対する間接ネットワーク効果が働く有力なサービスであると考えられる。そのため,少なくとも,当事会社グループの有する各コンテンツ配信事業が統合された場合に生ずる間接ネットワーク効果が,これら競争事業者の提供する有力なサービスが有する間接ネットワーク効果を凌駕するほどに強い間接ネットワーク効果を有するものであると判断すべき材料はない。

ポイントは、「これら競争事業者の提供する有力なサービスが有する間接ネットワーク効果を凌駕するほどに強い間接ネットワーク効果を有するものであると判断すべき材料はない」という点です。

要するに、ヤフーとLINEが統合したとしても、すでに存在しているYoutubeやFacebook、Twitterと比較して、特段有利にはならないという判断がされたということです。

「コード決済」事業において経営統合の合併が競争を実質的に制限することとなるか

では、近年両社ともに力を入れ、大きく投資している「コード決済」(モバイルのQRコード決済)事業に関しては、どのように判断がされたのでしょうか?

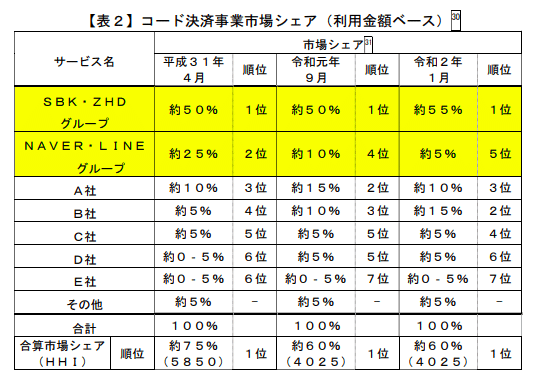

まずは、両サービスの市場シェアなど基礎的な数字が出ていたので、ご紹介します。

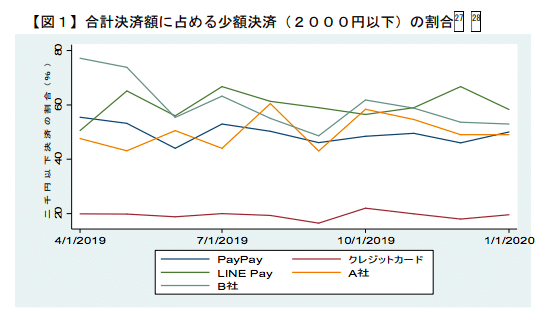

これは、合計決済額に占める少額決済(2,000円以下)の割合の推移を表した図です。

「Line Pay」も「PayPay」も合計決済金額に占める2,000円以下の決済の比率が50%を超えており、高額決済時よりも少額決済時に多く活用されていることが分かります。

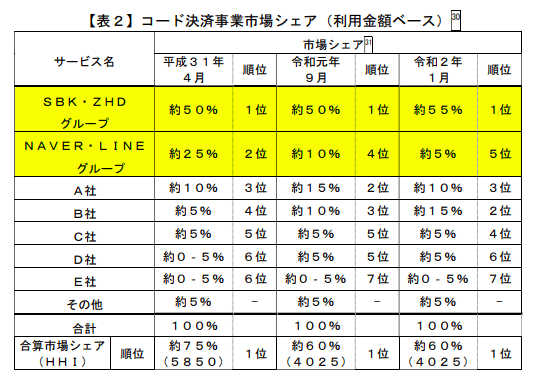

次に、利用金額ベースの市場シェアの図です。これを見ると、PayPay(SBK・ZHDグループ)が55%、Line Pay(NAVER・LINEグループ)が5%で、合計すると、60%のシェアを占めます。

市場シェア60%と聞くとかなり大きな数字に感じますが、前述した通り、一定の条件のもとであれば、競争を制限しないと判断されています。その理由はこの後詳しくご説明します。

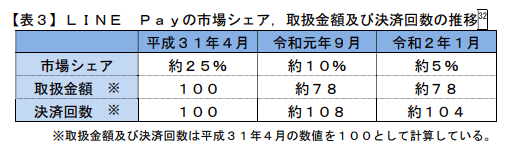

こちらはLINE Payの市場シェア等の推移図になります。

見ていただくと分かるように、平成31(2019)年4月から令和2(20200)年の1月、つまり1年足らずの間に市場シェアが約25%から約5%と大幅に減少しています。

合併の話が決まる前からシェアが縮小し始めていたことになるため、コード決済事業が今回の合併の一つのトリガーになっていると言えるかもしれません。

合併して市場シェアが60%にもなるのに、なぜ競争を制限しないと言えるのか?

前述の「合併後のコード決済のシェアが60%にもなるものの、競争を制限しないと判断された理由」を見ていきます。

競争を制限しないと判断された理由の一つは「コード決済市場がまだ小さすぎる」からです。

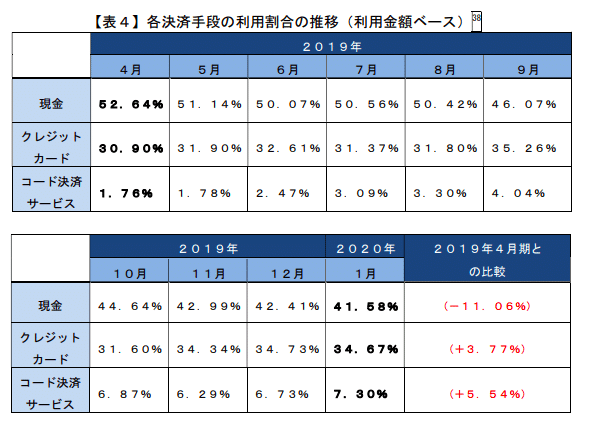

上記表を見ていただくと分かるように、2020年1月時点で、クレジットカードの方がコード決済サービスより約5.7倍も利用割合が大きく、2019年4月と比べたときの成長率は、コード決済が+5.5%、クレジットカード決済が+3.8%と、若干コード決済の方が成長率が高いものの、クレジットカードもほぼ同程度成長しています。

そのため、ヤフーとLINEの小額コード決済の合計シェアが60%とはいえ、現金やキャッシュカードを含めた決済市場全体で捉えると、影響力はまだ限定的との判断がされました。

しかし、コード決済事業の審査をしていく中で、利用店舗との間で他社のサービス利用しないという内容の契約を結んでいたことが分かり、この契約が他社との競争を妨げると判断されたため、利用店舗との契約内容を改めるとともに、今後3年間にわたって、市場シェアや手数料などについて年に1度、公正取引委員会に報告するという条件がつきました。

まとめ

本日は決算書とは少し毛色を変えたテーマを取り扱ってみました。今回のポイントについて、以下の通りまとめていますので、ぜひ改めてご確認ください。

・ヤフーとLINEの経営統合に関する公正取引委員会による審査は「条件付きで承認」となった

・公正取引委員会が注視していたポイントは「ニュース配信、広告、コード決済という3つの事業に関して、今回の経営統合が競争を実質的に制限することとなるか」であった

・ニュース事業に関しては、ニュース記事を配信するメディアが多数存在する中、コンテンツ提供元の主要メディアは多数の無料ニュース配信事業者と取引をしていることなどから、今回の統合が実行されても、不当に圧力をかけるようなことは難しいと判断がされた

・広告事業においては、コンテンツの充実度が上がることによる、間接ネットワーク効果の作用が懸念されるものの、YoutubeやFacebookなどと比較したときに、それらを凌駕するほどではないとの判断から、問題はないとされた

・コード決済においては、一定の制約条件はあるものの、コード決済自体のシェアが決済全体の市場の中でまだ大きくないこともあり、条件付きで承認されることになった

(余談)気になった2つの図表と個人的な感想

そして、本旨とは少しズレるのですが、気になったデータがあったので、感想とともにお伝えさせてください。

先ほど抜粋したこちらの図ですが、名前が出ていないサービスがどのプレーヤーなのか、とても気になりました。

あくまでも推測ですが、把握できている売上や決済回数などの規模感から、Aがドコモの「dポイント」、Bが楽天の「楽天ペイ」、CがKDDIの「au PAY」、Dがメルカリの「メルペイ」なのではないかと予想してみました。

上記のように予想した理由は、安定してシェアが大きいドコモがA、中規模のauがC、徐々に着実にシェアを伸ばしてきているBが楽天ではないかと考えたからです。メルペイは最初はシェアが小さく、追加で大きくなってきているのでDと予想しました。

皆さんはどう推測されますでしょうか?

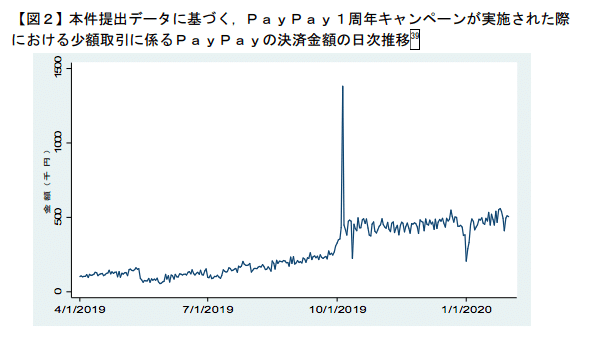

もう一つ気になったのが、こちら「PayPayの日次決済金額の推移図」です。2019年4月からトレンドとして利用金額が右肩上がりに伸びていることがわかります。

テレビCMを筆頭に、かなり派手にキャンペーンを実施していたことが、しっかりと利用増につなげられていることがデータで出ており、非常に素晴らしい実績だなと感じました。

以上、ヤフーとLINEの経営統合に関する公正取引委員会の結論と調査内容を取り上げてみました。日本を代表する二社の統合のため、統合するまではもちろん、統合してからも引き続き動向をウォッチしていきたいと思います。

----------------------------

新着記事を(無料で)LINEへお届けします。以下のリンクからご登録ください。LINE: https://line.me/R/ti/p/%40pap3801g

注: 現在、Facebookメッセンジャーでのお届けができなくなっています。お手数ですがLINEへのご登録をお願いします。

Youtubeチャンネル始めました!チャンネル登録お願いします。

「テクノロジーの地政学」好評発売中!

「決算資料からビジネスの仕組みが見えてくる」好評発売中!

「MBAより簡単で英語より大切な決算を読む習慣」好評発売中!

1ヶ月あたり4〜8本の有料ノートが追加される予定の「有料マガジン」もあります。是非ご覧ください。

気に入ってくださった方は、↓から「スキ」「フォロー」してください!