Q. リーマンショックの際、株価の回復にかかった日数は?

新着記事を(無料で)Facebookメッセンジャー・LINEへお届けします。以下のリンクからご登録ください。

Facebookメッセンジャー: https://m.me/irnote

LINE: https://line.me/R/ti/p/%40pap3801g

----------------------------

A. ピークから底まで518日、底から元に戻るのに1,481日

今日の記事では、コロナショックが株価に与える影響について考えてみたいと思います。

コロナショックが起こってから、まだ決算を発表していない企業もありますが、株価は毎日株式市場で大きく上下しています。

私は個人的にそれなりの金額を株式に投資しているので、他の投資家の皆さんと同じく大きな損が出ているのが現状です。

コロナショックは数年、あるいは数十年に一度のスパンで発生する「リセッション(景気後退)」であることは間違いないと思います。そしてそういった状況であれば株価が落ちるのは仕方ないとも言えるわけですが、個人的に一番気になるのは、このようなリセッションのあと、一体どのくらいのタイムスパンで株価が元に戻るのか?という点です。

あまりに気になったので過去の例を調べてみたので、今日はそれを皆さんに共有したいと思います。

以下では、すべて「S&P 500 Index」を株価の指標として扱います。S&P 500 Indexというのは、日本で言うところの日経平均のようなものであり、アメリカの株式市場全体を表すインデックスとしてよく用いられますので、今回はこれにフォーカスします。

S&P 500 Index - 90 Year Historical Chart(macrotrends)

S&P 500 - 10 Year Daily Chart(macrotrends)

There’s No Need To Fear A Bear Market(INDUSORY INSIGHTS:2020/3/16)

S&P 500の過去の推移

こちらが1990年以降のS&P 500 Indexの時系列のグラフです。インフレ補正をかけています。

グラフのグレーになっている部分が、いわゆるリセッションと呼ばれる時期です。2000年頃にドットコムバブルがはじけた時、そして2008年頃にリーマンショックが起こった時の二箇所が大きくグレーになっているのが分かります。

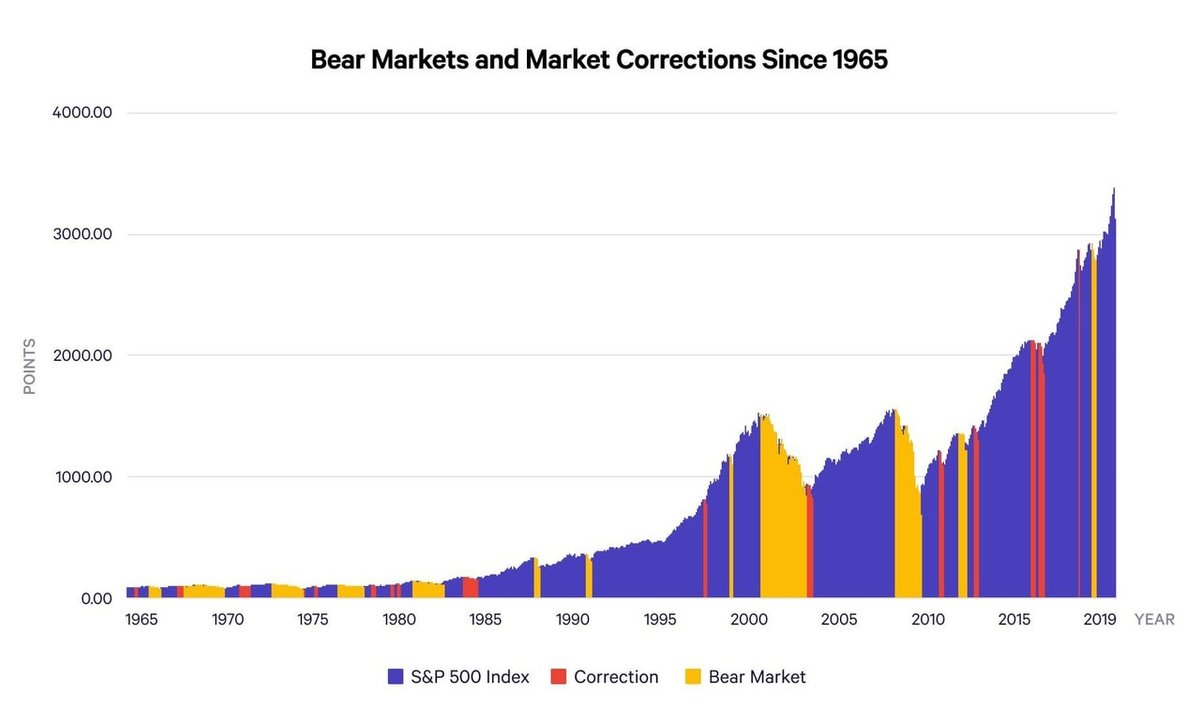

もう少し長いスパンで見ると、こちらのグラフのようになります。このグラフでは赤の部分がCorrection(株価調整局面)と呼ばれる10%以上20%未満の株価下落、黄色の部分がBear Market(弱気市場)と呼ばれる20%以上の株価下落を示しています。

投資に興味がある方は、Correction(株価調整局面)と、Bear Market(弱気市場)という2つの言葉は覚えておいて損はないかもしれません。

ドットコムバブル崩壊時の株式市場の様子

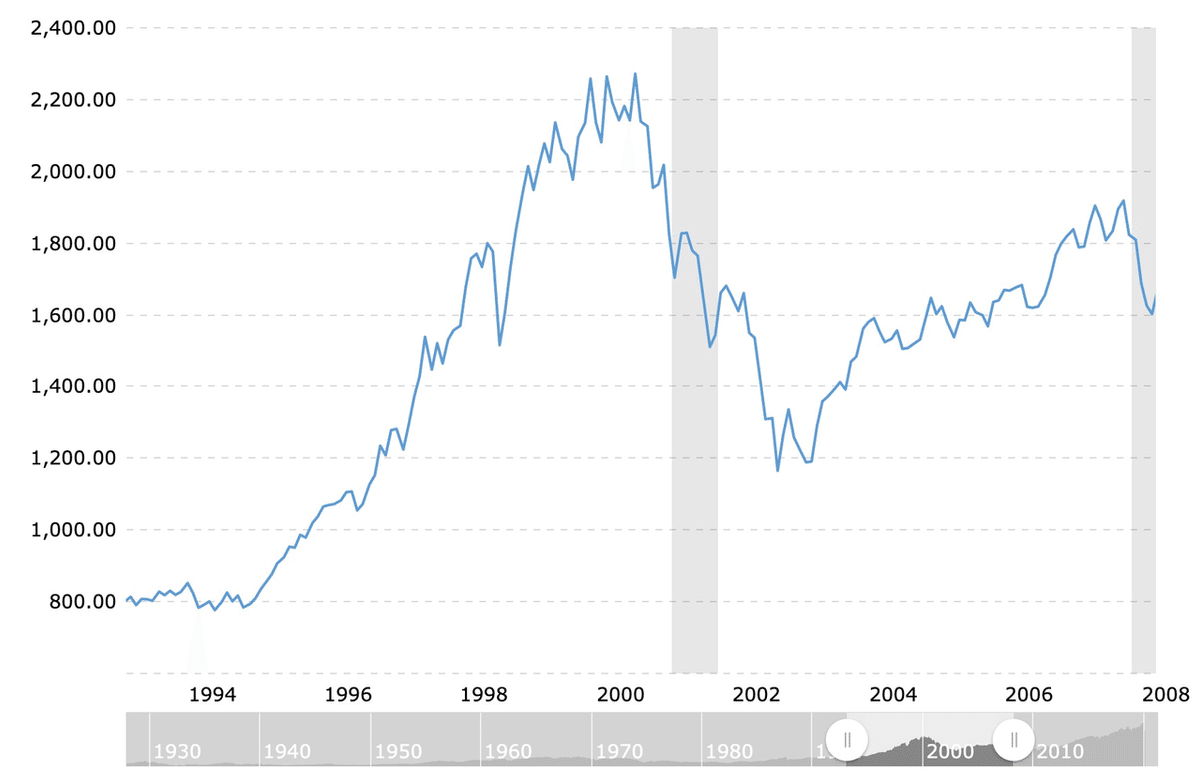

このグラフは、ドットコムバブル崩壊時の詳細を示しています。

1994年頃から株価が右肩上がりで上昇を続け、2000年の後半から一気にバブルがはじけて右肩下がりで株価が落ち始めました。

2003年頃には底を迎えます。その後、緩やかな上昇を続けるものの、リーマンショックが起こる前の時点で2000年当時の株価に戻ることはありませんでした。

ドットコムバブル崩壊の際は、非常に長い時間をかけて株価が下落していき、かつ上昇にも非常に長い時間がかかったという印象があります。

リーマンショック時の株式市場の様子

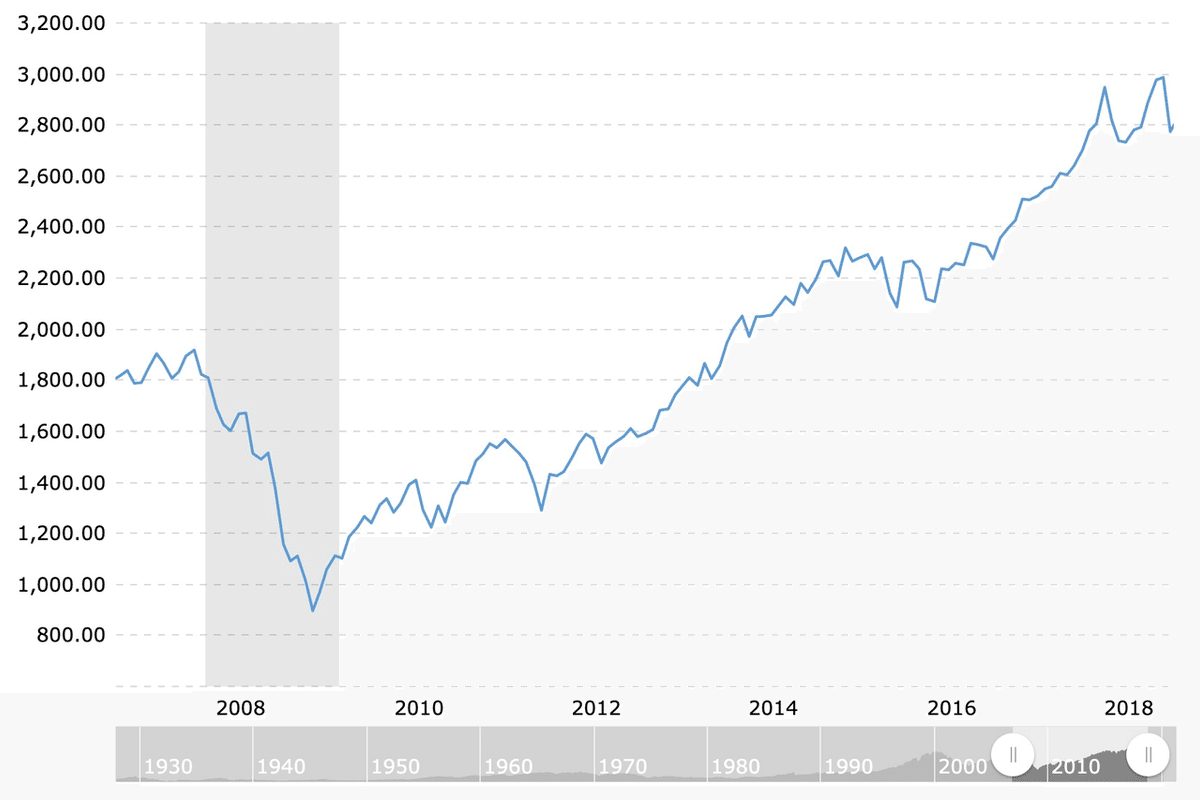

続いてリーマンショック前後を見てみます。

ドットコムバブルが崩壊し長い時間をかけて株価が底をついてから、長い時間をかけて緩やかに上昇していた株価ですが、2007年後半のリーマンブラザーズの崩壊から始まる一連の負の連鎖で、株式市場がパニックになりました。

2009年の前半には株価が下げ止まり、その後は右肩上がりで回復してきています。その後は多少の上下はあるものの、今回のコロナショックが起こるまでトレンドとしてはずっと右肩上がりを続けてきた、というのが時系列での推移になります。

リーマンショックの特徴としては、株価が短い期間で急激に下落し、かつ上昇に転じた後は戻るまでは一定の期間を要しました。しかし比較的早いペースで株価が上昇し続けた印象がとても強くあります。

株式市場が回復までにかかる日数の平均

では過去の例も含めて、経済ショックが起こった場合に株価が下落しきるまでにかかる日数と、回復しきるまでにかかる日数を整理してみましょう。

こちらはbearmarket(20%以上株価が落ちたケース)を整理したものになります。

上から順番に

・2018〜2019年の経済ショック

・2011年の経済ショック

・リーマンショック

・ドットコムバブル崩壊

という具合になっています。

上の二つの経済ショックに関しては、一番右端の「Number of Days」という項目に記載されている、「株価がピークから底に到達するまでの日数」と、「底から元に戻るまでの日数」が総体的に短いことが読み取れるかと思います。

2018年や2011年のケースは、リーマンショックやドットコムバブル崩壊といった名前こそ付いていませんが、株価が2割も落ちる非常に大きな下落が起こっています。別の考え方をすると、2割程度の下落であれば数年に一度は起こるものだ、と考えても良いのかもしれません。

一方で、リーマンショックやドットコムバブルの崩壊のような大きな経済危機の場合は、株価が下落しきるまでにかかった日数がリーマンショックで518日(約1年半)、ドットコムバブルで930日(約2年半)。株価が元に戻るまでにかかった日数がリーマンショックで1,481日(約4年)、ドットコムバブルで1,695日(4年半以上)といった具合に、非常に長い期間をかけて株価が下落、上昇するということが特徴です。

(僕たち)素人投資家が今すべきこと

仮に、今回のコロナショックがドットコムバブル崩壊やリーマンショック並みだとすれば、株価の下落に相当な時間がかかる可能性があり、株価が元の値段に戻るまでにはさらに長い時間がかかる可能性も十分あります。

逆に、バブルや金融破綻と世界的感染症の影響(経済は順調だった)とでは株価が下落した要因は全く異なるので、感染がある程度抑えられた時点で各国の経済的な需要が早めに回復する見込みもない訳ではありません。

現時点では「株価の下落幅はリーマンショック並み」と言えるレベルに見えます。これからどの程度の期間で感染が収束し、各国が実施する経済対策がどの程度経済のダメージを抑えられるのかは現時点ではまだはっきり分からない部分が多い状況です。

このような状況で、皆さんが最も気になる点であろう「素人の投資家である我々は何をすべきか?」という点を少し書いてみたいと思います。(あくまで個人の考え方で、投資の実行は皆さん個人の判断・責任でお願いします。)

冒頭で記載した通り、現在を「リセッション」と考えると、今までも数年から数十年に一度のスパンで発生しています。

もうすでに株価が十分落ちてしまっているわけですから、よほど現金に困っている場合を除いては、今の時点で保有している物を売りに走るのは決して懸命だとは言えないでしょう。

既に個別銘柄や投資信託などを保有している方は、将来株価が上がることを信じて持ち続ける、耐え続けるのが最も良いのではないでしょうか。

次にNISAやiDeCoなどを通じて積立投資をしている方は、積立投資の原理原則に立ち返って、今まで通り同じペースで同じ金額を投資するのが良いかと思います。

積立投資の最大の利点は、購入タイミングを分散することで平均購入価格のリスクを減らすことにありますので、マーケットの状況によって投資行動を変えないことが長期的に見ると良い選択になるのではないでしょうか。

最後に、これから新規で投資をしようとしている方に関しては、マーケットが下がりきったと思えるタイミングで購入することが最も望ましいでしょう。

いつマーケットが下げ止まるか?という点に関しては誰にも予測ができないので、もしリスクをヘッジするのであれば、同じ金額を複数回に分けて投資することで、積立投資と同じように平均購入価格のリスクを下げることができるでしょう。

このように株式市場が大きく動くタイミングというのはピンチでもありますが、逆にチャンスも大きくありますので、無理をせずに自分が取れる範囲のリスクを取ってみるのも株式投資の醍醐味かもしれません。

----------------------------

新着記事を(無料で)Facebookメッセンジャー・LINEへお届けします。以下のリンクからご登録ください。

Facebookメッセンジャー: https://m.me/irnote

LINE: https://line.me/R/ti/p/%40pap3801g

「テクノロジーの地政学」好評発売中!

「決算資料からビジネスの仕組みが見えてくる」好評発売中!

「MBAより簡単で英語より大切な決算を読む習慣」好評発売中!

1ヶ月あたり4〜8本の有料ノートが追加される予定の「有料マガジン」もあります。是非ご覧ください。

気に入ってくださった方は、↓から「スキ」「フォロー」してください!