今さら聞けない「のれん代」「減損」って何?

今日のnoteは、最近立て続けに質問があった「のれん代」について少し詳しく書いてみたいと思います。

2016年10月〜12月期の決算においては、ネット企業のうち、楽天とDeNAの2社で、のれんの減損が発生しました。

楽天に関しては、動画サービスVikiの評価損として214億円が計上されています。

Vikiの買収金額は$200m(約200億円)と推定されていますので、今回の減損は買収金額のほぼ全額を、一括で減損した形になると考えられます。

Vikiは売上モデルを変更し、売上が増え始めているにも関わらず、一括での全額減損となっているため、コンサバティブに減損を行った可能性もあります。

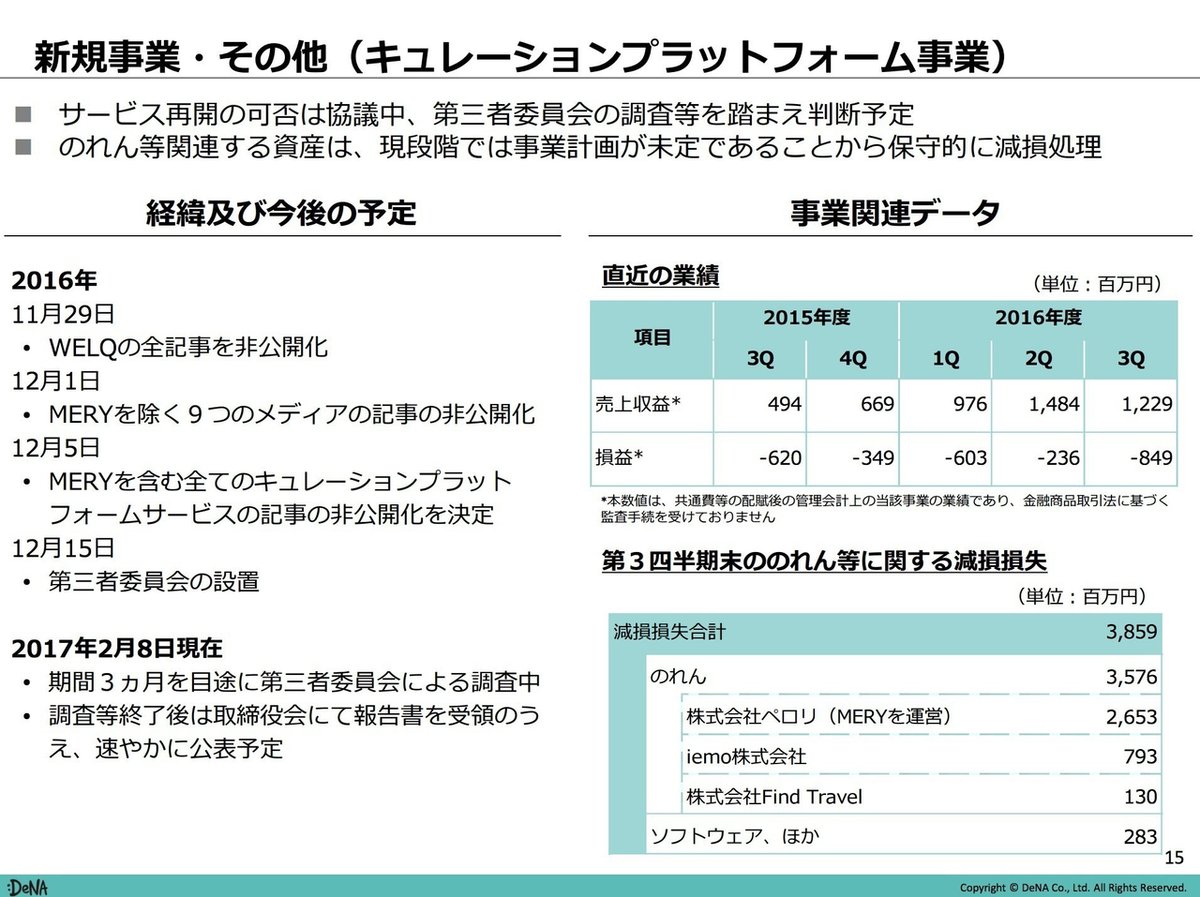

DeNAは、MERYを運営する株式会社ペロリ、iemo株式会社、株式会社Find Travelの3社ののれん、合わせて39億円分の減損が発生しています。

DeNAは、キュレーションメディア全体で約50億円の買収と推定されていますので、今回で買収金額の大半を減損した形になります。

両者とも、M&Aで異常に大きな金額を支払った数年後に、それらの金額をほぼ全額減損しているという、非常に厳しい状況になりました。

これらの文脈で出てくる「のれん代」というのは、一体何なのでしょうか。

恥ずかしくて周りに聞けない人も多いかと思います。また、分かっているようで意外と分かっていないのは、こののれん代の「扱い」です。

のれん代と言うと、一見それは経理部や財務部の人だけが知っていればいいように見えますが、決してそうではありません。

ネット業界のようにM&Aが頻繁に行われる業界では、事業部長と言ったレベルの人でも、「のれん代」の仕組みを理解していないと、自分の担当する事業の売上営業利益に大きく影響してきます。

そういった意味で、今回はこの「のれん代」というものが一体何なのか、なるべく分かりやすく解説してみたいと思います。

「のれん代」とは何か?

会計ルールは見ていると疲れるので、事例でいきましょう。ある「大企業」が「スタートアップ」を買収するとします。それぞれ以下のような財務状態とします。

大企業

売上: 100億円

営業利益: 10億円

時価総額: 500億円

スタートアップ

売上: 10億円

営業利益: 1億円

簿価: 10億円

ここではこの「スタートアップ」を100億円の現金で買収する例を考えてみましょう。

簿価10億円の会社を100億円で買収するので、「大企業」のバランスシートから100億円の現金が減り、「スタートアップ」の簿価分の10億円以外にも90億円分の「何か」をバランスシートに追加しないと、バランスシートがバランスしなくなります。その「何か(=買収額と簿価の差分)」を「のれん(代)」と言います。

のれんの「減損」とは何か?

上の例では、90億円ののれんがバランスシートに追加される、という話をしました。

では、この90億円分の資産は、時間が経つにつれてどのように評価されるべきでしょうか。

例えばこの90億円分の資産が、ハードウェアなどの物理的な資産である場合、「減価償却」という考え方があります。

分かりやすい例で、企業が100万円のサーバーを買う場合を考えます。

この場合、サーバー購入時に100万円の支出となります(現金が100万円減り、有形資産が100万円分増える)。この100万円は、全額費用計上は(通常)出来ません。

ハードウェアは物品ごとに耐用年数が定められ、この100万円の支出をその耐用年数に渡って毎年少しずつ費用計上する「減価償却」をしていく必要があります。

のれんも資産なので、正しく評価する必要があります。のれん代の場合、楽天やDeNAといった、国際会計基準(IFRS)を採用している企業では、毎年決まった額を償却するのではなく、毎年「減損テスト」を行います。

「減損テスト」というのは、毎年「その資産がバランスシートに計上されているだけの価値があるか」を客観的に評価するものです。

仮に買収時に90億円分の価値がある、と評価された「のれん代」が、数年後に10億円の価値しかないと再評価された場合は、差額の80億円分をその期に損失として認識しなければなりません。これが減損処理です。

ちなみに、仮に80億円分減損することになったとしても、この80億円はそのタイミングで現金が放出されるわけではありません。

買収金額の100億円は既に買収時に支払い済みであり、80億円の減損処理、というのはあくまで会計上の話です。

一方で、この減損処理は営業利益を大きく減らすことになり、また多くの場合、税務上も非常に不利な扱いを受けます。会計上は損失として扱わなければならないにも関わらず、税務上は損金扱いできない場合が多いからです。

楽天の今回の例では、上のスライドで説明がある通り、のれん減損部分は会計上のIFRS営業利益に大きくヒットしているものの、税務上は損金として認められないため、結果として楽天全体としての実効税率が49%にも上るという、非常に厳しい結果になっています。

従ってIFRSを採用している会社であれば、「のれん代の償却をせずにM&Aを行える」というのは、ある意味正しい言い方ではありますが、今回の楽天とDeNAのように、買収時に見込んでいた成果が実現できないとなった場合には、大きな減損処理をしなければならず、その減損は営業利益だけではなくて税務にも非常に大きなインパクトを与える、というデメリットもあるのです。

もし皆さんの担当する事業がM&Aをする場合、その事業の責任者として気を付けなければならないのは、この点です。

買収するときは右肩上がりの成長を期待して買収すると思いますが、万一それが実現できなかった場合、のれん代の減損という形で非常に大きな営業損失が発生する可能性があります。

これらの営業損失は、せっかく本業で稼いだ利益を打ち消してしまう可能性もありますので、簿価と比べて高すぎる評価額での買収は両刃の剣である、ということを覚えておきましょう。

大きなのれん代が発生する仕組み

では、なぜ大きなのれん代が発生するのでしょうか。少し具体例で見てみたいと思います。

例えば10億円を調達資金調達した、フリマ系のスタートアップがあるとします。この会社は1ユーザーを獲得するのに1,000円必要としています。

一方で、ユーザー数や取扱高は指数関数的に伸びているとします。1ユーザー獲得すると、そのユーザーから年間500円の売上が平均的に得られるとします。

このような場合、スタートアップは資金調達したお金をユーザー獲得に大量に費やして、ユーザー数を増やすことに専念する、というのが通常だと思います。

何故そのようなことをするのかと言うと、このスタートアップや買収する側の大企業は、獲得したユーザーを1ユーザーあたり毎年500円の売上をもたらしてくれるある種の「資産」とみなすからです。

一方でこれらの「ユーザー資産」はバランスシートには一切計上されません。

つまり、買収する企業はこれらのユーザーを「資産」と評価するのに対し、会計上はどこにも現れない項目であり、それらの差額がのれんとして計上されるということになります。

更に詳細は、以前書いた「ベンチャー経営者・M&A担当者が知っておくべき国際財務報告基準(IFRS)と日本会計基準の違い」もご覧ください。

----------------------------

1ヶ月あたり4〜8本の有料ノートが追加される予定の「有料マガジン」もあります。是非ご覧ください。

気に入ってくださった方は、↓から「スキ」「フォロー」してください!