ソフトバンク・ヤフージャパンは、強気な交渉で米ヤフー買収から自ら降りていた件

ご存知の通り、米ヤフーの本業が米国で最大の携帯キャリアベライゾンに買収されることになりました。

正確には、取締役会としてこの売却を決議し、株主に対して「推薦」しているという状況です。このくらい大きな買収の場合、取締役会は交渉の経緯を株主に対して説明し、この売却が株主利益に最も叶うものだ、ということを説明する義務があります。それを説明するProxy Statementが出ました。

この中で、どういった会社とどのような交渉をしていたのか、というのが詳しく出ています。何とソフトバンク・ヤフージャパン連合も買収提案をしており、彼らが自ら交渉を降りたということも明らかになっています。詳しく見ていきましょう。

おさらい: 米ヤフーはなぜ本業を切り離す必要があったのか?

まずおさらいですが、そもそもなぜこの買収が起こったのか、というのを見てみましょう。

p35から始まる「Background of the Sale Transaction」に詳しく出ています。

Based on the relative market prices of Alibaba, Yahoo Japan, and Yahoo, as well as Yahoo’s net cash balance, the Board believed that the market was significantly undervaluing Yahoo. The Board believed at that time that separating Yahoo’s equity stakes in Alibaba and Yahoo Japan from its core operating business would create value by, among other things: providing the investor community with greater clarity and focus with respect to the value of Yahoo’s operating business; enabling the management of Yahoo to focus exclusively on its operating business; enhancing Yahoo’s ability to attract, retain, and incentivize management and employees by creating equity-based compensation that more accurately and efficiently reflects the performance of Yahoo’s operating business; and enhancing Yahoo’s ability to pursue strategic acquisitions by creating a more efficient equity currency.

ヤフーの本業が非常に低く評価されていて、そのためアリババやYJの持ち分を本業から切り離すことが本業にとって最適だという判断を下す。

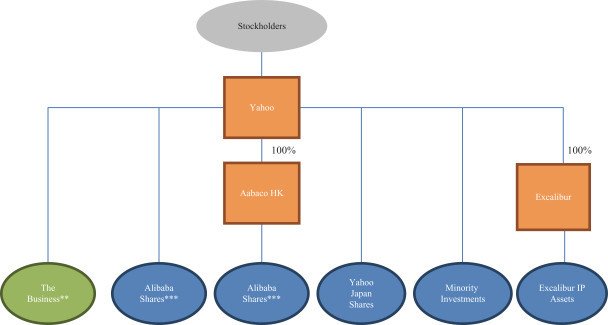

上の図が米ヤフーの資産の分類です。

一番左が本業です。続いて二つの◯がアリババ株、ヤフージャパン株、その他のマイノリティー出資、知財、という分類となっています。

一番左の「本業(緑)」以外は、事実上、金融資産であり、この青と緑が混在している状態でコングロマリットディスカウントが大きく、全体として価値が低く評価されているために分離した方が良いという話です。

当初案: アリババ株のみを切り離す

In September 2015, the IRS notified a representative of Skadden that it had determined, in the exercise of its discretion, not to grant the ruling requested with respect to certain aspects of the transaction, although the IRS also did not rule adversely on the request. Later that month, the IRS issued a formal “no-rule” policy ( i.e. , a policy of generally not granting a private letter ruling) with respect to certain transactions similar to the Aabaco spin-off and, in a notice released on the same day, indicated that the IRS and U.S. Department of the Treasury were studying the possibility of promulgating new guidance with respect to similar transactions in the future.

アリババ株のみを切り離す場合に、税金がかかるかどうかという点をIRS(アメリカ国税局)に質問していた訳ですが、2015年9月時点で、「個別事例には回答しない」というレターがIRSが届きました。

同日に、IRSから「似たようなケースに対するルールを制定する可能性がある」という発表がされました。つまり、アリババ株のみを切り離す場合に「税金がかからない」という確証は得られず、むしろその逆で税金を徴収するようなルールを制定する方向で考えているというニュアンスが公表されてしまいました。

案2: 本業売却へ

2016年1月15日に、米ヤフーが本業と金融資産を切り離すという方向で合意。

2月2日、決算発表にて「strategic alternatives for separating Yahoo’s operating business from its Alibaba Shares」(要は、アリババ株を切り離すのではなく、本業を切り離す)方向で検討しているということを公表。

それから数日後、ベライゾンだけでなく、ヤフージャパン+ソフトバンクからの連絡あり。ソフトバンクは、30日間のエクスクルーシブでの協議を要求。

買い手候補へのリーチ(Outreach to Potential Bidders)

2月19日、本業を売ることを決断し、買い手候補へコンタクトを開始する旨を決定。同日、プレスリリース。

その後、数週間で計51社とコンタクト。4月6日までの間に32社とNDAを締結。内訳は10社の事業会社(strategic parties)、22社の投資会社(financial sponsors)。

2月25日、マリッサ・メイヤーCEOがソフトバンクの関係者とMTG。同日、ソフトバンクより、買収提案レターを受領。詳しく見てみましょう。

On February 25, 2016, Mr. Webb and Ms. Mayer met with representatives of SoftBank. At the February 25 meeting, Mr. Webb and Ms. Mayer received a letter from Yahoo Japan to the Board, dated February 25, 2016, setting forth the material terms of a non-binding proposal for a merger of equals transaction between Yahoo and Yahoo Japan. Yahoo Japan’s proposal, which was subject to due diligence, negotiation of final documentation, and approval by Yahoo Japan’s board of directors, contemplated that Yahoo’s existing stockholders would receive a 50 percent stake in the combined entity and approximately $14.0 billion in cash, reflecting an equity value for Yahoo of $29.05 per fully diluted Yahoo share. Yahoo Japan’s proposal also contemplated a commitment by Alibaba to purchase approximately 50 percent of Yahoo’s stake in Alibaba in six equal annual installments over a six-year period commencing one year after the closing of the transaction. The letter was not signed or acknowledged in writing by Alibaba. The letter conditioned further discussions regarding the proposal on Yahoo’s entry into a 30-day exclusivity agreement on or before March 1, 2016.

買収提案の内容は、

・米ヤフーとヤフージャパンを合併する。この合併後の会社を「新ヤフー」と書きます。

・米ヤフー社の既存株主は、「新ヤフー」の50%の株式と$14B(1.4兆円)の現金を受取る。

・それ以外に、アリババ社が、米ヤフーが保有するアリババ株の約半分を6年間に渡って1/6ずつ全て買い取る(自社株買い)

・この提案の条件は、3月1日から30日間のエクスクルーシブでの交渉が条件

というものです。

2月26日、29日の売却委員会(Strategic Review Committee)にて、ソフトバンクからの提案を詳細に議論。委員会は、

・米ヤフーの事業価値に対して、プレミアムが乗っていない

・アリババ株の売却の際、売却益に対して課税されるため、米ヤフーの株主にとっては望ましくない

という判断の元、慎重な姿勢を見せる。

After the Strategic Review Committee’s position was communicated orally to SoftBank by a representative of one of the Financial Advisors, SoftBank and Yahoo Japan each declined to enter into a confidentiality agreement in connection with the strategic alternatives process and did not thereafter participate in such process.

引き続き、(米ヤフーにとって)より良い条件を引き出すべく、ソフトバンク・ヤフージャパンと交渉を続けるべく、NDAを結びたいとソフトバンク・ヤフージャパンに伝えるものの、ソフトバンク・ヤフージャパンがこれを拒否。

要は、米ヤフーから見ると、当初問題だった「アリババ株の売却益に対して税金がかかる」という問題が解決されていない上に、米ヤフーの株価に対してプレミアムが乗っていないため、あまり良い条件ではないと判断したようです。

米ヤフーはもっと良い条件を引き出すべく、継続的な協議を希望しますが、ソフトバンク・ヤフージャパンは、エクスクルーシブでの交渉権が得られないなら嫌だと、それを拒否した模様です。

オークション開始(Indications of Interest)

4月1日から8日までの間に、計19社がヤフーの資産を詳細にデューデリジェンスするためのNDAにサイン。

4月11日、事業会社A社が「$1b-$2b(1000億円から2000億円)を米ヤフーに投資した後に、本業を分離する」という提案を提出。

4月18日、事業会社A社以外にも14社(事業会社3社、投資会社11社)が買収提案を提出。主要なものは以下の通り。

アリババ・ヤフージャパン以外の資産、米ヤフー本社の不動産含む

・投資会社A社 7500-8000億円

・ベライゾン 3750億円

アリババ・ヤフージャパン以外の資産は含むが、米ヤフー本社の不動産は除く

・事業会社B社 4500億円

・投資会社B社 5000-5500億円

アリババ・ヤフージャパン以外の資産、米ヤフー本社の不動産の両方を除く

・投資会社C・投資会社Dの連合 5500億円

・投資会社E 6000億円

・投資会社F 5000億円

・投資会社G 5000-6000億円

・投資会社H 4510億円

5月2日、ベライゾンCEOとMTG。米ヤフーからは、ベライゾンからの提案に対しての懸念事項を伝える。

5月12日、売却契約書の初版が完成。この初版では、契約合意後に米ヤフーが契約破棄した場合は売却金額の2.5%を買い主へ支払う、逆の場合は7.5%を買い主から米ヤフーへ支払うという案が盛り込まれる。

5月23日の週、マリッサ・メイヤーCEOらが、ベライゾン、事業会社B社とMTG。

オークション第二ラウンド

6月6日、2回目の買収提案を受領。詳細は以下。

・ベライゾン: ベース買収金額3850億円

・事業会社B社: ベース買収金額3750億円

・投資会社A社: ベース買収金額5000億円

・投資会社B社: ベース買収金額4000-4500億円

・投資会社C+D社: ベース買収金額2750億円

・投資会社E+F社: ベース買収金額5250億円

6月8日、投資会社C+D社は、次の提案へ進めないことを決議。

7月18日、19日、計5社より再度買収提案を受領。詳細は以下。

・ベライゾン: ベース買収金額4826億円

・事業会社B社: ベース買収金額2900億円

・投資会社A社: ベース買収金額4000億円

・投資会社B社: ベース買収金額4050億円

・投資会社E+F社: ベース買収金額4350億円

同日の売却委員会にて、ベライゾンからの提案が金額だけでなく、それ以外の条件でも最も魅力的であるということを議論し、取締役会にてベライゾンとの交渉を優先すべきという結論に達する。

7月22日、事業会社B社とのMTGの後、事業会社B社より4800億円での買収提案を受ける。

同日の取締役会にて、早くサインしないとベライゾンが逃げてしまうかも、といった点まで議論され、最終的にはベライゾンへの売却を決議。

7月23日、契約書へサイン。

7月25日、米ヤフーとベライゾンが共同でプレスリリース。

ベライゾンに渡る米ヤフー本業とヤフージャパンの関係は?

売却される資産(Transferred Assets)の中に、

the Yahoo Japan License Agreement;

とありますので、ヤフージャパンとのライセンス契約(日本にてヤフーブランドでビジネスをする権利など)はベライゾンに渡ります。

他方、売却されない資産(Excluded Assets)に

shares owned directly by Yahoo in Alibaba, Aabaco HK, Yahoo Japan, Excalibur, and certain other minority investments and certain related agreements (including Yahoo’s joint venture agreement and consulting agreement with Yahoo Japan);

とありますので、米ヤフーが保有していた(る)ヤフージャパン株式は、ベライゾンには渡りません。

従って、株主は米ヤフーだけど、ヤフーブランドに関してははベライゾンと交渉しないといけないということになります。

ちなみに、ヤフージャパンから米ヤフーへの支払いがどのくらいあるのか、という点に興味がある人もいるかもしれません。

この表を見ると、「Yahoo Japan marketing services revenue」として2016年の推計で約89億円です。2017年には一部の契約が終了するようで、59億円と推計されています。

金額としては、(米ヤフーやヤフージャパンの規模を考えれば)大きくない規模だとは思いますが、ヤフージャパンが「ヤフーブランド」で事業を継続できるかどうか、という点は今後も注視した方が良いかと思います。

----------------------------

最近、有料マガジンも始めました。有料マガジンは、1ヶ月あたり4〜8本の有料ノートが追加される予定です。

----------------------------

気に入ってくださった方は、↓から「スキ」「フォロー」してください!