Q. 1日で42%も株が急騰したUpstart、フィンテック業界で注目される秀逸なビジネスモデルとは?

新着記事をTwitterでお届けします。下記URLからご登録ください。

Twitter: https://twitter.com/irnote

----------------------------

ヒント:銀行などと提携し、●●を駆使した精度の高い個人●●の審査会社

融資が実行された際の●●によって、利益を得ているため貸倒リスクが低く、またスケールしやすいビジネスモデル

この記事はカネコシンジさん(企画・リサーチ担当)と hikoさんとの共同制作です。

今回は、自社株買いを発表して株価が1日で42%も急騰したUpstart社について解説します。

Upstart社は、AIを駆使してローンの審査をする会社で、業態としてはBaaS(Banking as a service)に分類されます。2020年12月にNASDAQに上場し、上場直後から30%以上上昇しました。その後も株価の上昇を続け最高値を出した後72%下落し、2月15日に自社株買いを発表して42%暴騰したUpstart社の波乱のビジネスの背景を整理していきます。

Upstart社には楽天キャピタルも出資しており、今後の日本での展開も期待出来るサービスです。

記事の前半では、Upstart社のビジネスモデルやビジネスが成功した背景と直近の決算の数字を整理します。後半では、重要KPIの整理と類似企業との比較、またUpstart社が次に狙う市場について解説していきます。

この記事では、1ドル=100円($1=100円)として、日本円も合わせて記載しています。

Upstartとは

Upstart社のサービスは一言で言うと、AIを駆使した精度の高い個人ローンの審査です。

従来のローン審査の信用評価システムでは、移民や学生などが借入金の返済履歴やクレジット評価が少ないために、ローン審査が通らなかったり、借りられたとしても高金利でしかローンが組めないという問題がありました。

その問題に対してUpstart社は、銀行や信用組合と提携し、職歴、出身校、生活費などの従来とは異なる1,600以上の変数を使って信用度を予測し、個々人に最適なローンを提供出来るようにしました。

具体的には、従来の信用評価モデルよりも27%も多くの人にローンを提供可能としています。また安全性をAIで担保することによって、従来よりも低い金利での貸出を可能としています。

Upstart社は、元グーグル幹部のデイブ・ジルアードとアンナ・カウンセルマン、データサイエンティストのポール・グーによって設立されました。また、Upstart社の大型投資家には、グーグルの元CEOであるエリック・シュミット、セールスフォース・ドットコムCEOのマーク・ベニオフ、ピーター・ティールのファウンダーズファンドが連ねており、創業時から期待度の高いビジネスであることが分かります。

Upstart社のビジネスモデル

Upstart IR 2021 Q4 (2021 10-12)

Upstart社のビジネスモデルを見ていきましょう。

Upstart社は、AI融資プラットフォームを用いて消費者と中小銀行のパートナーをマッチングしています。売上は、ローンが成立した際に得られる銀行からの手数料が大半で、94%を占めています。中小銀行をパートナーとしている理由は、中小銀行自身でローンの審査システムを構築するにはデータもお金も足りないためです。

融資を受けたい人は、Upstart.comや各銀行のサイトを経由してUpstart.comにアクセスすることで、AIによる審査を受けます。審査を通過すると、1,000ドル(約10万円)から50,000ドル(約500万円)規模の無担保個人ローンを、通常約6.5%から35.99%のAPRで、3年から5年間借りることができます。

APR(Annual Percentage Rate)とは、日本語で総支払額表示を意味します。融資の利息だけでなく、借入にかかる諸経費を考慮した実質的に負担する金利のことで、アメリカでは借入時に提示されることが一般的な指標となっています。

このビジネスモデルでは消費者と銀行双方にメリットがあります。

消費者側のメリットは、全体の約70%のローン審査を人の手を介すことなく自動で即座に承認を受けることが出来ることです。また、今までローンを借りることが難しかったり、高金利でしか借りれなかった人々でも低いAPRでローンを組むことができます。

銀行側のメリットは、ローンを受けたい人をUpstart社が紹介してくれるために、融資額と顧客の両方を増やすことが可能であることです。Upstart社が紹介する借り手で多い層は20代後半で、これは従来の銀行のシステムでは貸すことが難しかった年代になります。顧客数や顧客層が増える一方で、ローンの回収が不可能となるような損失を従来よりも75%低減することが出来ています。

Upstart社のビジネスモデルの強みは3つあります。

1つ目は、ローンの貸出を自社から行っていない為に貸倒リスクがない点です。収益の大半は、銀行からの手数料で得ています。

2つ目は、利用者が増えれば増えるほど改善が進行するフライホイール効果(上図)をエコシステムの中に作り出している点です。

Upstart社では、利用者が増えれば増えるほど、データが蓄積されます。それらのデータをAIを用いて解析することで、消費者に対しては、高い承認率と低い金利でのローンを提供できます。高い承認率と低い金利のローンが組めることで、より多くの消費者が利用するようになります。すると更にAIの正確性が高まり持続的なビジネス成長が期待できます。

また、AIの正確性が高まり利用者が増えると、銀行としては貸出先の選択肢が増え、貸倒リスクが減少し、消費者へ低い金利でローンを提供することができます。

3つ目は、このビジネスモデル及びエコシステムが、米国政府の組織であるCFPB(Consumer Financial Protection Bureau、米国消費者金融保護局)よりお墨付きを得ている点です。CFPB は、「消費者フレンドリーなイノベーションを推進する」という目的を掲げた、比較的新しい米国政府組織です。

Upstart社が流行った背景

Upstart社が流行った背景には、アメリカ人の半数が信用記録がない(credit invisible)もしくは、信用記録の評価が低いため、ローンを組むことが困難であったり、必要以上の金利を支払う必要がありました。

理由としては、ローンの審査をする仕組みの大半が、FICOスコアなどの数十年前に基盤が作られたスコアを元に、限られた変数のみで判断するルールに基づくものだった為です。そのため、従来のシステムでローン審査をすると返済能力がある人を審査で落としてしまったり、返済能力の低い人に対して高金利を設定してローンを組むことで、貸倒れが頻発していました。

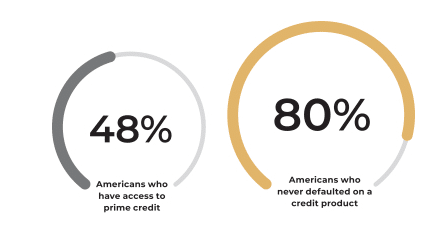

既存のシステムではリスクを正確に定量化できず、米国では何百万人もの人が適正な金利でローンを組めない状態でした。Upstart社の2019年の調査では、ローンを組んだことのあるアメリカ人の80%は一度も債務不履行になったことがありませんが、プライムクレジット(信用度の高い人向けの、金利などは通常の条件で借りられるローン)を利用出来る人はたったの48%でした。この差分を埋めるニーズに対して、Upstart社はサービスを提供して成長してきました。

Upstartの決算概況

Upstart社の2021年第4四半期の決算を見ていきましょう。どの数値も伸びており、非常に力強い成長をしていることが分かります。

・売上 $305M(305億円)(YoY+252%)

・営業利益 $60M (60億円) (YoY+481%)

・営業利益率19.6%

ここまでは、Upstart社のビジネスモデルとその強さ、サービスが必要とされる背景、直近の決算の概要を整理してきました。

後半の記事では、Upstart社が狙っている市場のマーケットサイズ、事業のKPI、競合他社との比較をした上で、Upstart社が更なる成長をするための次の1手について解説をしていきます。

この記事は、フィンテック企業に関心の高い方、金融事業の動向に関心のある方、ビジネスモデルの分析に関心のある方に最適な内容になっています。

----------------------------

ここから先は、有料コンテンツになります。このノート単品を500円、あるいは、初月無料の有料マガジンをご購入ください。

有料マガジンは、無料期間終了後、月額1,000円となりますが、1ヶ月あたり4〜8本程度の有料ノートが追加されるため、月に2本以上の記事を読む場合には、マガジン購読がお得です。

月末までに解約すれば費用はかかりませんので、お気軽に試してみてください。

有料版をご購入いただくと、以下のコンテンツをご覧いただけます。

・Upstart社が狙う巨大マーケット

・重要KPIを整理

・Upstart社のオペレーション上のKPIを解説

・個人向け融資サービスを提供する類似企業との比較

・今後注力する分野

----------------------------

ここから先は

¥ 500