日本発・成功するグローバルCVCになるためのベストプラクティス(前編)

シバタナオキ:今日は久しぶりのシバ談です。あまり最近していないのですが、シバ談をしたいなということで、シリコンバレーにいるTomorrow Access社の傍島さんにお越しいただきました。

傍島さんのことをご存じの方も多いかもしれませんが、一応最初にご紹介させていただきます。傍島さんはKDDIにずっといらっしゃって、KDDIのシリコンバレーでずっと投資を担当されていたというご経歴があり、今は独立されてTomorrow Accessという会社をご自身で経営されています。

ということで、今日は傍島さんにCVC(コーポレート・ベンチャー・キャピタル)、僕も実はCVCのことはあまり知らなくて、どういうところがうまくいっているのか、そして、どのようにすればうまくできるのか、という話をお聞きしたいと思います。

では、傍島さん、自己紹介をお願いします。

傍島さん(以下、敬称略):Tomorrow Accessの傍島と申します。よろしくお願いします。今ご紹介いただきましたけれども、Tomorrow Accessという会社は去年(2021年)4月に独立をしてつくったコンサルティングの会社になります。

主に日本の会社やアメリカの会社のクロスボーダーのビジネスのご支援をさせてもらっているコンサルティング会社です。

さらにお話いただいた通り、KDDIで25年ほど勤めていたのですが、2015年からアメリカに来て、KDDIの投資のアメリカ側の責任者ということと、アメリカに来る前も日本で投資を見ていましたので、日本とアメリカの投資経験があります。また、アメリカのFacebookやGoogleとのパートナーシップの担当もしておりましたので、主にずっと新規事業や事業開発の畑にいたという経歴があります。

本日はよろしくお願いいたします。

シバタ:ありがとうございます。傍島さんに今回CVCというテーマで来ていただいた理由がいくつかあります。

グローバルのCVC担当は2万人ぐらい世界中にいるらしいのですが、傍島さんはその中でトップ50のEmerging Leaders Awardに選ばれたことがあります。そして、特に日本でのCVCで一番成功しているのはおそらくKDDIさんではないかなと私は勝手に思っています。これは私調べですけれども・・・。

そういうこともあり、やはりこのCVCというテーマを語っていただくには、実際にCVCの中にいて投資もしていた人に聞くのが一番いいのではないかなということで、今日は傍島さんにお時間をいただきました。

今回、グローバルのCVCのお話をしていただく上で、傍島さんのほうで資料をご準備いただいていますので、その資料を一緒に見ながら今日はお話ができればなと思います。

グローバルでのスタートアップ投資環境

私のほうからいくつか質問をさせていただければと思います。まず最初に、グローバルでのスタートアップの投資状況について、CVCに関係なく、今どんな投資環境なのか、簡単にお話いただいてもいいですか?

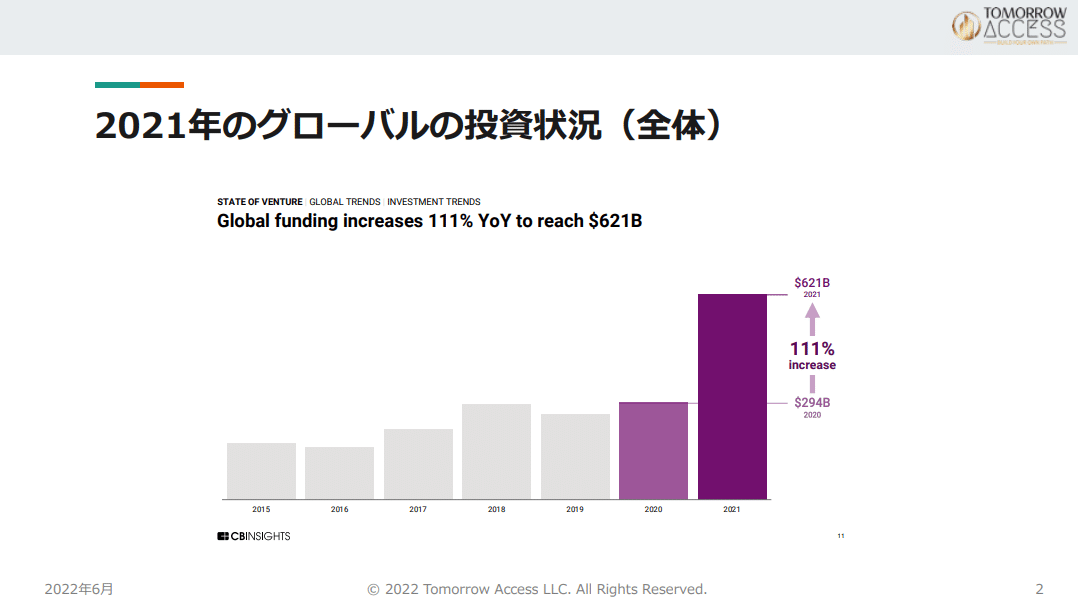

傍島:はい。グローバルの投資状況について、まずは2021年までの動きをこちらのチャートに表しています。これはCB Insightsというアメリカのリサーチ会社の情報を持ってきました。ご覧いただくと分かる通り、2021年は非常に大きく伸ばしています。

2021年の投資額は、$621Bということで前年対比で111%増えていまして、もう倍増というような状況です。1ドルが仮に100円だとしたら約62兆円ですね。最近、円安ですので130円で換算すると80兆円ぐらいの投資があったということになります。

ここでもう少し細かく見ていただきたいのは、2020年にコロナのパンデミックな状況が起こって投資がどうなるかと思いましたが、実は2020年もそのときまでの10年間で実は過去最高ぐらいの投資額だったんですよね。コロナで全然投資落ちてないよねというマーケットの見方だった2020年から倍増しているというのが2021年の状況になっています。

シバタ:ありがとうございます。2020年の最初の頃、コロナが始まった頃は、わりと投資を一時的に止めていたVCもあったと思いますが、そのあと2020年の間、スピードが遅くなることなく投資がずっとされていって、結果的に2019年とほとど変わらなかったというのが2020年だと私は理解しています。

2021年に関しては、2020年から2021年にかけていろいろな国が補助金等を出すためにかなりお金を刷ったんですよね。そのお金がやはり経済全体で見るとバランスシート側に回っていて、当然、上場している株式市場にもたくさん入りましたし、同じぐらいの割合でベンチャー・キャピタルにも入ってきて、そのお金がこれだけ増えたということで、私が思うに、やはりコロナでいろいろな国でたくさんお金を刷ってしまって、そのお金がこういうところに回ってきたというのが私の理解ですが、そのような理解で合っていますか?

傍島:おっしゃる通りですね。もうお金が本当に非常に多くなり、市場の中が課題だらけだったと思いますので、非常にお金が入ってきたという状況が2021年ですね。

シバタ:ありがとうございます。

グローバルでのCVCによるスタートアップ投資環境

シバタ:今はグローバル全体の投資環境の話でしたが、今度はグローバルで見た場合にCVCによる投資、スタートアップ投資ってどんなトレンドでしたというのをお話いただいてもいいですか?

傍島:はい。同じくこちらのスライドはCVCの投資状況になります。同じように、もちろん2021年はもう倍増以上で142%増えているような状況で、$169.3Bですね。先ほどのグローバルの投資が$621Bでしたので、実は1/4、25%以上がCVCという状況になっています。

こちらも2020年の状況から大きく伸ばしてきているということで、細かく数字を見てみますと、先ほどのグローバルの伸び率が111%YoYで伸びていた数字に対して、CVCのほうは142%ということで、投資額だけで見るとCVCのほうが伸びているという状況です。

シバタ:ありがとうございます。

CVCはどのフェーズで投資している?

シバタ:CVCはどんなフェーズで投資する会社が多いのですか? フェーズというのは、アーリーステージで投資する会社が多いのか、レイトステージでもう上場が見えているところで投資するのが多いのかという意味です。

10年ぐらい前のイメージでは、CVCと言うと、かなり後ろで上場がもう見えているタイミングで投資することが多かったというのが私の勝手な思い込みですが、もしかしたらここ10年ぐらいで変わっているかもしれないので教えていただきたいなと思います。

傍島:今おっしゃった通り、CVCの投資はレイトステージもあるんですけれども、こちらのグラフをご覧いただくと分かる通り、アーリーステージの比率が多いですね。半分ぐらいがアーリーステージの状況です。ミッドステージが25%~30%ぐらいで、残りがレイトステージ、Other(その他)ということで、このような数字になっています。

2022年になって顕著に出てきたのは、よりアーリーステージへの投資が増えてきたというところが見て取れるという状況になっています。

反対側の状況ですが、もちろんメガラウンドと呼ばれる$100M(約100億円)以上を調達するようなラウンドに参加しているのかについては、ご覧の通り、これまで過去4年を見ても、だいたい半分ぐらいのところでしたが、2022年Q1になってメガラウンドへの参加が減ってきたというような数字が見て取れているところもあります。

シバタ:ありがとうございます。件数で見るとやはりアーリーステージが非常に大きい、半分以上がアーリーステージということですよね。

傍島:はい、そうですね。

シバタ:これはやはり私の感覚が相当古い感覚だと思いますが、CVCの人たちがこんなにアーリーステージで投資しているというのはちょっと意外というか、私の記憶している思い込みと少し違ったので個人的にはびっくりしました。もっとレイトステージが多いと思っていました。

それが件数の話でして、一方で金額ベースで見ると、約半分がレイトステージだという感じですね。

傍島:はい、そうなりますね。

シバタ:なるほど。やはり金額で見ると、レイトステージというのは1件あたりの投資金額が大きいので、金額ベースで見るとやはりレイトステージのシェアが大きくなるイメージですよね。

傍島:そうですね。よくご存じだと思いますが、ソフトバンク・ビジョン・ファンドが入ってきてかなり大きく引き上げていったというところで、それに合わせて一般的なトラディショナルなVCももちろん投資金額を上げてきましたけれども、わりと大手のCVCも投資金額を上げてきたという印象です。

シバタ:ありがとうございます。

CVCが投資するカテゴリーは?

シバタ:CVCが投資する先のスタートアップってどんなカテゴリーのスタートアップが多いですか?

傍島:今盛り上がってきている領域というのは、FintechとRetailTechへの投資が特に2021年は伸びてきています。Fintechは投資の全体の中でも非常に伸びている領域ではあります。RetailTechはお店ですよね。コロナでおそらく影響を受けた領域だと思いますが、マーケットの中は課題だらけだったということもあって、これを解決するスタートアップが増えてきて、そこへの投資が集まっているというのが数字で見えているところですね。

シバタ:ありがとうございます。では、前半はこのぐらいにしたいと思います。ここまでグローバルでのスタートアップ投資状況やCVCのスタートアップ投資トレンドについて数字を使ってお話いただきました。

後日公開する後半は、具体的にグローバルで活躍している、アクティブに投資をしているCVCはどんなところがあるのか、また、そういうCVCはなぜうまくいっているのか、日本発でグローバルで成功するCVCになるためのベストプラクティスというのはどのようなものがあるのか、といったお話をしていければと思います。皆さん楽しみに次の記事をお待ちください。