【保存版】Snapchatの上場申請書の全貌

米Snap社が米証券取引委員会(SEC)に新規株式公開(IPO)を申請していたS-1が、2017年2月2日に公になりました。

Snap社は、Snapchatというメッセージングアプリを提供しています。

Snapchatは主に動画を送るためのメッセージングアプリで、送った動画が一定時間後に消える、という特徴があります。

この「消える動画」という特徴を生かして、欧米の若者の間で流行しています。

例えば酔っ払った後にふざけて破廉恥な動画を送っても、その動画が後に残ることがないため、非常に安心して使える、といった用途です。

アメリカでは若者のFacebook離れがよく叫ばれますが、若者はInstagramやSnapchatのような、画像・動画を中心にしたコミュニケーションを、より好んでいます。

今回はSnapchatの上場時の申請書から、Snapchatの全貌を明らかにしたいと思います。

”Snap Inc. is a camera company.”

上場申請書の最初の1文はこれです。

Snap Inc. is a camera company.

参考までに、GoogleやFacebook申請書の1文目はこういったものでした。

Google: Google is not a conventional company. We do not intend to become one.

Facebook: Our mission is to make the world more open and connected.

要はSnapchatは、自社のビジネスドメインを「カメラに特化」したものだと自ら定義していると言えるでしょう。このミッションステートメントは非常に重い物で、今後も、メッセンジャーアプリ以外にも、カメラ関連のビジネスをどんどん展開していくと思われます。

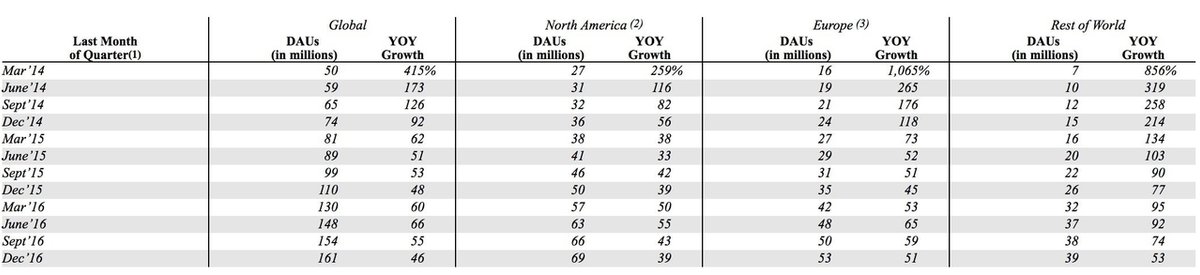

ユーザー数の伸びは既に鈍化

Snapchatはユーザー数を、デイリーアクティブユーザー(DAU)として公開しています。

2016年の第4四半期時点で、DAUが1億5,800万人となっています。

この数字自体は、メッセンジャーサービスとしては非常に大きいものですが、四半期ごとの成長率を見ると、2016年の第3四半期から成長率が鈍化してることがわかります。

ちょうどこのタイミングで、InstagramがSnapchatと同じ機能(投稿後24時間で写真や動画が消える)をリリースしたこともあり、Instagramの新機能リリースによって成長が鈍化したのではないか、という心配をされています。

一方でユーザー数の伸びを前年対比で見れば、一番鈍化している北米でもYoY +39%と、未だに高い成長スピードを見せていることがよくわかります。

ちなみに、この1億5,800万人というユーザー数は、Facebookの10分の1以下、Facebookメッセンジャーの約6分の1という数字になります。

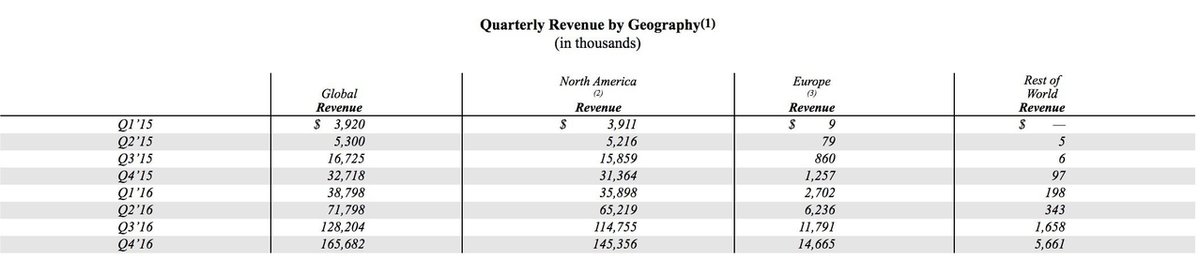

売上の伸びは前年対比7倍以上

売上を見てみたいと思います。

2016年の年間で売上が$404m(約404億円)、費用が$925m(約925億円)で、$520m(約520億円)の営業赤字でした。

売上よりも大きい赤字が出ている、という状況でのIPOは、日本では考えられないかもしれませんが、2017年は売上が1,000億円を超えるとも言われています。しばらくは赤字が続くと思いますが、回収できる見込みがある、ということでしょう。

売上を地域別四半期別で見てみると、上の表のようになります。

直近の四半期では売上が$166m(約166億円)、うち北米からの売上が$145m(約145億円)となっています。

従って現時点では、売上のほとんどは北米(アメリカ中心)から上がっているということになります。

IPOの規模としてはTwitterの2倍・Facebookの1/4程度

IPOをした際の時価総額は、約$25b(約2兆5,000億円)になると言われています。

これは日本で言うところのYahoo! JAPANや楽天に相当するサイズです。

過去のIPOとの比較でいくと、Twitterの2倍弱、Facebookの約4分の1程度の時価総額ということになります。

ARPUはFacebookの1/10程度(まだまだ伸びしろあり)

Snapchat の広告ビジネスモデルはシンプルに広告モデルで、FacebookやTwitterと全く同じです。

どのような広告が出るかというと、上の写真のようにスナップとスナップの間に全画面の広告が入るという形です。

広告モデルのビジネスは、まず最初に大量のアクティブユーザーを集めて、そこに広告を出してマネタイズする、というモデルですが、実際に現時点で1ユーザーあたりからいくら売上が上がっているのか、を見てみます。

現時点では、四半期ごとに$1.05(約105円)のARPUとなっています。

北米だけで見ると、四半期あたりのARPUが$2.15(約215円)となっており、他の地域に比べて非常に高いARPUとなっています。

これはおそらく、他の地域での広告販売がまだ軌道に乗っていないためだと思われます。

直近のFacebookと比較してみましょう。Facebookの四半期あたりの北米での広告ARPUは$19.28(約1,928円)と非常に高い数字になっており、Snapchatの$2.15(約215円)の約10倍近くになっています。

メディアの性質としての、SNSとメッセンジャーの違いはありますが、SnapchatのARPUがこれからも上がっていく余地はまだまだ十分あると言えるでしょう。

重たすぎるサーバー代...

ビジネス的にみると、FacebookやTwitterとの最大の違いは、Snapchatが動画を主にしているという点です。

IPO申請書の中にも驚くべき記載がありました。

We have committed to spend $2 billion with Google Cloud over the next five years and have built our software and computer systems to use computing, storage capabilities, bandwidth, and other services provided by Google Cloud, some of which do not have an alternative in the market.

Snapchat はGoogle Cloudを利用しており、今後5年間で$2b(約2,000億円)もの金額をGoogleに対して支払うことを、既にコミットしているという記載があります。

年間に直すと約$400m(約400億円)という計算になりますが、昨年の売上が約$400m(約400億円)ですので、売上と同じぐらいの金額がサーバー内に消える、という計算になります。

DAUが158mですので、1DAU当たり年間約$2.5(約250円)のサーバー代がかかるという計算にもなります。

GoogleやFacebookといった巨大企業は、クラウドのサービスを使うのではなく、自社でデータセンターを構えてインフラ費用の節約に努める、というのが常識になりつつありますが、Snapchatはこれから5年間はそれを行わないという意思決定をしていることです。

やはり現時点でのコスト構造を考えると、このサーバー代が非常に重くのしかかってくるということは間違いありませんし、このサーバー代が収益化をどの程度遅らせることになるのか、というのは注意深く見守る必要があると思います。

大赤字のユニットエコノミクス(損益分岐点はまだまだ先)

このビジネス、一見すると規模の経済が成立し、非常にスケールしそうにも見えますが、意外とそうでもありません。

2016年の年間の数字を、1DAUあたりで割り戻して見てみます。

「原価」というのはほぼサーバー代だと考えて良いでしょう。「R&D」「販管費」「一般管理費」というのはそれぞれ、エンジニア、営業・マーケ、バックオフィスの「人件費」だと考えて良いです。

1ユーザーあたり、年間ベースで、以下のようになります。

・売上(ARPU): $2.56(約256円)

・原価(サーバー代): $2.86(約286円)

・R&D(エンジニアの人件費): $1.16(約116円)

・販管費(営業・マーケの人件費): $0.79(約79円)

・一般管理費(バックオフィスの人件費): $1.05(約105円)

・原価・費用の合計: $5.85(約585円)

・営業利益: -$3.29(約-329円)

現時点では、売上で「原価(サーバー代)」さえもカバーできていない計算になります。1DAUごとに、毎年$3.29(約329円)ずつ損失が出ています。

もちろん、2016年の期初と期末では広告売上の規模が全く異なりますし、これからもARPUが上がっていくことは間違いないと思うのですが、動画を主に扱うビジネスであるが故に、非常に原価(サーバー代)が大きいビジネスであり、しかもそこをGoogle Cloudという外部ベンダーに依存している、という点は注意が必要です。

早急に年間ARPUを$10(約1,000円)くらいまで上げないと黒字化さえままならない、という点が、FacebookやTwitterのIPO時点のユニットエコノミクスとは大きく異なる点でしょう。

創業者2人で議決権を完全に支配

次に株主名簿を見てみたいと思います。

最近のIPOではほぼ定石になりつつありますが、Snapchatも種類株を発行しています。

Snapchat の場合は3種類の種類株を発行しています。

はじめにClass Aの普通株ですが、こちらは議決権が全くない株式です。IPOの際に一般の投資家が購入できるのは、このClass Aのみです。

次に、Class Bの普通株ですが、こちらは1株あたりに議決権が1つある株式です。経済的な価値はClass Aと同じです。

最後にClass Cの普通株ですが、こちらは1株あたり議決権が10個ある株式で、創業者の二人のみに同数ずつ付与されています。

上の株主名簿から言えることがいくつかあります。

議決権という意味では、創業者の二人が完全に会社をコントロールできる状態にあります。

ちなみに創業者の2人というのは...

CEOのエヴァン・スピーゲル(Evan Spiegel、26歳)で、女優のミランダカーと婚約しています。

もう一人はCTOのロバート・マーフィー(Robert Murphy、28歳)です。

さらに議決権が全くない株式をIPO時に売り出すというのは、アメリカでも初めての試みであります。

If Mr. Spiegel’s or Mr. Murphy’s employment with us is terminated, they will continue to have the ability to exercise the same significant voting power and potentially control the outcome of all matters submitted to our stockholders for approval.

また通常、今回のClass Cのような議決権の大きい株式は、保有者が退職した場合などは通常の普通株に転換されるケースがほとんどなのですが、今回はこの創業者の二人は、仮にこの会社を退職しても、10倍の議決権を持ち続ける、という記載があります。

従って議決権という意味では、過去のGoogleやFacebookといった例と比べても、非常に創業者に有利な議決権の構造になっていることがよくわかります。

経済的な価値の持分としては、5%以上のシェアを保有するベンチャーキャピタルが2社ほど名を連ねています。

1社目はBenchmark Capital Partnersで、約23%の株式を保有しています。2社目がLightspeed Venture Partnersで、約14%の株式を保有しています。この二つのVCに関しては、非常に大きなリターンを得ることは間違いありません。

全体的な印象としては、シリコンバレーアメリカの上昇企業としては、VCの持分が非常に低いパターンだと言えるでしょう。

過去の資金調達を見ても、伸びが大きかったからか、非常に強気の資金調達を行ってきたことはよくわかります。

Snapはシリコンバレーの会社ではありません

Snapchat には1,500人以上の社員がいます。シリコンバレーの会社ではありません。ロサンゼルスエリアのベニスビーチに本社があります。

上の写真のように非常に開放的なオフィスを売りにしています。

本社はロサンゼルスにあるわけですが、ベンチャーキャピタルや弁護士事務所などはシリコンバレーの会社であり、サービスの成長させ方などを見てもシリコンバレー式をロサンゼルスで実施している、と言えるでしょう。

IPOのタイミングは適切なのか?

今回のSnapchatのIPOが、タイミング的に今が適切であるのか、ということに関しては賛否両論あります。

「早すぎる」という人の意見としては、現時点では売上よりも大きな営業赤字が出ている、という点を指摘する人が最も多いです。

「今こそ攻め時だ」という人もおり、こればかりは時間が経ってみないとどうなるのか誰にもわかりませんが、少しFacebookやTwitterといったベンチマークとの比較をしてみたいと思います。

FacebookのIPO(当時)

・MAU: 901m

・四半期売上: $1.058b(約1,058億円)(YoY +45%)

・四半期営業利益: $205m(約205億円)

・四半期ARPMAU: $1.17(約117円)

・IPO時の時価総額: $104.2b(約10兆4,200億円)

・IPO時の調達額: $16.08b(約1兆6,080億円)

・(年換算)売上マルチプル: 25x

TwitterのIPO(当時)

・MAU: 215m

・四半期売上: $127m(約127億円) (YoY +107%)

・四半期営業利益: -$35m(約-35億円)

・四半期ARPMAU: $0.59(約59円)

・IPO時の時価総額: $14.2b(約1兆4,200億円)

・IPO時の調達額: $1.8m(約1億8,000万円)

・(年換算)売上マルチプル: 28x

(※四半期売上・営業利益はIPO直前の半期分を1//2にして掲載)

SnapのIPO

・DAU: 158m

・四半期売上: $166m(約166億円) (YoY +406.39%)

・四半期営業利益: (不明)

・四半期ARPDAU: $1.05(約105円)

・IPO時の時価総額: $25b(約2兆5,000億円)(予想)

・IPO時の調達額: $3b(約3億円)(予想)

・(年換算)売上マルチプル: 37x

Facebook やTwitterのIPOの時と比べると、以下のようなことが言えると思います。

・Snapchatは、売上の伸びが他社に比べて圧倒的に大きいタイミングでIPOをすることになり、そのためかSnapchatの売上マルチプルは他の二社に比べて高い水準である

・Facebook はすでに黒字化してからのIPOであったのに対し、Snapchatはまだ大幅に赤字の状態でのIPOである

・ユーザー当たりの売上(ARPU)で見ると当時のTwitter よりは十分大きい水準で、Facebook並の数字になっている

またSnapchatは上場前から、比較的大型の買収をいくつか行っています。Bitstripsを$64.2m(約64億2,000万円)で買収、Vurbを$114.5m(約114億5,000万円)で買収、Lookseryを$150.6m(約150億6,000万円)で買収といった具合 です。

これからの買収案件は、放っておくとGoogleやFacebook に取られてしまう案件ばかりなので、そういった大きなM&Aを可能にするためにも、早めに大きな資金調達をしておきたかったのかもしれません。

もうひとつの論点としては、FacebookはIPOした後も非常に順調に成長を続けましたが、Twitterは伸び悩んでいる、という事実があります。これに関しては、創業者の議決権コントロールの問題も大きいのではないか、という人もたくさんいます。

どういうことかと言うと、Facebookはマークザッカーバーグが議決権を支配できる構造をきちんと作ってIPOをしたのに対し、 Twitterは創業者が出たり入ったりを繰り返した、という経緯がありました。

Snapchat の場合は、Facebookのケースよりもはるかに強い権限を創業者に与えた状態でIPOをすることになります。これは創業者による大胆な変革を可能にするというメリットもある一方で、会社が伸び悩んだ場合に外部からの圧力での変革を行いにくくする、というデメリットもあります。

一言でまとめると、「少し早すぎるかもしれないくらいのタイミングで、創業者に絶対的な権限を与えてのIPO」ということになりますので、今回の判断が吉と出るか凶と出るか、今後も見守っていきたいと思います。

個人的な今後の関心

最後に個人的な今後の関心ですが、一番大きな関心は「ARPUがどこまで上がるのか」ということに尽きます。

タイムライン型のSNSと違い、Snapchat はメッセージ型のサービスが主体なので、メッセンジャー型の広告モデルというのをこれから開拓していくことになるわけです。

ユーザー数の伸びというのはもちろんあると思いますが、限定的だとも言え、 Facebookのようにユーザー体験を損なわない形で売上がどのくらい積み上げられるのか、という点に一番注目しています。

----------------------------

1ヶ月あたり4〜8本の有料ノートが追加される予定の「有料マガジン」もあります。是非ご覧ください。

気に入ってくださった方は、↓から「スキ」「フォロー」してください!