ビル・ゲイツも投資した代替肉の代表銘柄ビヨンド・ミートは地球環境を救う?

新着記事をTwitterやLINEでお届けします。以下のURLからご登録ください。

Twitter: https://twitter.com/irnote

LINE: https://line.me/R/ti/p/%40pap3801g

----------------------------

私のYouTubeチャンネルでは、決算読み解き実況中継をしています。おかげさまでYouTubeの方も多くの方にご覧いただいているのですが、特に忙しいビジネスパーソンの方たちから「YouTube動画の内容を知りたいが、動画を見る時間が無い」というお声を多数いただいています。

この記事では、上の動画の内容をスクリーンショット付きで文字起こししてあります。動画を見る時間はないけれど、内容を短時間でおさらいしたいという方に最適です。

ビヨンド・ミートの2020年度第3四半期決算の印象は?

ーー(Risa)皆さん、こんにちは。Risaです。今回は、日本上陸も噂され続けているアメリカのビヨンド・ミートの決算をシバタさんに解説いただきます。よろしくお願いいたします。

ーービヨンド・ミートは、アメリカのカリフォルニア州で2009年に創業されたスタートアップ企業です。エンドウ豆などを主原料としたハンバーガー向けのビーフパテやソーセージといった代替肉を販売しています。

ーー上場前よりVCなどから大型の資金調達を成功させています。投資家の中にはビル・ゲイツやレオナルド・ディカプリオといった著名人もおり注目され続け、2019年に上場を果たしました。

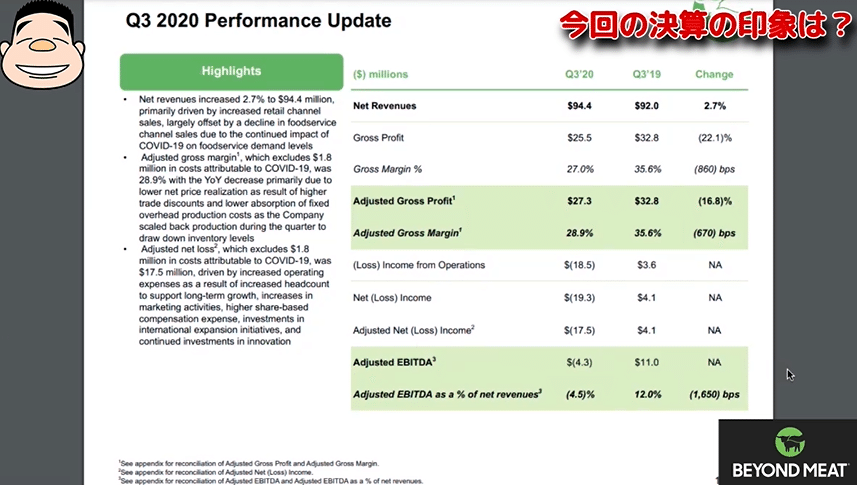

ーー早速、ビヨンド・ミートの2020年度第3四半期を見ていきます。今回、Net Revenue(売上高)は$94.4M(約94.4億円)で前年同期比+2.7%でしたが、調整後Net Income(当期純利益)及びEBITDAは赤字という結果になりました。シバタさん、今回の決算全体の印象はいかがでしょうか。

(シバタナオキ)前年同期比で増えてはいますが、コロナの影響で特にレストランに卸している部分はかなり減っており、本来の売上の伸びではないと思います。また、コストもかさんでグロスマージンも落ちていますし、EBITDAで赤字です。コロナ禍でかなり苦しい決算だったという印象です。

上図(12ページ)でYoYの売上成長率の落ち込み時期や程度が分かります。赤枠で囲った部分、2019年のYTD(Year to Date:年度初めからの期間累計)と2020年のYTDを見ると、1つ目のU.S. Retailはアメリカ国内のスーパーで代替肉を売る小売事業で、2019年のYTDが前年同期比+157%の伸び、2020年も前年同期比+115%と同じぐらい伸びており好調でした。

2つ目のU.S.FoodServiceはレストランに卸している事業で、2019年のYTDが前年同期間比+220%ですごい伸びでしたが、2020年は前年同期比+4%でかなり辛い感じですよね。

ーー確かに大きな差ですね。

はい。3つ目のInternational Retail(アメリカ以外の小売)も2019年YTDで見ると前年同期比+20倍近く伸びましたが、2020年は+135%に落ちてしまいました。

下のグラフの通りで、レストランに卸していた事業が2019年までは好調に伸びていたのが2020年はかなりスローダウンしたため、全体の決算に響いてしまっていると思います。コロナ禍ですので、レストラン向けのビジネスは仕方がないですよね。

ーーそうですね…。

ビヨンド・ミートが悪いのではなく、レストランが閉まっているため仕方がないという感じですが、結構辛い決算になっていると思います。

売上総利益に追加されている項目の正体とは?

ーー上図でGross Profit(売上総利益)を見ると、赤枠で囲ったRepacking Costs attributable to COVID-19、その下のInventory write-offs and reserves attributable to COVID-19のような費用に思える項目が純利益に追加されています。これはなぜでしょうか?

上図は、会計上の売上総利益と実態の売上総利益をきちんと説明するための資料です。赤枠の上のGross profit as reported(会計上の売上総利益)は約$25.5M(約25.5億円)ですが、太字で書いてあるAdjusted gross profit(実態の売上総利益)は約$27.3M(約27.3億円)というのがここで言いたいことです。

この差分は、赤枠にあるようにコロナのせいでRepackingしなけらばならなくなった、つまりパッケージして製品を作ったが、売り方を変える必要性が生じたため、もう1度詰め直したコストが657K(約6,570万円)、その下のInventory write-offsは在庫処分のことで食料廃棄が約$1.1M(約1.1億円)だと説明しています。

これらは一時費用のため、もちろん会計上は費用として扱いますが、実態を見るときに売上総利益とすることで、”会計上は約$25.5M(約25.5億円)ですがコロナの影響がなければ約$27.3M(約27.3億円)です”ということをこの図で説明しています。いわゆる言い訳をしている資料ですね。

食肉業界の利益率が低い要因とビヨンド・ミートが高水準な理由

ーービヨンド・ミートの利益率を見る前に、まず食肉業界の利益率を見てみると、業界トップのプリマハムでも+2.1%とやや低めの水準という印象を受けました。

ーー一方、ビヨンド・ミートの最終的な利益率は、今回コロナの影響でマイナスの結果になっていますが、2019年度は+12%と食肉業界の水準を大きく超えています。食肉業界の利益率が低い要因と、ビヨンド・ミートの利益率が高水準に持ってこれている理由を教えてください。

ビヨンド・ミートの2019年9月末の四半期を見ると、EBITDAベースで利益率が+12%、その上の純利益ベースで利益率が+4.5%です。右の列で2019年9月末の9カ月の累計で見ると、EBITDAの利益率が+7.9%、純利益の利益率が-6%と黒字だったり赤字だったりしていますが、EBITDAベースで見るとそれなりに利益が出ていることが分かります。

食肉業界の利益率が低い理由は、単純に差別化が難しいからだと思います。先ほど見せていただいた日本の会社のリストを見ても、当然皆さんユニークな商品を作ろうとしていて、美味しいものをたくさん作っていると思いますが、プリマハムと日本ハムと伊藤ハム、どれが一番良いか?と言われると結構難しいと思います。

もちろんファンの方はいらっしゃって特定のブランドを買われる方も多いと思いますが、必ずしもそういう人ばかりではなく、やはり違いが分かりにくいというのはあると思います。

一方、ビヨンド・ミートは、いわゆる代替肉の会社は全部そうですが、動物性のものを使っていないということで明確に差別化しており、スーパーに行くと分かりますが、高く売っていますよね。

ーーそうですね。若干まだ割高な感じがします。

差別化がきちんとできており、ブランドとして旗が立っている点が大きいのが1つと、もう1つは動物を飼育しなくて良いのでコストも安いです。

----------------------------

ここから先は、有料コンテンツになります。このノート単品を500円、あるいは、月額1,000円のマガジンをご購入ください。有料マガジンは、1ヶ月あたり4〜8本程度の有料ノートが追加される予定です。

マガジンは初月無料です。月末までに解約すれば費用はかかりません。購読開始した月以降の有料記事が読めるため、月末に購読開始しても不利にはなりません。

有料版をご購入いただくと、以下のコンテンツをご覧いただけます。

・ビヨンド・ミートはコスト面以外でも競合優位性を維持し続けられる?

・ビヨンド・ミートは既存のものと何が違う?

・フェイクミート(代替肉)は本当に美味しいの?

・今、代替肉が注目されている理由は?

・大手フードサービスの取り組みについて

・ビヨンド・ミートとインポッシブルフーズ投資をするならどっち?

・今後、ビヨンド・ミートは日本に進出してくるのか?

・まとめ

ここから先は

¥ 500