株価が「割安」にも見えるソフトバンクと楽天が発表した異なる「株価対策」

新着記事を(無料で)LINEへお届けします。以下のリンクからLINEで友達登録してください。

https://line.me/R/ti/p/%40pap3801g

----------------------------

今日の記事では、ソフトバンクと楽天の株価について考察していきたいと思います。

この二つの会社はインターネット銘柄として、これまで業界を代表する存在であったことは間違いありません。しかし、ここに来て特に株価の面で非常に低調に推移しているというふうに見えます。

株価というのは、同じ業績を見ても「高い」と思う人もいれば、「安い」と思う人もいるので、必ずしも私の見方が正しいわけではありませんし、真逆の感想をお持ちの方もいらっしゃると思います。

私はこの2社は明らかに実態に対して株価が安くなっていると見ています。今日はなぜそのように株価が低調なのかという理由をまず考察したいと思います。

その上で、この2社が直近の決算でそれぞれ打ち出した異なる対策について明らかにしていきたいと思います。

この記事は特定の銘柄への投資を推奨するものではありません。株式を購入あるいは売却をされる際は、ご自身の判断と責任で行っていただければと思います。

ソフトバンクの業績と時価総額

はじめにソフトバンクの2018年4月-6月期の決算を簡単に見ていきましょう。

2019年3月期 第1四半期 決算説明会(ソフトバンクグループ株式会社)

売上は四半期で2.27兆円でYoY+4%とほぼフラットな成長になっています。EBITDAは7,218億円でYoY+3%と、売上、利益共に一桁の前半の成長率となっています。

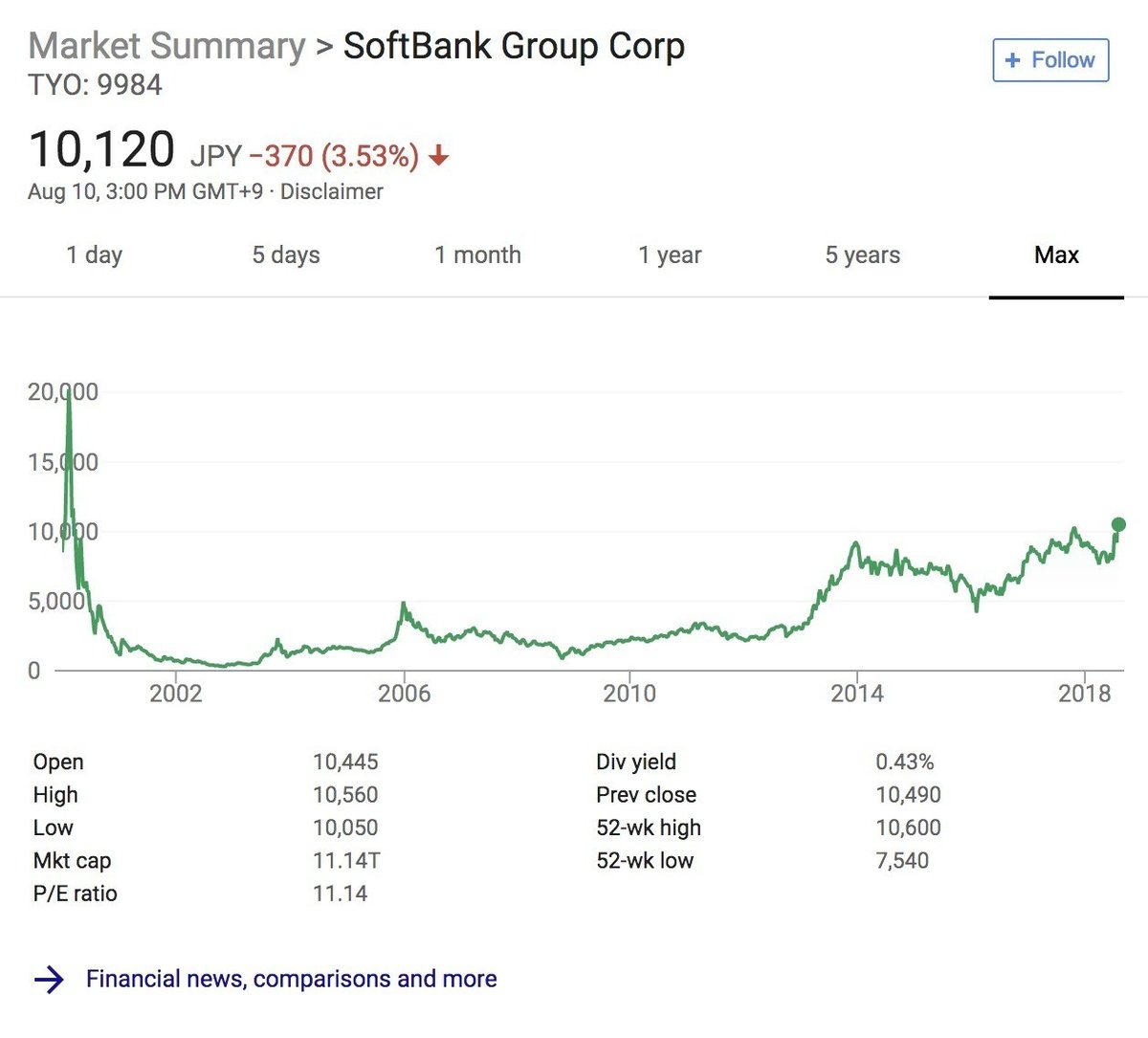

一方で時価総額を見てみると8月10日時点で約11兆円となっています。

年換算すると売上が約10兆円。 EBITDAは約3兆円ある会社の時価総額が11兆円ということです。この株価は割安なのでしょうか?割高なのでしょうか?

この原稿の執筆時点で株価は1万円を超えていますが、2018年6月19日の株主総会時点での株価は、8,070円でした。

ソフトバンクが株主総会の際に公表した資料を見てみると、その時点での株主価値は一株あたり約14,000円と想定しています。つまりソフトバンクとしては、14,000円の価値がある株式が8,070円で取引されていたということになります。

もしもこのスライドの通りに投資家が売買しているのであれば、株価は14,000円に向かっても良さそうなものですが、そこまで株価が上がってはいません。

またソフトバンクビジョンファンド(2016年にソフトバンクが発表した成長途中のIT企業に投資するファンド。2017年のファンド発足時にソフトバンクはUS$280億ドル=約2.8兆円を出資。各国からの投資資金は合計約10兆円集まった。)の投資先には急成長企業がたくさんあります。そういった成長余力まで考えると、個人的には現時点での株価は実態に対して割安であるように見えます。

楽天の業績と時価総額

次に楽天の2018年4月から6月期の決算も見てみましょう。

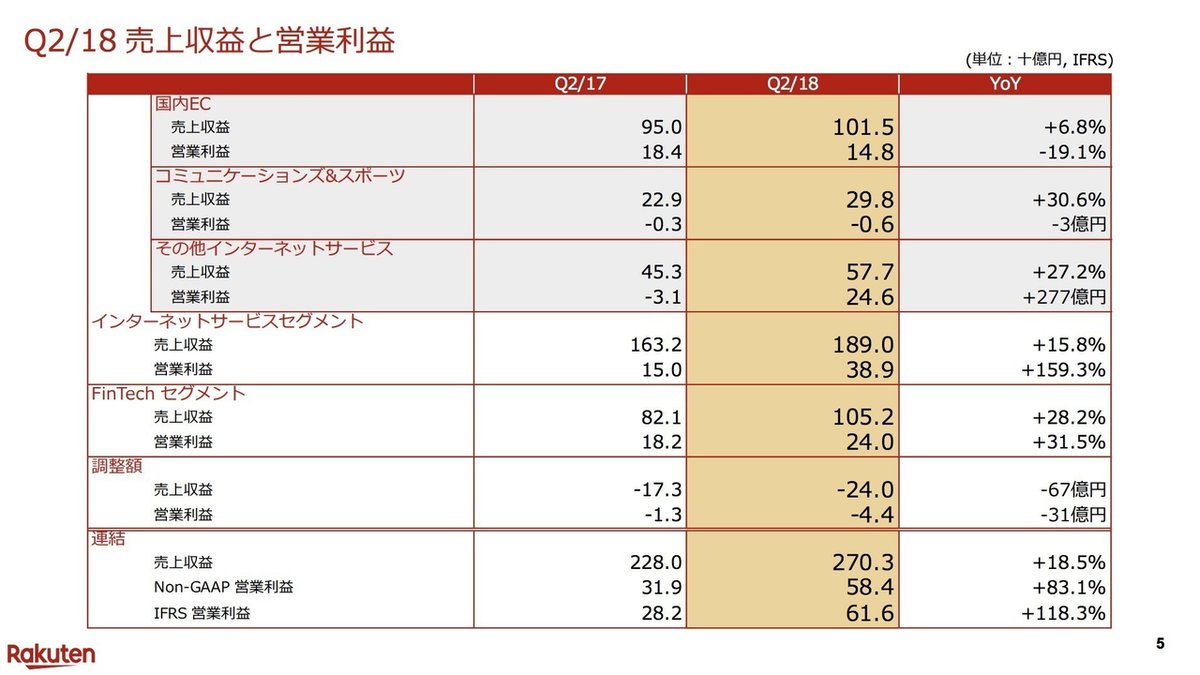

四半期当たりの売上は2,703億円、YoY+18.5%。Non-GAAP営業利益(為替変動や一時的なコスをを除いた利益)は584億円、YoY+83.1%の成長となっています。

営業利益に関しては306億円分の投資事業の損益が入っていますので、これを除くと278億円となります。

時価総額は若干停滞気味で、8月1日時点で1.14兆円となっています。

楽天に関しても逆の見方もありえるかもしれませんが、年換算の売上が1兆円を超えており、YoY+20%近く成長している会社が、売上マルチプル1倍程度の時価総額しかついていないので、割安だという見方もできるでしょう

なぜソフトバンクと楽天の株価は「割安」なのか(に見えるのか)

ではこれらの2社はなぜ株価が割安なのでしょうか(に見えるのでしょうか)?

一般的に言われるのは、「コングロマリットディスカウント」が作用しているという理由です。

コングロマリットディスカウントというのは、ソフトバンクや楽天のように複数の異なる事業を保有している会社の株価は、事業の実態に対して割安になりやすいという説です。

投資家の心理としては、「ソフトバンクや楽天のような複数事業を営む会社の株式を買うと、自分が投資したお金がどの事業に使われるのか分からない。」という不透明性を感じ、それを嫌う投資家も多いので、このようなディスカウントが起こるという説明がよくなされます。

例えば、ソフトバンクビジョンファンドの将来を強く信じている投資家がソフトバンクの株式を購入したとして、ソフトバンクはファンドの投資で得た収益を携帯電話事業に使うかもしれません。また、楽天モバイルの将来を強く信じている投資家が楽天の株式を購入したとしても、物流に大きな投資をしてしまうかもしれません。

こういった具合に、会社の資産がどの事業に投下されるのか見えにくい構造になっていると、投資家視点では投資を躊躇する気持ちが生まれ、コングロマリットディスカウントが作用してしまうという訳です。

当然ながらこの2社とも現状を十分理解しており、それぞれ異なる打ち手で株価対策をしているように見えます。

この後、この2社の株価がどのような点で割安となっているかの個別の分析と、それぞれどのような手を打ってきたのかを詳しく分析してみたいと思います。

この記事は、IR担当者、大企業の経営企画部の方、上場企業の経営者、これから上場しようと考えているスタートアップの経営者に役立つ内容になっています。

----------------------------

ここから先は、有料コンテンツになります。このノート単品を500円、あるいは、月額1000円のマガジンをご購入ください。有料マガジンは、1ヶ月あたり4本程度の有料ノートが追加される予定です。

マガジンは初月無料です。月末までに解約すれば費用はかかりません。購読開始した月以降の有料記事が読めるため、月末に購読開始しても不利にはなりません。

有料版をご購入いただくと、以下のコンテンツをご覧いただけます。

・ソフトバンクの株価が「割安」な理由

・ソフトバンクの「割安」株価への対策

・楽天の株価が「割安」な理由

・楽天の「割安」株価への対策

・まとめ

----------------------------

ここから先は

¥ 500