報酬を株式でもらったことありますか? シリコンバレーの上場企業は、なぜ株式で報酬を支払うのか?

前回の「Google・Facebookの経営陣になるといくら位の報酬がもらえるのか?」の続編です。

前回のまとめを再掲すると、

・経営陣への報酬は、1) 給与、2) ボーナス、3) 株式報酬、4) その他の4つに大分できる。

・1) 給与、2) ボーナスの合計は通常1億円程度で、それ以外は、3) 株式報酬。3) 株式報酬の割合が圧倒的に大きくなる。

ということでした。今回は、「シリコンバレーの上場企業は、なぜ株式で報酬を支払うのか?」という点を考えてみたいと思います。

株式報酬とは何か?

株式報酬とは、文字通り(生の)株式を報酬の一部として支給するものです。ただし、株式を一度に全部付与するのではなく、Vestingと呼ばれる形で、(通常)4年間に渡って、徐々に売却できる権利が付与されます。

例えば、2015年に400株が付与され、Vesting ScheduleがQuartlyで4年間に渡るとします。その場合、2016年3月末時点で25株が売却可能になり、2016年6月末時点で更に25株が売却可能になり...という具合に、徐々に(この場合は四半期ごとに)一定の割合で株式が売却可能になります。Vesting期間(この場合は4年)の途中で退職すると、退職以降の分の株式は会社に返却しなければなりません。例えば、2年後に退職すると、400株の半分は会社に返却しなければならなくなります。

このような制限が付くため、この株式を制限付き株式(Restricted Stock Unit, RSUと言います)と呼ぶこともあります。要は「株は今あげるけど、すぐに全部は売れないよ。途中で辞めたら、辞めた以降の期間分はナシね。」ということです。

Alphabet(Google)FORM 10-K/Aによると、Google CEOスンダー・ピチャイの場合、

In January 2015, the Leadership Development and Compensation Committee granted a $100.0 million equity award to Sundar in recognition of his performance and increased responsibilities as the leader of all Google’s technical product areas. In January 2016, following his promotion to Chief Executive Officer of Google, the Leadership Development and Compensation Committee granted a $209.0 million biennial equity award to Sundar, which vests over four years.

報酬委員会は、2015年1月に$100m(100億円)分の株式を付与。さらに、2016年1月には、2年毎に$209m(209億円)分の株式(Vestingは4年)を付与することを決定した。

とありますので、2015年に$100m(100億円)相当の株式を得ただけではなく、2016年からは2年毎に$209m(209億円)もの株式を付与し続ける、ということが明記されています。つまり、Google CEOは、就任一年目に$100m(100億円)を得ただけでなはく、それ以降も年換算で$100m(100億円)の株式報酬をもらい続ける、ということになります。

なぜ高額な報酬を「株式」という形で支払うのか?

では、一体、なぜこんなに高額の報酬を支払っているのでしょうか?

The Leadership Development and Compensation Committee views Sundar’s retention as critical to Google’s success, as demonstrated by his promotion to CEO in October 2015, and believes that this level of compensation is representative of his value and the opportunities available to him outside of Alphabet.

簡単に訳すと「スンダー・ピチャイがCEOで居続けることがGoogleの成功に不可欠であり、彼が競合他社など他で得られる機会コストを考えるとこのレベルの報酬は妥当であると報酬委員会は考える。」ということです。

Alphabetの時価総額は$500Bくらいです。毎年$100mの報酬をCEOに払うということは、毎年0.02%の株式を(CEOの報酬のために)希薄化していく、ということになります。他の株主から見ると、

このCEOのおかげで毎年0.02%ずつ株価が上がるか?

という点が重要になります。このCEOのおかげで、0.02%/年ずつ株価が上がると株主が納得できるなら、CEOに対して、毎年0.02%分の株式を与え続けることは、経済的には合理性があるということです。

なぜ、現金ではなく、株式で報酬を与えるのでしょうか?理由は2つ考えられます。

第一に、業績と株価向上へのインセンティブを強く与えるためです。経営陣が頑張って業績が上がり、株価があがり、付与された時点で1株$100だったものが、4年後に$200になれば、単純に報酬が2倍になったことになります。これは経営陣から見ると非常に大きなインセンティブになります。

第二に、株式報酬は、現金での支出を伴わないというのを大きいでしょう。$100m(100億円)分の株式報酬を付与しても、現金が100億円減るわけではありません。企業側から見ると、現金を減らさずに高額報酬を払える、という点は非常に大きなメリットとなるでしょう。

ただし、IFRSでは、株式報酬分は費用として計上する必要があります。詳しくは「ベンチャー経営者・M&A担当者が知っておくべき国際財務報告基準(IFRS)と日本会計基準の違い」をご覧ください。

日本との比較

株式報酬以外の報酬(給与+ボーナス)は、日本企業でも1億円を超える会社もそれなりにあり、Google・Facebookクラスの経営陣でも1億円レベルなので、そこまで大きな差が無いと思います。

他方、日本で「株式報酬」を取り入れている企業は非常に少ないと思います。つまり、「サラリーマン経営陣」になるなら、アメリカの上場企業の方が圧倒的に報酬額が高くなる、と言えます。(実際にGoogle・Facebookの経営陣がいくらの報酬をもらっているのかは「Google・Facebookの経営陣になるといくら位の報酬がもらえるのか?」をご覧ください。)

日本企業の場合、多くの上場企業が、利益から「配当」を出しています。他方、シリコンバレーのテック企業の場合、Googleレベルのサイズになっても配当は出していません。

「配当」額は(当たり前ですが)保有する株式数に比例しますので、創業者など多数の株式を保有する人を利します。つまり、日本の上場企業では「株をたくさん持つ創業者は配当で儲かるけど、(株式報酬がないため)サラリーマン経営陣は稼げない」仕組みになっていると言えるでしょう。

日本での数少ない株式報酬の事例: 楽天

日本で株式報酬を取り入れている会社はあまりないと思いますが、先進的に取り組んでいるのが楽天だと思います。

2015年Q4の決算資料からの抜粋ですが、2015年の1年間で61億円を株式報酬として計上しています。(ちなみに前年は23億円なので、2倍以上に増えています。)

楽天がどのようにして、「株式報酬」を実現しているのかを少し詳しく見てみたいと思います。このIRリリースに書いてあります。

(4) 新株予約権と引き換えに払い込む金銭

新株予約権と引き換えに金銭の払込みを要しないこととする。

(5) 新株予約権の行使に際して出資される財産の価額

新株予約権1個当たり1円とする。

楽天は、シリコンバレーの会社とは少し違って、(生の)株式を与えるのではなく、(行使価格がほぼゼロの)ストックオプションを従業員・取締役等に付与しています。しかも、行使価格がオプション1個(100株)につき1円と、ほぼタダです。このやり方は、シリコンバレーの会社に非常に近いと思います。

また、本新株予約権は、新株予約権発行の日から1年後の応当日以降に、付与された新株予約権の一部について行使可能となり、4年後の応当日の前日までの間行使可能となる割合が段階的に増加し、4年後の応当日以降は、その全てについて行使可能となります。かかる段階的に行使可能となるストックオプションは、株予約権発行の日から1年後の応当日から行使可能とすることで、新たに当社グループの一員となる人材にとって魅力ある報酬制度となり、特に人材獲得競争の激しい国・地域において、優秀な人材の獲得に資することとなります。また、その一方で、新株予約権発行の日から4年後の応当日まで行使できない部分を残すことで、長期的な当社グループの業績向上・株価上昇へのインセンティブ及び既存の優秀な人材のリテンションとして機能します。

ストックオプションの行使期間も、「付与時点から遠い将来」かつ「その時点で従業員である必要あり」という日本の一般的な形ではなく、シリコンバレー方式の「1年Cliff、4年Vesting」という形になっています。日本の企業でこの「シリコンバレー式」でストックオプションを付与している会社は見たことがありません。

ちなみに、「1年Cliff、4年Vesting」というのは、ストックオプション付与から1年以内に辞めたら全部取り上げるけど、1年以降は4年目まで一定割合がVestされ、Vestされた後であれば退職していようがいつでも行使できる、という日本の一般的な形に比べれば、従業員に相当優しい形です。

(2) 新株予約権の目的たる株式の種類及び数

新株予約権の目的たる株式は当社普通株式とし、15,500,000株を上限とする。

...(中略)...

当社グループは、原則として、職位や役割等が大きい者ほど、各グループ会社・事業又は部門・個人の業績等に連動する賞与等や、株価に連動するストックオプションの総報酬に占める割合が高くなるよう報酬制度を設計しておりますが、職位・役割等が比較的小さな、入社2年目以降等の従業員から取締役までの幅広い層に対して新株予約権を付与していることが特徴であります。これは、グループ役職員の大多数が潜在的株主になることで、企業価値及び株主価値の向上に対する役職員一人ひとりの当事者意識を更に強め、グループとしての一体感を高めることを目的としているためです。当社グループ役職員全体の一体感を向上することは、「楽天経済圏」を国内外で拡大・成長させるために不可欠な要素であると考えております。

最後に、この(ほぼ)無償ストックオプションの付与対象者が、経営陣だけでなく、従業員も含まれているのも、非常にシリコンバレーに近いと言えるでしょう。

おまけ: 社外取締役の報酬はいくら? 現金 or 株式?

最近、日本で増えてきている社外取締役ですが、GoogleやFacebookの場合はどのくらいの報酬が支払われているのでしょうか?

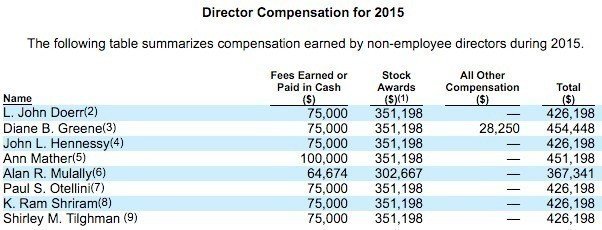

Googleの場合、↑の表を見る限り、大体$400k(4000万円)強程度です。

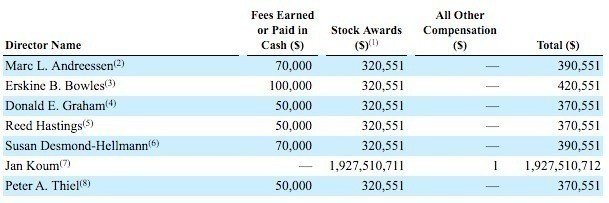

Facebookの場合も、一人を除いて$400k(4000万円)弱くらいの年俸です。Jan Koumというのは、Whatsappの創業者で、株式報酬だけが突出して高い($1.9b = 1900億円)ですが、これは約2兆円のWhatsapp買収時の契約に基づく報酬だと考えられます。

二社の例を見る限り、社外取締役の報酬は$400k(4000万円)/年で、うち$300k(3000万円)くらいが株式報酬である、とおぼえておけば良さそうです。

日本の感覚からすると、社外役員に4000万円を払う、というのは多すぎる印象かもしれませんが、経営陣が受け取っている報酬に比べると微々たるものですね。

まとめ

・株式報酬の利点1: 業績と株価向上へのインセンティブを強く与えること

・株式報酬の利点2: 現金支出を伴わないこと

・日本で株式報酬で報酬を支払っている例: 楽天(2015年は61億円の株式報酬費用を計上)

・社外取締役の報酬は4000万円/年で、うち3000万円くらいが株式報酬である

前編「Google・Facebookの経営陣になるといくら位の報酬がもらえるのか?」をまだ読んでない方は、是非ご覧ください。

----------------------------

最近、有料マガジンも始めました。有料マガジンは、1ヶ月あたり4〜8本の有料ノートが追加される予定です。

----------------------------

気に入ってくださった方は、↓から「スキ」「フォロー」してください!