Q. コロナ禍で苦戦中の国内ネット広告、増収企業に見られる3つの特徴とは?

新着記事をTwitterやLINEでお届けします。以下のURLからご登録ください。

Twitter: https://twitter.com/irnote

LINE: https://line.me/R/ti/p/%40pap3801g

----------------------------

ヒント: 業績が好調な企業に見られる特徴は以下の3つです。

・成長領域の広告需要取り込み(セプテーニ、バリューコマース、フリークアウト)

・広告以外の事業収益が貢献(GMOアドパートナーズ、他4社が該当)

・●●の成功(2社が該当)

この記事はゲストライターとの共同制作です。

今回は、国内のインターネット広告企業の決算を概観し、その傾向を探ります。

コロナ禍は、長らく広告業界に対して全体的にはマイナスの影響を与えてきており、このnoteでも度々取り扱ってきたテーマでもありますが、改めて、一体どの程度の影響があったのでしょうか?

「2020年日本の広告費」によると、日本の総広告費は以下のようになっています。

2019年 6兆9,381億円 YoY(前年比)+6.2%

2020年 6兆1,594億円 YoY-11.2%

2020年はコロナ禍の影響で、1割以上の総広告費減少となっています。

一方、広告費のうちインターネット広告は、

2019年 2兆1,048億円 YoY+19.7%

2020年 2兆2,290億円 YoY+5.9%

こちらも成長が鈍化しており、コロナ禍の影響を受けてはいますが、プラスの成長率は維持しました。

減少した総広告費の中でも、インターネット広告は影響が少なくプラスの成長率を維持できたのは、広告主の業種としてECが伸びていること、外出自粛による動画コンテンツ視聴時間の増加、5Gの普及や端末の高機能化などが、成長の背景にある考えられます。

とはいえ、インターネット広告業界全体としてはプラスであるものの、増収を継続する企業、ようやく回復する企業、回復していない企業など、浮き沈みはさまざまです。

今回の記事では、KPIデータベースの情報を元に、コロナ禍でも業績が好調だった国内広告企業をピックアップし、好調な要因とその共通点について分析していきます。

『KPIデータベース』は、日米のネット企業の業績・各種KPIをまとめて提供しているサービスです。法人向けのサービスとなりますが、興味のある方は、以下の記事をご覧ください。

国内広告企業の売上高成長率

まず、国内広告企業の全体を俯瞰してみましょう。

下図は、2019年1-3月期から2021年1-3月期までの四半期毎の「売上高前年同期比成長率(YoY)」を表しています。2021年1-3月のYoYの数値で降順に並べており、色が濃いほど成長率が高いということを表しています。

2020年10月-12月期は18社中10社がYoYプラス、2021年1月-3月期は17社中12社がYoYプラスとなっており、コロナ禍でも回復している企業が増えています。2021年1月-3月期では、博報堂DYとネットマーケティングが前四半期のYoYマイナスからプラスに転じました。

直近の2021年1月-3月期で注目すべき企業は、YoY+52.9%のデジタルホールディングスと、YoY+42.4%のデジタルガレージの2社で、いずれも爆発的に売上を伸ばしています。特にデジタルホールディングスは、直前四半期のマイナス成長から大幅に回復しています。

また、サイバーエージェントはYoY+26.6%、セプテーニはYoY+20.8%と、堅調な売上成長率をみせており、ともに業績予想を上方修正しています。

一方、ユナイテッドは(インベストメント事業の売上計上のタイミングに起因する部分もありますが)YoY-49.7%と3四半期連続マイナス成長を続けており、ログリーはYoY+2.4%でプラスの成長率にはなっているものの、前四半期と比較して大幅に成長率が減少しているなど、苦しんでいる企業もあります。

このように、会社ごとに売上成長率の傾向が異なっていますが、ここからは、直近の売上成長率が上位に位置する以下の10社の決算資料を見ていき、成長要因を探りながら特徴を掴んでいきます。

・デジタルホールディングス

・デジタルガレージ

・サイバーエージェント

・セプテーニ

・カヤック

・フリークアウト

・ジーニー

・GMOアドパートナーズ

・バリューコマース

・アイモバイル

コロナ禍という厳しい状況の中でも、なぜ成長を遂げることができたのか、成長要因を3つの特徴に分類しながら見てみましょう。(尚、アイモバイルは7月決算のため、直近のデータである2020年11月-2021年1月期を比較対象としています。)

まず、増収企業に見られる特徴の1つ目は、「成長領域の広告需要取り込み」で、セプテーニ、バリューコマース、フリークアウトに見られる共通点です。

順番に決算資料を見ていきましょう。

セプテーニが業績好調な理由

セプテーニは、デジタルマーケティング事業とメディアプラットフォーム事業の2つの事業をメインで行っており、デジタルマーケティング事業が全体の収益の90%を占めています。

その収益のほとんどを占めるデジタルマーケティング事業が好調で、四半期の収益が48.6億円、YoY+24.0%と、全体の成長に大きく貢献しています。

デジタルマーケティング事業が成長している1つの要因として考えられるのが、電通グループとの資本業務提携による協業をしているという点です。電通グループとの協業顧客数は66社で、前年同期比約1.9倍の31社増加しています。

両社の密な連携によって強みを補完し合うことで、マス広告とデジタル広告のデータ連携による新たなマーケティングニーズを捉えた営業活動、サービスが行えていると考えられます。

バリューコマースが業績好調な理由

次に、バリューコマースの決算を見ていきます。バリューコマースは、マーケティングソリューション(アフィリエイト)事業とECソリューションズ事業の2つがあり、明暗がくっきりと分かれています。

アフィリエイト事業は、コロナ禍で大打撃を受けている旅行分野などの案件が影響し、四半期売上39.5億円、YoY-13.8%となりましたが、ECソリューションズ事業は四半期売上35.8億円、YoY+47.3%とアフィリエイト事業の減収をカバーした形になりました。

ECソリューションズ事業は、Yahoo!ショッピングの出店店舗向けのクリック課金型広告サービスである「ストアマッチ」と、購買頻度や単価の高い顧客に対してピンポイントにクーポンを発行できるサービスの「STORE’s R∞」をメインにサービスが構成されています。

それぞれ前四半期と比較してみると、

■前Q(FY20Q4)

・ストアマッチ売上 23.4億円(YoY+45.3%)

・STORE`s R∞売上 12.2億円(YoY+4.9%)

■今Q(FY21Q1)

・ストアマッチ売上 23.6億円(YoY+50.3%)

・STORE`s R∞売上 12.2億円(YoY+41.9%)

このように順調に成長しています。堅調なEC需要の追い風に加え、ヤフーショッピングにおけるPayPay関連の大型キャンペーンへの対応も奏功した結果です。

フリークアウトが業績好調な理由

次に、フリークアウトの業績好調要因を見ていきます。

国内マーケティング四半期売上は32.2億円、YoY+9.8%となっています。

タクシーサイネージ広告等の事業は、四半期売上18.8億円のYoY+5.6%ですが、前々四半期比+108.9%と、コロナ禍から回復してきています。

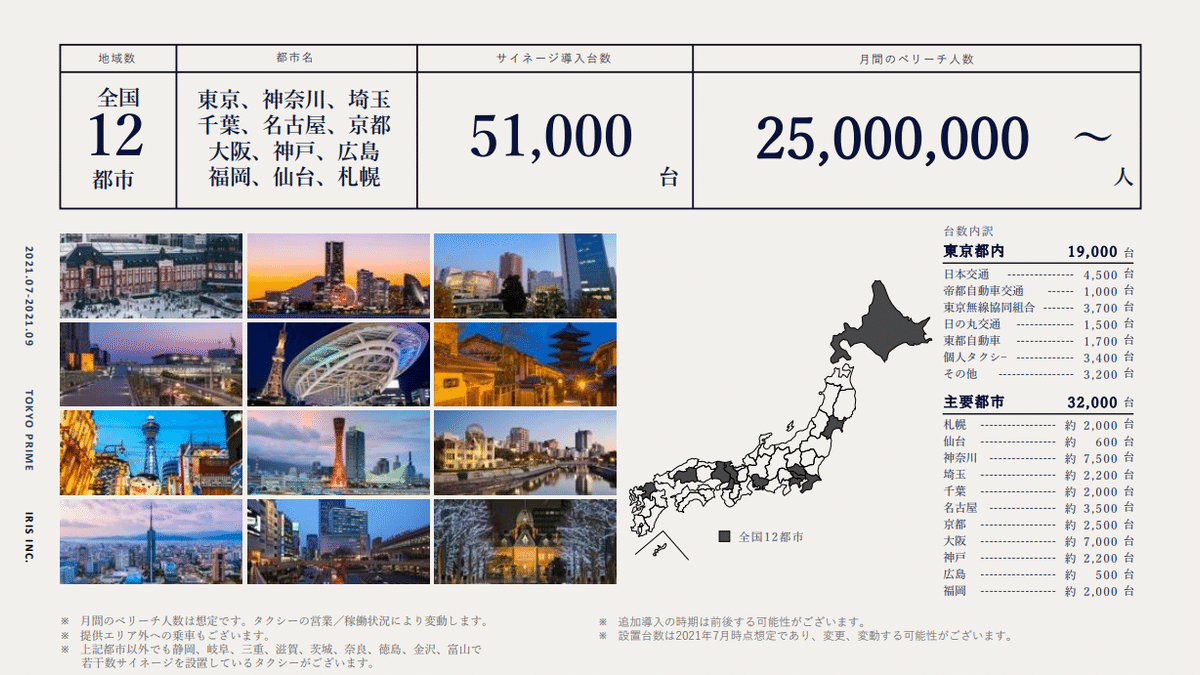

特に、タクシーサイネージ事業は2021年3月に過去最高の売上を記録しています。フリークアウトの子会社IRISは、タクシーサイネージ広告サービスである「TOKYO PRIME」を提供していますが、その広告募集要項を見てみると、2021年7月-9月の広告枠を募集する時点で、設置台数が5.1万台となっており、前年同期の3万台から1.7倍も増加しています。

一方、同資料のマクロミルが行ったタクシー利用者調査によると、コロナ禍以前並み、もしくはそれ以上の利用水準になった人の割合は57%となっています。

このことから、タクシー利用自体はまだコロナ禍前の水準に戻りきっていないと考えられますが、サイネージの設置台数を増やしたことで、タクシーサイネージ広告事業が回復していると考えれます。

海外マーケティングも好調で、四半期売上32.4億円、YoY+37.3%の成長となっています。

北米を中心に、エンターテイメントや教育領域の広告収益化のプラットフォームを提供しているPlaywireの業績が特に好調で、四半期売上23.2億円、YoY+96.6%と2倍近い成長をしてます。

Playwireは、動画広告に強みを持っており、動画広告が売上全体の40%のシェアを占めています。

アメリカのデジタル広告市場は、全広告媒体の6割のシェアを占め、今後さらにシェアを伸ばすと言われており、環境的に追い風の状況にあります。今後の成長にも注目したいところです。

次に、広告以外の事業成長が貢献して、業績が好調だった企業を見ていきます。

GMOアドパートナーズが業績好調な理由

まず、GMOアドパートナーズの決算です。四半期売上は96.9億円、YoY+6.0%となっており、前四半期がYoY+1.6%だったことを見ると徐々に回復していると考えられます。

エージェンシー事業では、広告販売だけでなくコンテンツの企画・開発も手掛けることで、大手顧客からの広告需要を取り込んでおり、YoY+12%の売上成長となりました。

また、メディア・アドテク事業では、YoY-2.7%と売上成長はマイナスでしたが、EC系の商材はコロナの追い風を受けて好調でした。自社商材比率も増加し、粗利益(売上総利益)はYoY+7.8%となっており、利益率が向上しています。

ここまでの前半で、コロナ禍でも成長した上位10社のうち、成長領域の広告需要を取り込み成長したセプテーニ、バリューコマース、フリークアウトと、広告以外の事業収益が成長に貢献したGMOアドパートナーズの個別の成長要因を見てきました。

記事の後半では、国内ネット広告の増収企業に見られる3つの特徴の答えと、残り6社の成長要因をそれぞれ深掘りしていきます。

この記事は、広告ビジネス、ネットビジネスに従事している方や興味がある方、コロナ禍でもビジネスを成長させるためのヒントや成功事例を知りたい方に最適な内容になっています。

----------------------------

ここから先は、有料コンテンツになります。このノート単品を500円、あるいは、月額1,000円のマガジンをご購入ください。有料マガジンは、1ヶ月あたり4〜8本程度の有料ノートが追加される予定です。

マガジンは初月無料です。月末までに解約すれば費用はかかりません。購読開始した月以降の有料記事が読めるため、月末に購読開始しても不利にはなりません。

有料版をご購入いただくと、以下のコンテンツをご覧いただけます。

・Q. コロナ禍で苦戦中の国内ネット広告、増収企業に見られる3つの特徴とは?の答え

・デジタルホールディングス、デジタルガレージ、サイバーエージェント、カヤック、ジーニー、アイモバイルの業績が好調な理由

・まとめ

ここから先は

¥ 500