SaaS特集3: Boxはなぜ大赤字でもIPOできたのか?

SaaS特集が思ったよりもずっと好評だったので、第三弾です。Facebookでアンケートを取ったところ、一番読者の方の関心が強かったのがBoxでしたので、Boxについて書きたいと思います。

SaaS特集1: Salesforce、SaaS特集2: Atlassianをまだご覧になっていない方は是非ご一読ください。

Boxとは

Boxは、B2B向けにクラウド上でのファイル共有のためのソフトウェアを提供しています。個人でDropboxをご利用の方も多いかもしれませんが、Dropboxの雄がB2Cなら、BoxはB2Bに強みがある会社です。

設立は2005年、CEOは非常に若く、IPO申請当時29歳です。IPO申請時の従業員は1131名です。

IPO申請時の売上は、FY2014通年で$124m(約136億円)、営業損失が$169m(約186億円)と、売上よりも営業損失の方が大きいというとんでもない大赤字会社の状態でIPOしました。

日本ではクラウドワークスの赤字上場が話題になっていましたが、アメリカ(Nasdaq)では赤字上場自体はさほど珍しいことではありません。他方、「売上以上の営業損失」というのは、非常に珍しいので、なぜこのようなことが可能だったのか、を少し掘り下げてみたいと思います。

アグレッシブな資金調達(とその結果としての希薄化)

Crunchbaseを見ると、IPOまでにシリーズGまでの累計で$559m(約610億円)も調達しています。

内訳は↑のような具合です。

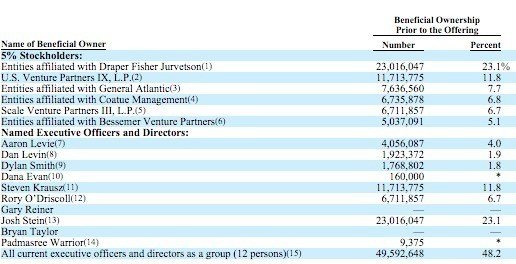

調達額もペースも非常にアグレッシブだったため、VCの持分比率が非常に高くなっています。

シリコンバレーのスタートアップでは、創業者の持ち分がIPO時に(合計で)10-20%になるというのは珍しいことではありませんが、Boxの場合、創業者・CEOのAaronの持ち分がIPO時にたった4%しかありませんでした。

繰り返しになりますが、創業者の持ち分がここまで低いというのは、シリコンバレーでも非常に稀です。創業者は通常、持ち分の希薄化を嫌がりますので、Boxの場合、持ち分を下げてでも、資金調達をしてスピードを上げたかった、ということになります。

SaaS史上、最速レベルでの急成長

今回もTomazさんのブログを参考にしながら、進めます。

Boxの売上(青線)は、上場しているSaaS企業の中間値(黒線)よりも早いペースで右肩上がりで成長しています。

成長率で見ると、更に顕著で、通常成長率が落ちてくるフェーズで、Boxは逆に成長率が上がっています。創業8年目でYoY +100%の成長というのはさすがに凄いの一言です。

その結果として、冒頭で書いた通り、売上以上の損失を出し続けています。

----------------------------

ここから先は、有料コンテンツになります。このノート単品を500円、あるいは、月額1000円のマガジンをご購入ください。有料マガジンは、1ヶ月あたり4〜8本の有料ノートが追加される予定です。

マガジンは初月(=今月末まで)無料です。今月末までに解約すれば費用はかかりません。

有料版をご購入いただくと、以下のコンテンツをご覧いただけます。有料マガジン、あるいは有料版をご購入いただくと「xxx」の部分がご覧いただけます。

・大赤字の原因 = xxx

・なぜBoxは急いで急拡大を狙うのか?

・大赤字でもIPOできた理由: xxx

・それでも一度はIPOが棄却された...

・まとめ

----------------------------

ここから先は

¥ 500