ライブ配信アプリはこんなに伸びている!「17 Live」に見るライブ配信市場のトレンドと急成長の背景

新着記事を(無料で)LINEへお届けします。以下のリンクからLINEで友達登録してください。

https://line.me/R/ti/p/%40pap3801g

----------------------------

今日は、日本で17 Liveとして知られる、M17 Entertainmentという台湾の会社について書いてみたいと思います。

この会社は先日、NASDAQへの上場が承認されましたが、上場の鐘を鳴らした当日に予定していた株式の売出しが未達に終わり、上場を延期するという事態になっています。

今回この会社を取り上げる理由は二つあります。

一つ目は、台湾を中心にアジアで活躍するネット企業がNASDAQに上場する例というのは、中国企業を除いて非常に珍しいという点です。

二つ目は、日本の老舗のベンチャーキャピタルであるInfinity Venture Partners(インフィニティベンチャー パートナーズ)が主要株主となっており、日本のVCがこれだけ大きなシェアを持った会社がNASDAQに上場する、というのも非常に珍しいと思ったからです (IVPの皆様おめでとうございます、と言いたいところですが、上場延期になってしまったのでまだしばらく大変そうですね)。

では、株式上場の目論見書に相当するフォーム F 1を、詳しく見ていきたいと思います。

M17 Entertainment Limited FORM F-1

売上・利益: 売上は1年で11倍

はじめに書いておくと、この会社はとてつもないスピードで成長していますが、その代わり色々未整備な部分も多くなっています。

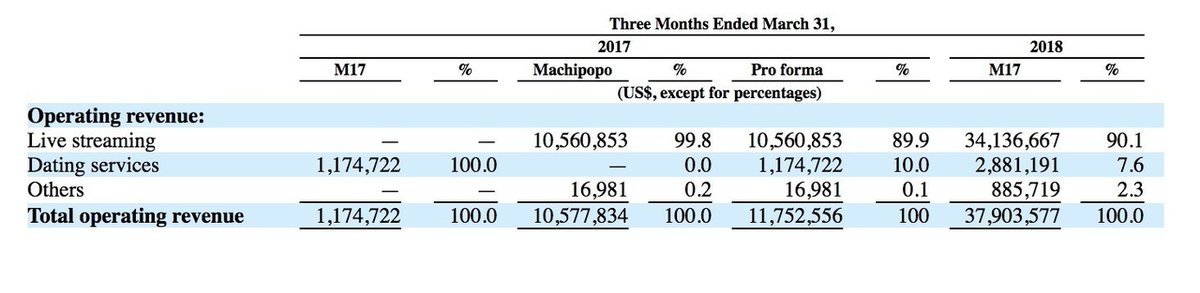

もともとM17という会社は、出会い系のアプリを提供する会社として始まり、途中でMachipopoと呼ばれる会社の株式を徐々に買い増していき、最終的に連結子会社にしています。従って、連結する前と後で大きく決算が変わっているので、目論見書においては、M17単体の決算、Machipopo単体の決算と、一年を通して連結した場合の大まかな決算(表のPro Forma)がそれぞれ別々に記載されています。

2016年においては、仮に単純にこの2社の決算を足し合わせると、売上が約$7.7M(約7.7億円)、営業利益は△$15.1M(約△15.1億円)でした。

一方で2017年になると、売上が$90.1M(約90.1億円)、営業利益が△$43.8M(約43.8億円)となっています。

つまり、1年間で売上が11倍程度増えたことになります。売上の約半分に相当する金額の赤字を出しているのも凄いわけですが、それ以上に、これだけ速いスピードで成長できる企業というのはなかなか存在しないのではないかと思います。

ビジネスモデルとオペレーション

簡単にビジネスモデルとオペレーションを見ておきましょう。

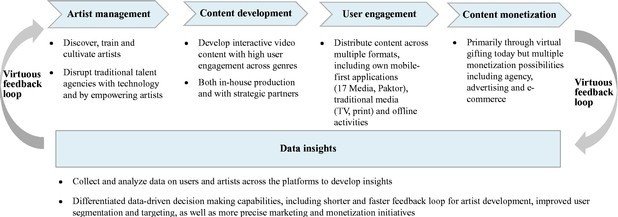

オペレーションとしては、まずはライブ配信をしてくれるアーティストを探して、マネジメントするプロセスがあります。次に、そのアーティストと一緒にコンテンツを作ります。さらに視聴者であるユーザーを獲得し、課金を促す、というのが全体のフローになっています。

アプリの機能としては、配信者とチャットができたり、配信者にギフトを送ることができたりと言ったように、日本でもおなじみのライブ配信アプリと同様の機能を持っている先駆者であると言えるでしょう。

ユーザー数、ARPU

ユーザー数や1ユーザーあたりの売上などのKPIを見てみましょう。

・登録ユーザー数

ライブ配信アプリ: 3,330万人

出会い系アプリ: 1,460万人

・月間アクティブユーザー

ライブ配信アプリ: 100万人

出会い系アプリ: 70万人

・ライブ配信者にギフトを贈るなど課金しているユーザー: 約32,000人/月

・1課金ユーザーあたりからの売上: $355/四半期

・課金ユーザーの割合: 全ユーザー3.1%

・契約しているライブ配信者数: 7,719人

一言で言うと、毎月32,000人の課金ユーザーが、1ヶ月あたり約$120(約12,000円)ずつ課金をしているというビジネスです。

セグメント別の売上

セグメント別の売上も見ておきましょう。

ご覧いただければ分かる通りですが、2017年の1月から3月では、推測連結ベースで約10%は出会い系サービスからの売上でしたが、2018年の1月から3月においてはその割合が7.6%に減っています。

つまり、ライブ配信ビジネスからの売上のシェアがどんどん増えていってると考えていいでしょう。

会社のストラクチャー

冒頭で、この会社は台湾の会社だということを書きましたが、実際に登記上のストラクチャーはこのようになっています。

上場する親会社はケイマン諸島にあり、その下に元々出会い系サービスを運営していたシンガポール法人が左側に記載されています。右側のライブ配信ビジネスを運営していると思われる会社はまた別途存在します。

実際のオペレーションは台湾が中心になっていると考えられますが、17 Liveを運営する日本法人は右側のセグメントに属していることがご覧いただけると思います。

このように左と右で分かれているのは、Machipopoの株式を買増して、徐々に連結して今ったためだと考えられます。もしかすると今後、国ごとに法人をマージしていくようなことが起こるかもしれません。

地域別売上

地域別の売上も見てみましょう。日本は一体全体のどの程度を占めているのでしょうか。

一番大きいビジネスは台湾のビジネスで、四半期当たりの売上が約$25M(約25億円)になります。次に大きいのが日本で、四半期当たり売上が$7.3M(約7.3億円)もあります。

1年前は売上がほぼなかった日本ですが、この1年間で急成長していることがこの表だけからでもよく読み取れます。

一方で一番赤字が大きいのも日本で、$7.3M(約7.3億円)の売上に対し、$9.8M(約9.8億円)もの損失が計上されています。この売上の急拡大のペースを見る限り、かなり大きなマーケティング費用を投じて、市場を取りに行っているのではないかと、簡単に推測できるでしょう。

さてここからは、ライブ配信ビジネスのトレンドと市場環境を詳しく見ていき、さらにライブ配信ビジネスのテイクレートやマーケティング費用などの費用構成の内訳も見ていきたいと思います。

この記事は、ライブ配信ビジネスに関心がある方、クリエイターを支援するようなコンテンツビジネス出版ビジネスに携わっている方、メディアを運営されている方に役立つ内容になっています。

----------------------------

ここから先は、有料コンテンツになります。このノート単品を500円、あるいは、月額1,000円のマガジンをご購入ください。有料マガジンは、1ヶ月あたり4本程度の有料ノートが追加される予定です。

マガジンは初月無料です。月末までに解約すれば費用はかかりません。購読開始した月以降の有料記事が読めるため、月末に購読開始しても不利にはなりません。

有料版をご購入いただくと、以下のコンテンツをご覧いただけます。

・トレンドと市場環境

・テイクレート・費用の内訳

・バランスシート

----------------------------

ここから先は

¥ 500