【2年越しで遂に上場WeWork】時価総額が5分の1以下になるのにSPACを選んだ理由とは?

新着記事をTwitterやLINEでお届けします。以下のURLからご登録ください。

Twitter: https://twitter.com/irnote

LINE: https://line.me/R/ti/p/%40pap3801g

----------------------------

私のYouTubeチャンネルでは、決算読み解き実況中継をしています。おかげさまでYouTubeの方も多くの方にご覧いただいているのですが、特に忙しいビジネスパーソンの方たちから「YouTube動画の内容を知りたいが、動画を見る時間が無い」というお声を多数いただいています。

この記事では、上の動画の内容をスクリーンショット付きで文字起こししてあります。動画を見る時間はないけれど、内容を短時間でおさらいしたいという方に最適です。

2019年に予定していたIPOを中止した経緯とは?

ーー(Asako)皆さん、こんにちは。今回は3月26日に発表されたWeWorkのSPAC上場についてシバタさんに解説していただきたいと思います。シバタさん、よろしくお願いします。

(シバタナオキ)渋い話題を選びましたね!WeWorkは過去に色々ありましたが、遂に上場ということで見ていきましょう!

ーーWeWorkについてご存じの方も多いと思いますが、ニューヨークに本社があるシェアオフィス、コワーキングスペースを提供する会社です。ソフトバンクビジョンファンドが出資している会社の1つとしても有名です。そもそも2019年にIPO予定でしたが取りやめたという経緯がありました。こちらについて解説お願いします。

2019年に一旦S-1を出すところまで行きましたが、当時はすごいペースで成長しており、特にソフトバンクビジョンファンドが非常に評価しており、最後の数回のラウンドを彼がリードするかたちで資金提供していましたが、悪い言い方をするとどんどん評価額をつり上げてしまった。

実際に上場しようとS-1をファイルしてみて機関投資家を回ってみると、ソフトバンクがつけていた値段では合わないとなったのでしょう。それまで無理な投資をしてアグレッシブにやっていましたが、一旦ブレーキをかけなくてはならなくなり、上場も取りやめになりました。

また、経営陣も交代し、ソフトバンクビジョンファンドを運営していたソフトバンクグループが、言い方は悪いのですが、責任を取るかたちで敗戦処理をしてきたという感じです。

当時は$47B(約4.7兆円)というバリュエーションで上場しようとしていましたが、今回のSPAC上場では$9B(約9,000億円)と実際には1/5以下に値段が落ちています。それぐらい割と値段をつり上げてしまいました。

この2年ぐらいソフトバンクグループのCOOであるマルセロ氏がWeWorkの会長を兼任するかたちで乗り込んでいき、それまでの無茶な投資を一旦きれいにしてビジネスとしてきちんと成り立つところまで持ってきて今回のSPACに至ったのだと思います。

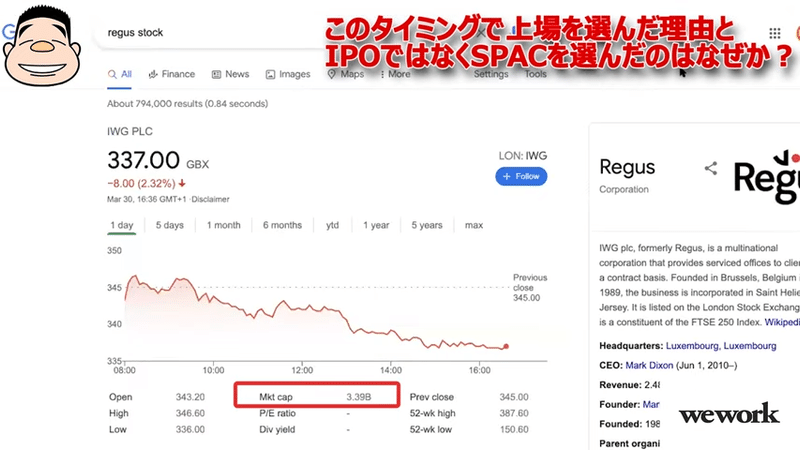

このタイミングで上場を選んだ理由とIPOではなくSPACを選んだのはなぜか?

ーー今のコロナ禍で上場するよりも、一旦コロナが落ち着いてからのほうが高い値段で売ることができたのではないかと思ってしまいましたが、このタイミングでの上場を選んだ理由と、今回再度IPOし直すのではなく、SPAC上場を選んだ理由についてはどのように思いますか。

中身の数字がまだ出てきていないため推測になりますが、2019年当時上場しようとしていたときは相当無理していたためそれでは駄目だということになり、その後、筋肉質な会社に変える取り組みをずっと行ってきたと思います。

一方、元から投資していた人たちもたくさんいます。当然、その人たちの中には早くリクイデーション(現金化)したい、株を売りたいという人もたくさんいたはずです。

そこそこリーズナブルな値段で売れるのであれば、直接上場か、SPACか、もう一度IPOか、色々なパターンがあると思います。色々なオプションを検討した上で、一番リーズナブルな値段で早く売れるのがSPACだったと推察します。

上図にあるように今回$9B(約9,000億円)というバリュエーションでSPACで買収されます。アメリカのシェアオフィスは老舗のリージャスは、下図にあるようにマーケットキャップが$3.39B(約3,390億円)です。ビジネス規模はリージャスのほうがだいぶ大きいので、この$9B(約9,000億円)でも十分高いと思う人もいるでしょう。

ーー早く売りたかった人も結構いたはずで、これぐらいの値段であれば売ってもいいんじゃないかという人が多かった感じですか。

そうですね。ソフトバンクなどのビジョンファンドから見ると、$9B(約9,000億円)だとあまりいいレベルではないと思いますが、ほかの投資家のことも考えるとこのぐらいが手の打ちどころと判断したと推測します。数字が出ていませんのであくまで推測ですが、私はこのように見ています。

ーーちなみに、数字が出てくるタイミングはいつ頃でしょうか。

SPACが実際に行われるときに出てくるかもしれませんし、あるいは上場した後の四半期の決算まで出てこないかもしれません。それはケースバイケースです。

----------------------------

ここから先は、有料コンテンツになります。このノート単品を500円、あるいは、月額1,000円のマガジンをご購入ください。有料マガジンは、1ヶ月あたり4〜8本程度の有料ノートが追加される予定です。

マガジンは初月無料です。月末までに解約すれば費用はかかりません。購読開始した月以降の有料記事が読めるため、月末に購読開始しても不利にはなりません。

有料版をご購入いただくと、以下のコンテンツをご覧いただけます。

・コロナの中でWeWorkのビジネスモデルは持続できるのか?

・今後のソフトバンクビジョンファンドとWeWorkとの関係は?

・アドバイザーは一体何をする人たち?

・BowX Acquisitionの株がそのままWeWork株になるのか?

・今回のSPAC上場について注目すべき点

・まとめ

ここから先は

¥ 500