Q.急成長中のクラウド特化型SIerの売上を支える意外な主力事業とは?

新着記事をTwitterでお届けします。下記URLからご登録ください。

Twitter: https://twitter.com/irnote

ヒント:●●事業

クラウドサービスを●●で仕入れ、既存のサービスに●●することで売上を上げている

この記事は沼幹太さんとの共同制作です。

IT業界で最も成長している市場の1つがクラウド市場です。

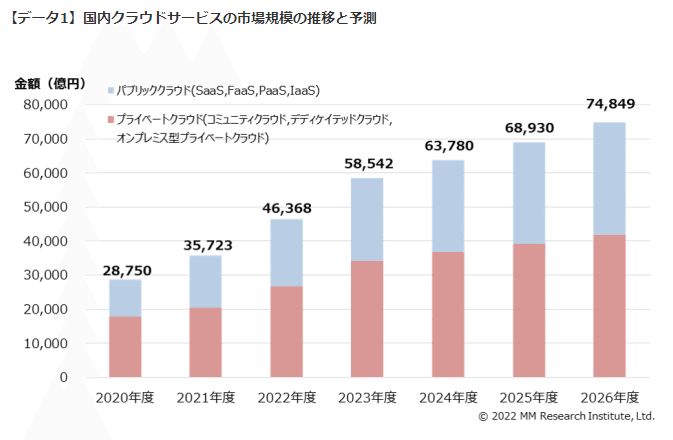

上のグラフは、国内クラウドサービスの市場規模の推移です(MM総研調べ)。

こちらのデータによると、国内クラウドサービスの2021年度の市場規模は約3.6兆円で、2026年度には約7.5兆円規模に増加すると予測されています。2021年度~2026年度のCAGR(年平均成長率)は+16%になる計算です。

国内クラウドサービスの市場規模は3.5兆円に拡大「国内クラウドサービス需要動向調査」(株式会社MM総研)

このクラウド市場の成長の一翼を担っているのが、AmazonのAWS、MicrosoftのAzure、GoogleのGoogle Cloudを代表とするクラウドベンダーですが、その裏で市場成長を支え、共に急成長しているのがクラウド特化のSIerです。

今回は、クラウド特化型のSIerに着目しビジネスモデルを読み解いていきます。

この記事では、1ドル=100円($1 = 100円)として、日本円も併せて記載しています。

「クラウド特化型SIer」という言葉は一般的にはあまり使われてはいませんが、クラウド案件に注力しているベンダーを便宜上、本記事ではそのように総称しています。

急成長するクラウド市場と各クラウドベンダーの市場シェア率

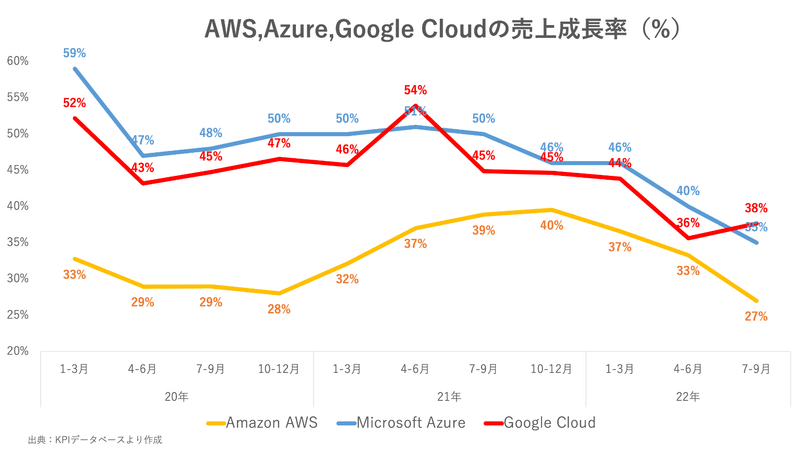

まず、クラウドベンダーの代表格であるAmazonのAWS、MicrosoftのAzure、GoogleのGoogle Cloud、3つのサービスの成長率を比較していきます。

直近の2022年7-9月期の売上成長率は、Google CloudがYoY+38%、Microsoft AzureがYoY+35%、AWSがYoY+27%となっています。

いずれも20年1-3月期以降YoY+25%を割ることなく、長期間高い成長率を維持しており、市場からの需要の高さが伺えます。

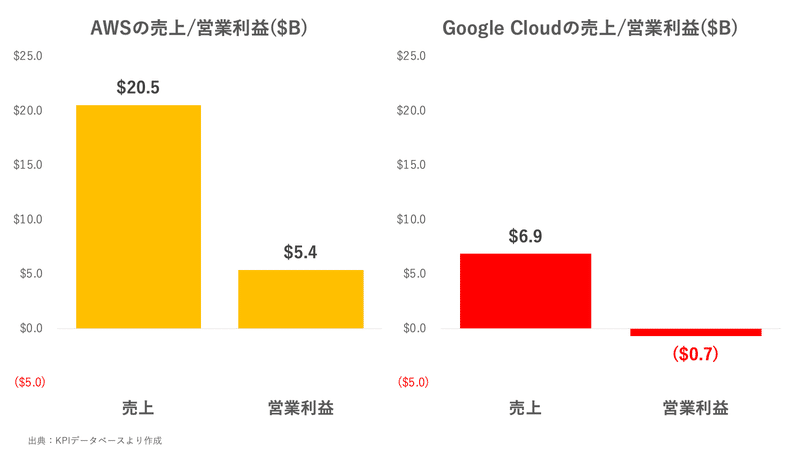

2022年7-9月の売上、営業利益も見ていきましょう。

AWSは売上$20.5B(約2.05兆円)、営業利益$5.4B(約5,400億円)で、営業利益率は26.3%と非常に高い水準となっています。

一方、AmazonのECプラットフォーム事業は売上$106.6B(約10.66兆円)、営業損失$2.9B(約2,900億円)です。AWSの売上はECプラットフォーム事業の20%に満たない規模ですが、営業利益はECプラットフォーム事業の$2.9B(約2,900億円)の赤字を補填し、Amazon全体で$2.5B(約2,500億円)の黒字化をさせる程の利益を出しており、AWSは正に稼ぎ頭の事業であると言えます。

Google Cloudは$6.9B(約6,900億円)、営業利益は$-0.7B(約-700億円)となっています。

赤字ではありますが、年々営業利益率が改善されており、近いうちに黒字化すると思われます。

※Microsoft Azureは成長率以外公開なし

これらのクラウドサービスは、AWSが2006年、Microsoft Azureが2010年、Google Cloudが2011年に誕生しており、わずか10~15年程度でここまでの規模に成長していることは驚異的です。

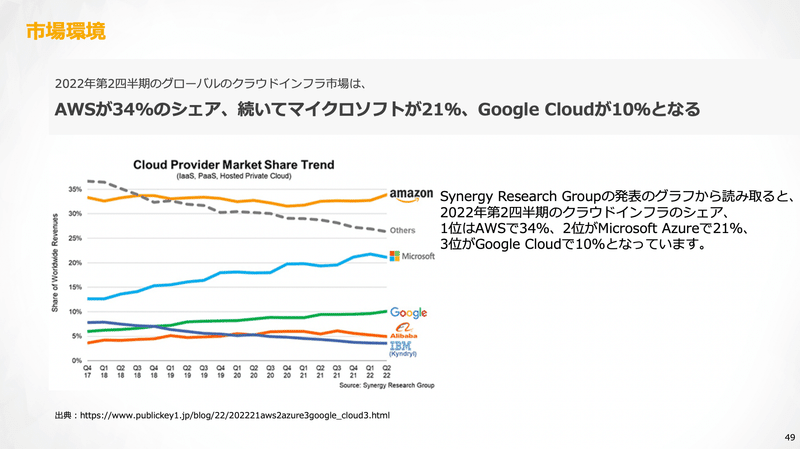

2022年4-6月時点のグローバルでのシェアはAWSが34%、Microsoft Azureが21%、Google Cloudが10%となっています。

グラフを見るとAWSが常時30~35%を保持しているものの、Microsoft Azure、Google Cloudが急激にシェアを伸ばしていることがわかります。

その後にAlibaba CloudやKyndrylを含むIBMが続いています。

クラウド特化型SIerとは?

続いて、クラウドベンダーと共に急成長しているクラウド特化型SIerについて解説していきます。

SIerとは、企業に対してSI(システムインテグレーション)サービスを行う企業で、システムインテグレーションとは、システムの要件定義・設計・開発・運用を行うことです。

従来、システムを構築・運用する際には、サーバーやデータベースなどをオンプレミス(自社保有のサーバー等)で管理する企業が多かったのですが、近年ではAWSのようなクラウドベンダーが保有するサーバーからインターネット経由でリソースを調達するクラウドが主流になっています。

新たなシステムをクラウドで開発する企業もあれば、従来オンプレミスで管理していたものをクラウドへ移行する企業も多く、クラウド特化型SIerはこの時流に乗って成長しています。

代表的な国内クラウド特化型SIer

国内の代表的なクラウド特化型SIerは以下の4社です。

・クラスメソッド(AWS特化)

・サーバーワークス(AWS特化)

・FIXER(Azure特化)

・日本ビジネスシステムズ(Azure特化)

1社ずつ特徴を見ていきましょう。

・クラスメソッド(AWS特化)

クラスメソッドは2004年に創業した企業で、AWSをはじめとしたデータ分析、モバイル、IoT、AI/機械学習等の分野に主軸を置いています。

未上場ではありますが、AWSのSI事業開始以来急成長し国内を代表するAWSパートナーとなり、直近2022年AWSよりグローバル最優秀SIパートナーを受賞しています。

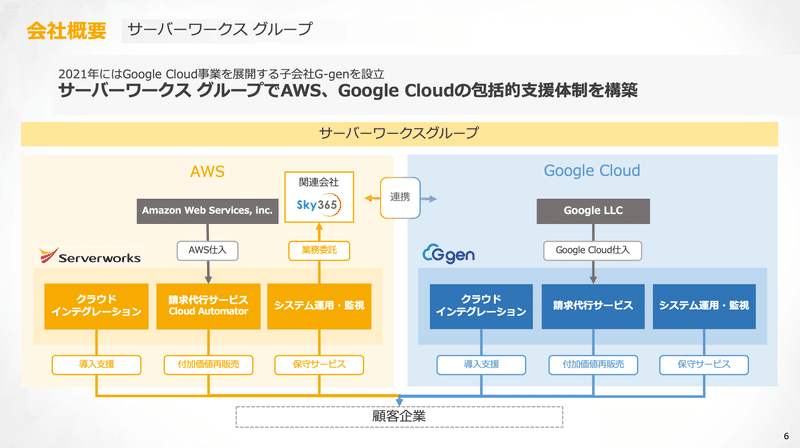

・サーバーワークス(AWS特化)

サーバーワークスは2000年に創業し、AWS専業SIerとして13年間事業を行っていましたが、近年はGoogle Cloudを用いた事業も強化しており、Google Cloud専業の子会社を設立しています。

・FIXER(Microsoft Azure)

FIXERは2009年に設立され、2022年10月6日に東証グロース市場に上場しています。取り上げた4社の中では最も業歴の浅い会社で、Microsoft Azureに特化したSIerです。

全世界のMicrosoft Partnerの中で最もクラウドを活用しているパートナーに送られる「2021 Microsoft Partner of the Year Award」を「Cloud Native App Development」カテゴリーで受賞しています。

・日本ビジネスシステムズ(Microsoft Azure特化)

日本ビジネスシステムズは1990年創業し、1995年時点からMicrosoftのパートナー認定を取得している企業で、4社の中では最も歴史がある企業です。

近年急速に規模を拡大しており、2022年8月2日に東京証券取引所スタンダード市場に上場しています。

クラウド特化型SIer4社の業績比較

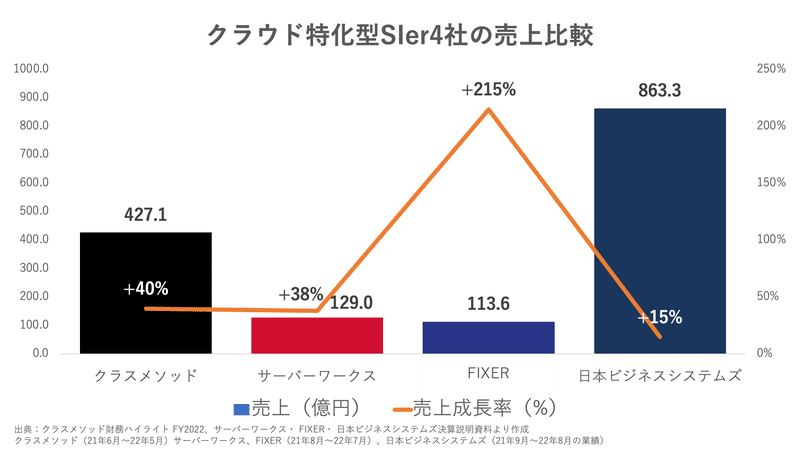

紹介したクラウド特化型SIer4社の直近事業年度の売上を比較してみましょう。

売上成長率が最も高いのはFIXERのYoY+215%で、クラスメソッドがYoY+40%、サーバーワークスがYoY+38%と続いており、いずれも高い成長率です。日本ビジネスシステムズはYoY+15%と成長率は最も低いですが、売上は4社の中で最も大きい863億円で、2番目に高いクラスメソッドの2倍の規模となっています。

クラウド特化型SIerがいずれも高成長している理由は、もちろんクラウドSI市場自体の成長もありますが、ビジネスモデルにも要因があると考えられます。

その高成長を支えるビジネスモデルについては、記事の後半で解説していきます。

この記事は、クラウド関連事業に携わっている方や興味がある方、SIer事業に関心がある方、な方、ビジネスモデルの分析方法について知りたい方に最適な内容になっています。

ここから先は、有料コンテンツになります。このノート単品を500円、あるいは、初月無料の有料マガジンをご購入ください。

有料マガジンは、無料期間終了後、月額1,000円となりますが、1ヶ月あたり4〜8本程度の有料ノートが追加されるため、月に2本以上の記事を読む場合には、マガジン購読がお得です。

月末までに解約すれば費用はかかりませんので、お気軽に試してみてください。

有料版をご購入いただくと、以下のコンテンツをご覧いただけます。

・Q.急成長中のクラウド特化型SIerの売上を支える意外な主力事業とは?の答え

・クラウド特化型SIerのビジネスモデル

・事業別で最も売上が大きいのは●●事業

・売上の多くを占める●●事業とはどんな事業か?

・AWSやMicrosoft Azureを●●で提供?●●事業はなぜ実現できるのか

・まとめ

ここから先は

¥ 500