新規上場ロボアドバイザーのウェルスナビ、運用者数の獲得コストはいくら?

新着記事をTwitterやLINEでお届けします。以下のURLからご登録ください。

Twitter: https://twitter.com/irnote

LINE: https://line.me/R/ti/p/%40pap3801g

----------------------------

私のYouTubeチャンネルでは、決算読み解き実況中継をしています。おかげさまでYouTubeの方も多くの方にご覧いただいているのですが、特に忙しいビジネスパーソンの方たちから「YouTube動画の内容を知りたいが、動画を見る時間が無い」というお声を多数いただいています。

この記事では、上の動画の内容をスクリーンショット付きで文字起こししてあります。動画を見る時間はないけれど、内容を短時間でおさらいしたいという方に最適です。

今回の決算の印象は?

ーー(Asako)皆さんこんにちは。今回は、ウェルスナビの2021年第1四半期の決算をシバタさんに解説して頂きます。

ーーまず、ウェルスナビは「働く世代の豊かな老後のために、最先端のテクノロジーを活用し、世界水準の個人金融資産プラットフォームを築く」というミッションの元、ロボアドバイザーのサービスを提供している会社です。

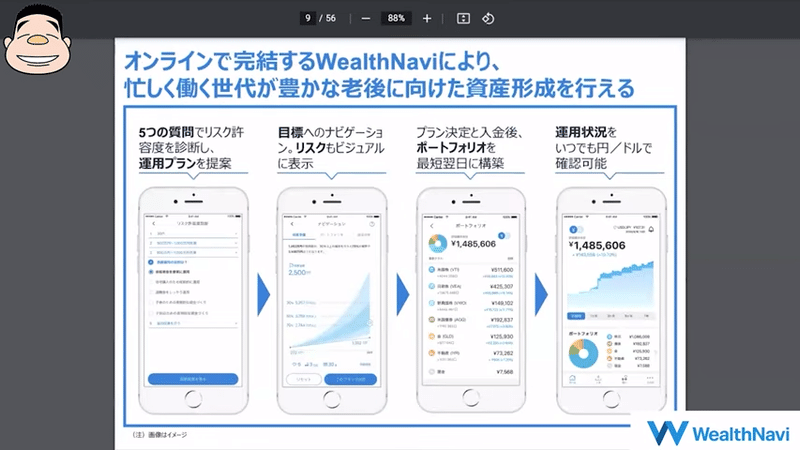

ーー特徴としては、簡単な質問に答えるだけで、自動で最適なポートフォリオを組んでくれて、簡単に投資を始めることが出来るようになっています。

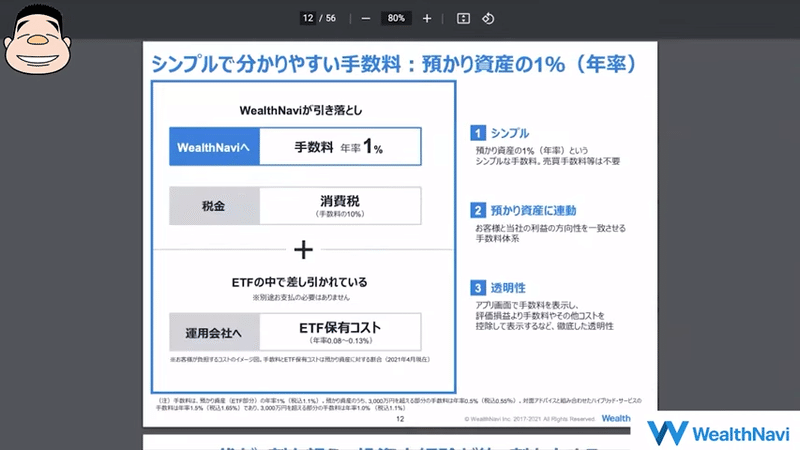

ーービジネスモデルはいたってシンプルで、年率預かり資産の1%を手数料として徴収する、というものです。

ーーそれでは早速、業績面を見ていきましょう。

ーー2021年度1Qの売上が8億9,700万円と前年同期比+78.0%で、営業利益が-1億2,300万円となっています。

ーー営業利益が赤字になっているものの、広告宣伝費を除いた営業利益が約2億円と、黒字にしようと思えば出来る数字です。

ーー結構SaaSに近いモデルかなと思いました。売上成長率+78.0%から、営業損益の13.7%を引いて64.3%と、40%ルールも満たしている状態でした。

ーー今回の決算の印象はいかがでしたか。

まず営業収益が+78.0%という部分が素晴らしいです。マザーズに上場している企業でこれだけ早く伸びているところはほぼありません。

レベニューシェアも増えてはいますが、トップラインよりも遅く増えています。つまり、だんだんレベニューシェアに払わなければいけない金額が相対的に減っているということなので、これもプラスです。

PL上では、営業損益が1.2億円赤字となっています。しかし、お客さんを獲得するのにマーケティング費用がかかり、その後中長期に渡って少しずつ回収していくモデルなので、最初に赤字が大きく発生するのは当然です。

そういう意味では、あまり心配しなくて良いのではないでしょうか。

主要KPIで注目すべきポイントは?

ーー続いて、主要KPIの部分を見ていきましょう。

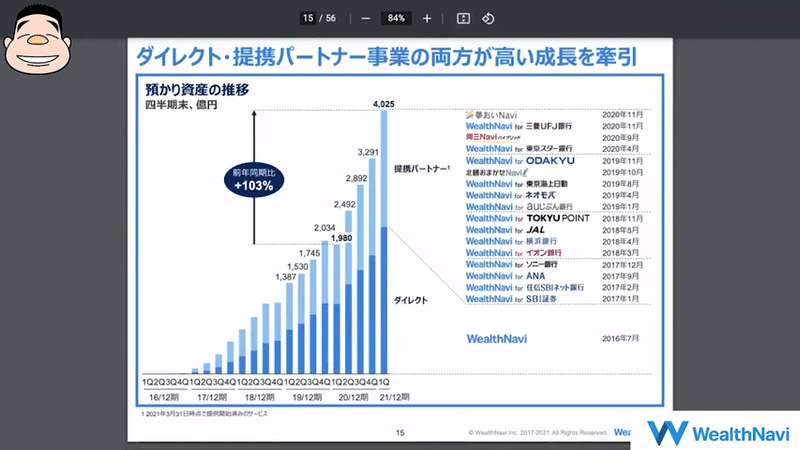

ーーまず預かり資産のところで、ダイレクト経由と提携パートナー経由の2つに分かれるのですが、前年同期比+103%で両方とも成長しています。

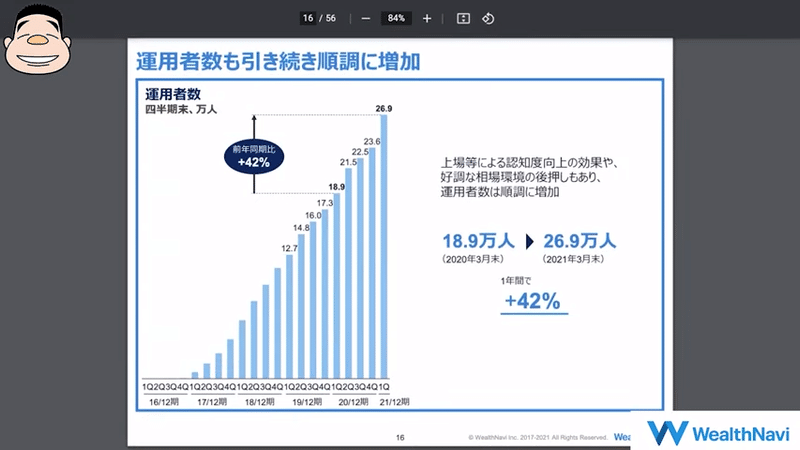

ーーまた、運用者に関しても、2020年12月に上場したことによる認知拡大や、好調な相場環境を受けて、前年同期比+42%で増加しています。

ーー主要KPIで注目するポイントがあれば教えて下さい。

まず預かり資産が前年同期比+103%で伸びていて、運用者の数も+42%伸びています。預かり資産の方がずっと早く伸びている訳です。

これはどういうことかと言うと、1運用者あたりの運用金額が伸びているということです。一旦このサービスを使い始めると、どんどん預かり資産が増えていきます。

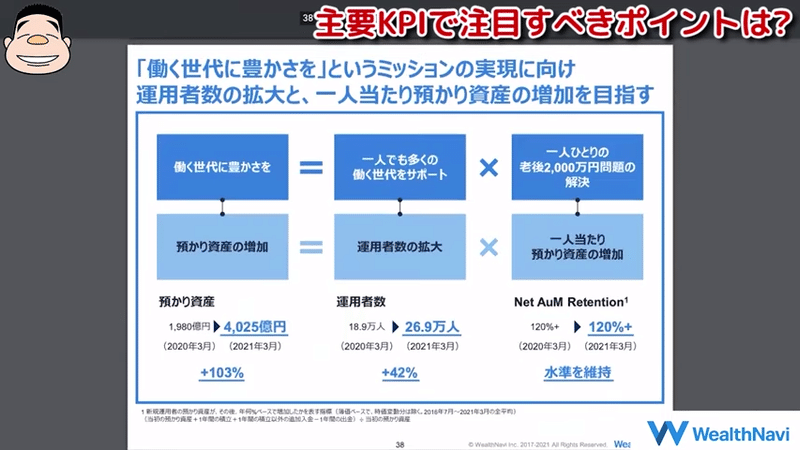

これが預かり資産の増加をブレイクダウンした図です。左から、預かり資産の増加が+103%、運用者が+42%となっています。

一番右のNet AuM Retentionの部分ですが、AuMというのは預かり資産のことです。1運用者あたり毎年20%預かり資産が増えるというのは、すごく高い水準なのです。

要は、今年100万円預けている人が、来年の終わりには120万円預けていることになります。このように複利で増えていくので、非常に高くなるのです。

Net AuM Retentionを落とさずに運用者を早く増やすのが、今後の課題となってくるのではないでしょうか。

今の状況だと、3つとも数字が素晴らしいので、いかにこのペースを崩さないでいけるかがポイントになると思います。

一人あたりの獲得単価について

ーー先程の業績面のところで、広告宣伝費を除いた営業利益が出ているのはこの会社の面白い部分だなと思いました。

ーー今投下している広告宣伝費は、稼いでいる利益に対してどのくらいのものなのか気になり、少し計算をしてみました。

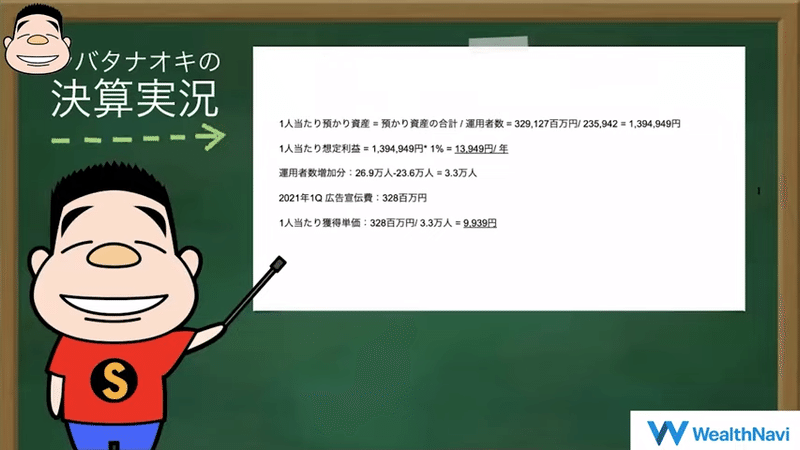

ーー一人あたりの預かり資産を見てみると、「預かり資産の合計/運用者数」で大体一人あたり139万円です。

ーーそこに年率の手数料1%を掛けると、一年間で約1万4,000円程度の利益が出る計算になります。

ーーそれに対して、広告宣伝費に関しては、「2021年1Q広告宣伝費/運用者数の増加分」で、大体一人あたりの獲得単価が9,900円程度でした。

ーー一人あたりの想定利益に対して、獲得単価が下回っている状況なので、企業の規模としては適切という評価で良いのかなと思いました。

ーーこの部分に対するシバタさんの評価をぜひお聞きしたいです。

まず1運用者あたりの利益は、分かりやすく言うと、一人のアクティブな運用者を獲得するのに9,900円かかるということです。

9,900円かけて獲得したアクティブな運用者が、どんどんお金を積み上げていってくれるので、一人あたり一年間に1万4,000円くらいの売上をもたらす、という見方です。

つまり、広告やマーケティングに投入したお金を1年以内に回収するモデルなのです。

これだけNet AuM Retentionが高いサービスなので、本来であれば一人あたりの獲得単価はもっと高くても良いはずです。2、3年分くらいの営業収益の分をかけても良いくらいだと思います。

単純に考えると、もっと広告をかけて獲得単価を上げても運用者を増やしたい、というのが自然な見方です。1運用者を獲得するための広告宣伝費を、もっと増やしても良いレベルなのではないでしょうか。

----------------------------

ここから先は、有料コンテンツになります。このノート単品を500円、あるいは、月額1,000円のマガジンをご購入ください。有料マガジンは、1ヶ月あたり4〜8本程度の有料ノートが追加される予定です。

マガジンは初月無料です。月末までに解約すれば費用はかかりません。購読開始した月以降の有料記事が読めるため、月末に購読開始しても不利にはなりません。

有料版をご購入いただくと、以下のコンテンツをご覧いただけます。

・今後脅威となりそうな競合は?

・働く世代を狙っている理由とは?

・バランスシートの見るべきポイントは?

・他に注目すべきポイントは?

・まとめ

ここから先は

¥ 500