ウォーレン・バフェットも投資するSnowflakeの時価総額が売上予想の170倍にもなる理由とは?

新着記事をTwitterやLINEでお届けします。以下のURLからご登録ください。

Twitter: https://twitter.com/irnote

LINE: https://line.me/R/ti/p/%40pap3801g

----------------------------

私のYouTubeチャンネルでは、決算読み解き実況中継をしています。おかげさまでYouTubeの方も多くの方にご覧いただいているのですが、特に忙しいビジネスパーソンの方たちから「YouTube動画の内容を知りたいが、動画を見る時間が無い」というお声を多数いただいています。

この記事では、上の動画の内容をスクリーンショット付きで文字起こししてあります。動画を見る時間はないけれど、内容を短時間でおさらいしたいという方に最適です。

Snowflakeのサービスはどういうものか?

ーー(Risa)皆さん、こんにちは。Risaです。今回は、アメリカのソフトウェア業界で過去最大規模のIPOを実施し、今、最も時価総額の高いソフトウェアスタートアップのSnowflakeです。ウォーレン・バフェット率いる投資会社バークシャー・ハサウェイも出資しているSnowflakeの上場後初の決算をシバタさんと見ていこうと思います。よろしくお願いいたします。

(シバタナオキ)Snowflakeという会社は、日本では全然聞いたことがないと思います。最近上場したばかりですが、かなりすごいので詳しく見ていきたいと思います。

ーーSnowflakeはクラウドデータウェアハウス企業という事ですが、この言葉を聞いただけではどんなことを生業にしている会社かよく分かりません。一般的なクラウドサービスで言う、いわゆるAmazonのAWSやマイクロソフトのAzureとは何が違って、どんなサービスなのでしょうか?

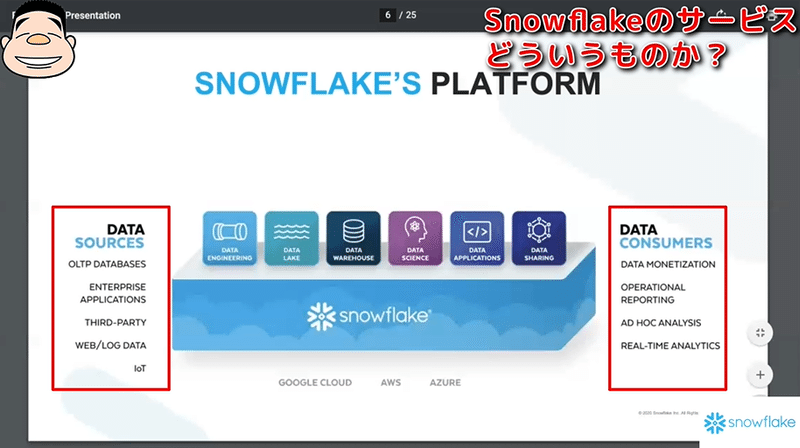

Snowflakeのサービスも、AWS、AzureやGoogle Cloud Platformの上で動きます。データウェアハウスというのは何かと言うと、皆さんの会社がいろいろなサービスを提供する時に蓄積されるデータがあると思います。

例えば、Webであれば誰がいつどのページにアクセスしたかというアクセスログや、Eコマースであれば誰がいつ何を買ったかという購買データ、オフラインであれば、コンビニでポイントを獲得すると、どの人がいつどのお店でどういうものを買ったかというのが分かります。このように、いろいろなデータを企業は持っています。

その持っているデータを分析したいですよね。ただ、データというのは、いろいろなところからいろいろなデータが入ってくるため、1カ所に集めて分析できる形にしてあげないと分析できません。

その1カ所に集めるストレージと、分析するための解析エンジン、つまり計算コンピューティングパワーを提供するのがデータウェアハウスのビジネスです。

ーーなるほど。では、AWSのようなクラウドと一緒に使うイメージですか?

例えば、AWS、AzureやGoogle Cloud Platformはインフラで、Snowflakeはそのインフラの上にサービスを提供するイメージです。

競合はどのような会社か?

ーーSnowflakeの競合はどういった会社になりますか?

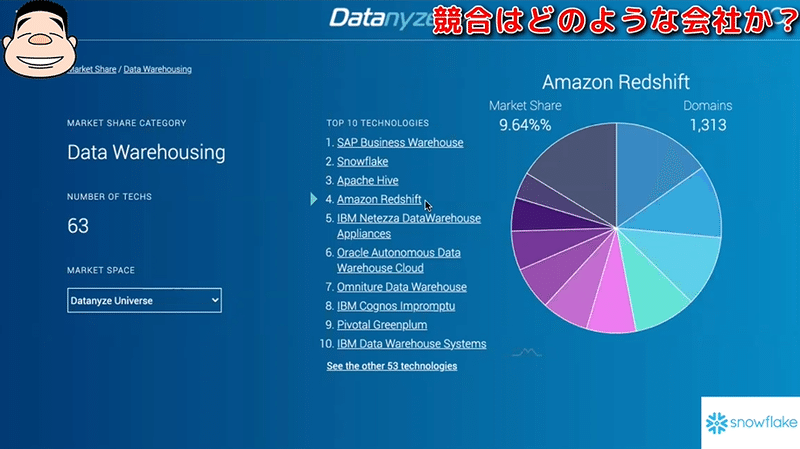

競合するのは、いわゆるデータウェアサービスになります。例えば、AWSもAmazonにRedshiftというサービスを提供しています。これはAmazonのインフラの上に乗っているデータウェアハウスのサービスです。

また、Google Cloud PlatformもBigQueryというサービスがあって、これもGoogle Cloud Platformの上に乗っているデータ解析用、つまりデータウェアハウス用のサービスです。

上図に出ている会社が競合で、円グラフにあるようなマーケットシェアになっています。SAPもIBMもOracleもありますが、だいたいみんなデータウェアハウスのサービスを持っています。

厳密に言うと、AmazonのAWSの中にもSnowflakeと競合するサービスがありますし、Google Cloud Platformの中にも競合するサービスがあるいった形です。

Snowflakeのビジネスはどのような印象か?

ーー彼らは高い売上成長率を誇っているという印象を上場前のS1の資料でも今回の決算でも受けます。

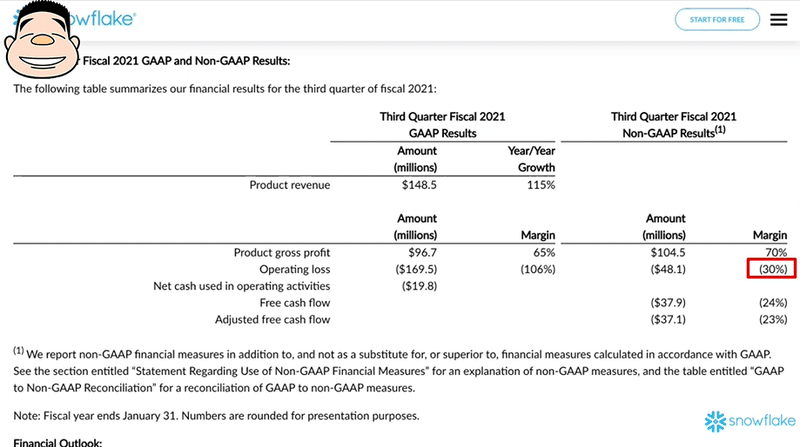

ーー以前この動画で解説いただいた、SaaSビジネスの質を表す「40%ルール」をもとにSnowflakeの決算を見ると、売上前年同期比成長率が+115%、GAAPの営業利益率が-106%で、イケてると思ったけどそうでもないのかなと思いました。一方、Non-GAAPの営業利益率で見ると-30%と随分印象が変わります。

ーーGAAPとNon-GAAP、どちらを見れば良いですか?また、シバタさんから見て彼らのビジネスはどのような印象ですか?

まず、ビジネスの印象は、売上のトップラインが115%増で伸びている、つまり1年前と比べて2.15倍になっています。普通に考えても上場企業ではあり得ないスピードで成長していますので、この1つだけでも大変素晴らしいです。ここが一番大きな印象です。

40%を見る時に、売上の前年同期比成長率が+115%でした。売上にプラスして、営業利益で見るのか、営業利益はGAAPで見るのか、Non-GAAPで見るのか、また、フリーキャッシュフローで見た方が良いという意見もあります。

今回の場合、GAAPの営業利益で見ると、115%に-106%を足すので9%となり40%ルールを満たせない事になります。Non-GAAPで見ると、115%に-30%を足すので+85%となり40%ルールを余裕でクリアしていて、フリーキャッシュフローで見ても115%に-24%を足すので91%となり40%ルールを余裕でクリアしています。

GAAPかNon-GAAPかは人によっていろいろ言い方がありますし、40%ルールももちろん大事ですが、この会社に関してはまずトップラインがこれだけのすごいスピードで伸びている事が一番大事です。上場している会社でこれだけのスピードで伸びている会社は本当にほとんどありませんので、まずはそこに注目するのが良いと思います。

----------------------------

ここから先は、有料コンテンツになります。このノート単品を500円、あるいは、月額1,000円のマガジンをご購入ください。有料マガジンは、1ヶ月あたり4〜8本程度の有料ノートが追加される予定です。

マガジンは初月無料です。月末までに解約すれば費用はかかりません。購読開始した月以降の有料記事が読めるため、月末に購読開始しても不利にはなりません。

有料版をご購入いただくと、以下のコンテンツをご覧いただけます。

・従量課金モデルを採用しているのはなぜか?

・リテンションレートを高く保っている要因は?

・評価額が高い要因は何か?

・その他のポイントは?

・まとめ

ここから先は

¥ 500