クレジットカードの収益性(テイクレート)言えますか?

楽天の2016年10月から12月期の決算資料の中に非常に興味深いスライドがありました。

楽天カードはクレジットカードのショッピング取扱高において業界ナンバーワンに近づいているという資料です。

この数字だけを見ると上位2社と比較して、楽天カードの対前年比での成長率が圧倒的に高く、近い将来カードショッピングにおける取扱高においてナンバーワンになるということが示唆されています。

そこで今日はクレジットカードのビジネスモデルについて考察してみたいと思います。

クレジットカード会社のビジネスモデル

クレジットカード会社はどのようにして収益を上げているのでしょうか。

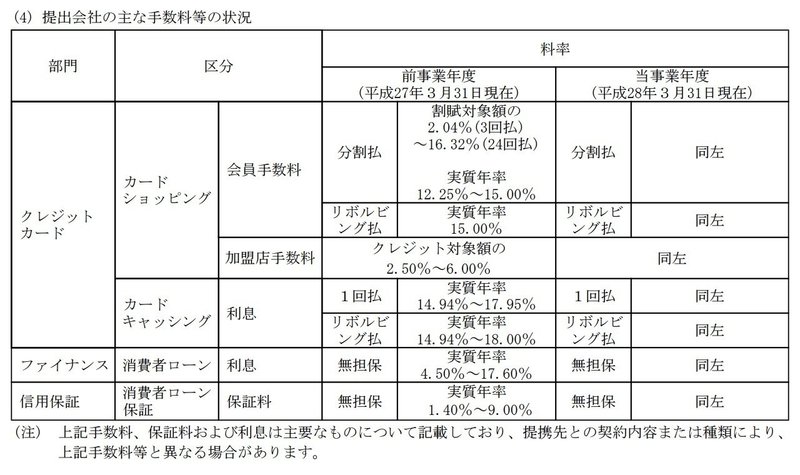

三菱UFJニコスの決算資料の中にわかりやすい資料があったので、まずはそれを見てみましょう。

■三菱UFJニコス株式会社 有価証券報告書 2015年4月1日〜2016年3月31日

クレジットカード部門の事業としては、大きく分けてカードショッピングとカードキャッシングの2つがあります。

カードショッピングの方は会員手数料と加盟店手数料の二つに分けられます。

会員手数料は会員の年会費だけではなく、分割払いやリボ払いの手数料が主な収益源です。

加盟店手数料の方は加盟店にクレジットカードリーダーを設置している場合、そこで発生した決済の数パーセントを手数料として取ります。

カードキャッシング事業はいわゆる短期でお金を貸す事業ですが、こちらも貸したお金に対して利息を徴収するモデルになっています。

それ以外にもファイナンスと言われる消費者ローンがあり、信用保証といったビジネスを行なっている場合も多く見られます。

上の説明を見て分かる通り、クレジットカード会社のビジネスモデルは取扱高のうち数パーセントを手数料もしくは利息として徴収するというビジネスです。

したがって取扱高を増やすのはもちろん重要な要素にはなりますが、今回は取扱高が100あった場合、売上(営業収益)に対してどのくらいの営業利益になるのかと言う、「マネタイゼーションレート」あるいは「テイクレート」という数字を見てみたいと思います。

カードショッピングの取扱高上位4社のうち、決算が公開されていない三井住友カードを除く、三菱UFJニコス、楽天カード、クレディセゾンの3社について比較をしてみたいと思います。

参考までに金融業界はなぜか売上という言葉を使わずに営業収益という言葉を使います。従ってこのノートでも営業収益という言葉で統一していきたいと思いますが、営業収益というのは世間一般でいう(ネット)売上のことです。

----------------------------

ここから先は、有料コンテンツになります。このノート単品を500円、あるいは、月額1000円のマガジンをご購入ください。有料マガジンは、1ヶ月あたり4〜8本の有料ノートが追加される予定です。

マガジンは初月無料です。月末までに解約すれば費用はかかりません。購読開始した月以降の有料記事が読めるため、月末に購読開始しても不利にはなりません。

有料版をご購入いただくと、以下のコンテンツをご覧いただけます。

・三菱UFJニコスの取扱高・営業収益

・楽天カードの取扱高・営業収益

・クレディセゾンの取扱高・営業収益

・クレジットカードビジネスのテイクレートは何パーセント?

・クレジットカードビジネスの主要KPI

・おまけ1: リボ払いが上手に誘導できているカードは?

・おまけ2: カードキャッシングを避けるべき理由

----------------------------

ここから先は

¥ 500