Q.PayPalが3,000億円で買収したPaidyの想定売上・成長率は?

新着記事をTwitterやLINEでお届けします。下記URLからご登録ください。

Twitter: https://twitter.com/irnote

LINE: https://line.me/R/ti/p/%40pap3801g

----------------------------

A. (米Affirmと同程度のテイクレートだと想定すると)

・決済手数料売上:68.7億円/年

・GMV成長率:YoY+25-50%程度

と想定される

この記事はmasmさんとの共同制作です。

PayPalは、2021年9月7日に日本のベンチャー企業で後払い決済サービスを提供するPaidy(ペイディ)の買収を発表しました。

PayPalが同じFinTech企業であるPaidyを3,000億円という高額で買収したことで、双方にとってどれだけのシナジーが生まれるのか注目を集めています。

そこで今回の記事では、Paidyの成長可能性と評価額の倍以上の高額で買収した妥当性を検討していきたいと思います。Paidyの売上やGMV(取扱高)成長率を予測し、PayPalの業績にどのくらいの貢献が期待できるのか分析していきます。

Paidyの実力とは?

まず最初に、Paidyについて見ていきましょう。

・設立:2008年

・評価額:1 ,380億円(21年3月末時点)

・2021年の想定GMV:$1.5B(約1,500億円)

・店舗数: 70万超

・登録ユーザー数: 600万超

となっており、EC大手であるAmazon、楽天、DMMや電化製品小売の大手であるビッグカメラなどにも導入されています。

資金調達の面で見てみると、金融機関融資を含めた累計資金調達額は644億円で、日本国内のスタートアップとしては最大規模となっています。その内、資本調達額は371億円、融資での調達額は273億円です。

直近では、2021年3月までにSoros Capital Management LLC(アメリカ)Tybourne Capital Management Ltd.(台湾)などの4社から約132億円を第三者割当増資で調達し、2020年2月には、伊藤忠商事から約100億円を調達しています。

BNPL(Buy Now Pay Later)とは?

続いて、Paidyのビジネスモデルである「BNPL」について説明してきます。

BNPLとは、Buy Now Pay Laterの略語であり、「今買って後で払う」ことができるサービスです。分割で後から払えるため、仕組みとしてはクレジットカードのリボ払いと似ており、アメリカではクレジットカードと並ぶほど一般的な決済手段として普及しています。

BNPLを導入することで、購入者側は今お金が無くても購入できるというメリットが生まれ、販売側としても購入者が手軽に買い物ができるため、平均注文額やリピート率が上がりやすくなります。

また、事前の与信審査がクレジットカードほど厳しくなく、不要である場合もあるため、手軽に後払いを利用できるということも魅力の一つになっています。しかし、支払い能力以上に買い物をしてしまったり、詐欺にあった場合の保証サービスが無い、といった課題もあります。

世界最大のFinTech企業PayPalが日本のPaidyを買収

Paidyのことがわかった上で、今回の買収の内容について整理するために、Bloombergの以下の記事を見ていきましょう。

オンライン決済サービスの米ペイパル・ホールディングスは、日本のベンチャー企業Paidy(ペイディ、旧エクスチェンジコーポレーション)を3000億円で買収すると発表した。日本での後払い決済サービスへの進出で攻勢を強める。

記事には、PayPalの日本への進出をより推し進めるための買収であると書かれており、2021年10月-12月(2021年Q4)までには手続き完了を予定しています。

また、Paidyの創業者であり代表取締役会長であるラッセル・カマ―氏は、「Paidyが成長と技術革新を進めるためにPayPalは最適なパートナーである」と語っており、買収後も同氏と代表取締役社長である杉江陸氏が引き続き経営をしていくことになっています。

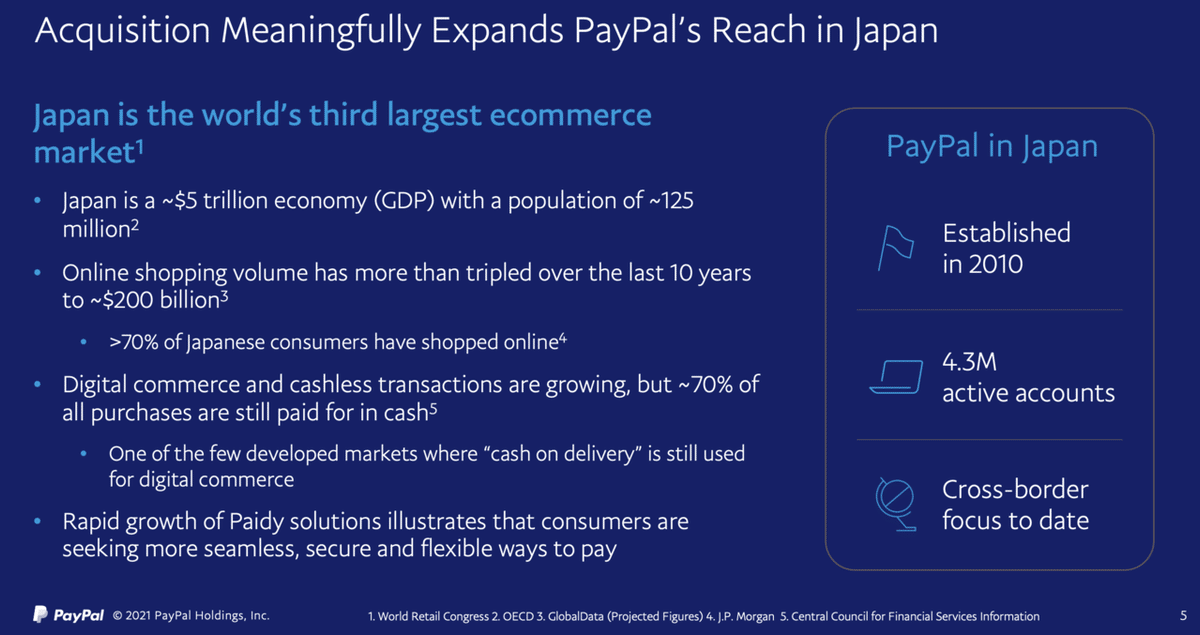

PayPalの日本市場での苦戦

今回の買収の経緯は、PayPalが日本で苦戦していることが大きいと考えられます。

日本のEC市場は世界3位の規模を誇りますが、2010年に日本法人を設立して以来、アカウント数が430万までにしか至っていません。

苦戦をしている理由の一つとして、日本は先進国の中でも未だに現金決済が中心となっている珍しい国である、ということが挙げられます。

Paidyは、決済代金をコンビニエンスストアや銀行振り込みで月ごとに払うことができる現金文化に対応した特徴的なサービスがあり、日本特有の現金社会に上手く対応しています。PayPalにとっては、日本の特徴に対応しているPaidyを買収することで日本市場への進出が加速しやすくなると考えられます。

次に、Paidyと類似するビジネスモデルである、BNPLの代表格とも言えるAffirm(アファーム)との比較を見ていきましょう。

Affirmを参考に算出するPaidyの想定売上は?

Affirmは、2021年1月にアメリカのナスダック市場に上場した、分割払いプラットフォームを提供する企業です。

Affirmの上場時に、ビジネスモデルについて解説した記事がありますので、ぜひこちらの記事も参考にしてみてください。

類似するビジネスモデルであるAffirmの決算数値を用いて、Paidyの売上を算出してみましょう。

Affirmの収益モデルは売上ソースが複数あり、代表的なものは以下の2つです。

収益モデル#1:Merchant Network Revenue…EC事業者から得る決済手数料

収益モデル#2:Interest Income…ユーザーから得る分割払いの金利収入

Paidyの収益分析については、「収益モデル#1:Merchant Network Revenue」だけから収入を得ていると仮定します。

その理由は、「収益モデル#2:Interest Income」は、リピート購入が発生してから大きくなるため、Affirmに比べて歴史が浅いPaidyでは、この売上の割合は大きくないと考えられるためです。

まず、Affirmの直近の決算である2021年Q4のデータを見ていきます。

Affirmの2021年度の年間GMV$8.3B(約8,300億円)となっており、そのうち決済手数料(Merchant network revenue)は年間$380M(約380億円)です。

決済手数料収入とGMVから導き出されるGMVテイクレートは、4.58%となっています。

Paidyの2021年度のGMVは$1.5B(約1,500億円)でした。テイクレートがAffirmと同様に4.58%だとすると、想定される決済手数料売上は68.7億円になります。

上場時のAffirmのGMVマルチプルは?

次に、AffirmとPaidyを比較をしてみましょう。比較方法として用いるマルチプル法とは、類似した上場企業の評価倍率を使って非上場企業の企業価値を算定するものです。

まずAffirmの上場時のデータについて見ていきます。

Affirmの上場時(2020年7月-9月期)の株価は $117(約11,700円)で、時価総額は $31B(約3.1兆円)でした。上場時の四半期GMVは$1.475B(約1,475億円)、YoY+71%となっており、上場時のGMVマルチプル は5.25倍(=3.1兆円÷(1,475億円×4) )です。

(A) 時価総額:$31B(約3.1兆円)

(B) 四半期GMV:$1.475B(約1,475億円)

(C) GMVマルチプル:5.25倍(A / (B * 4))

GMVの5倍以上の時価総額は、決済会社としては非常に高いマルチプルと言えます。

Affirmとの比較から想定されるPaidyの成長率は?

一方、Paidyは2021年度の想定GMVが$1.5B(約1,500億円)で、買収価格が3,000億円なので、GMVマルチプルは2倍となります。

Affirmの上場時と、Paidy買収時のGMVマルチプルとGMV成長率を比較すると以下のようになります。

GMVマルチプル GMV成長率(YoY)

Affirm上場時 5.25倍 +71%

Paidy買収時 2倍 ???

ビジネスモデルが類似しているAffirmよりもPaidyのGMVマルチプルが低いということは、理論的にはPaidyのGMV成長率は、AffirmのYoY+71%よりも小さいことになります。

マルチプルの倍率から予想すると、YoY+25-50%のレンジではないかと考えられます。

まとめ

今回は、PayPalが買収したPaidyと、ビジネスモデルが類似しているAffirmを比較しながら、想定売上や成長率を導き出しました。

今回比較した指標を以下にまとめます。

PayPalがPaidyをGMVの2倍で買収したというのは、FinTechの決済会社として考えると非常に高いと言えます。一方で、Affirmはそれよりも大きいGMVマルチプルで上場しています。

今回Paidyに高い市場価値がつけられたのは、BNPLというモデルに対する期待の表れであり、具体的には以下の2つの要素で期待されていると考えます。

1. 店舗向けの決済手数料収入だけではなく、個人向けのローン収入も今後得られる

2. リピートユーザーが増えれば増えるほど、個人向けのローン収入部分は巨大に積み上がっていく

店舗向けのサービスだけでもFinTech企業としては収益性が十分高い上に、個人向けのローンサービスが成長してくると、更に収益性が上がるという積み上げ型の高収益モデルが、大きな期待値の要因になっています。

PaidyやAffirmなどのBNPLビジネスが期待値通りの成長を見せていくのか、今後も注目していきます。

(おまけ)AffirmとPaidyのPSR(株価売上高倍率)は?

PSRからも、PaidyとAffirmへの期待値が高さが伺えます。

※売上は決済手数料売上を用いています。

Paidy:

PSR44倍 =( 想定)決済手数料売上 68.7億円 ÷ 買収価格3,000億円

Affirm(上場時):

PSR 83倍 = (四半期決済手数料売上$93M(約93億円)× 4) ÷ 時価総額3.1兆円

▼新着記事をTwitterやLINEでお届けします。下記URLからご登録ください。

・Twitter: https://twitter.com/irnote

・LINE: https://line.me/R/ti/p/%40pap3801g

▼「決算が読めるようになるゼミ」を開始しました!

「決算が読めるようになりたい」という方のご参加をお待ちしております。

詳細はこちら→ https://irnote.com/circle

▼その他SNS

・Instagram:決算をグラフで分かりやすく発信しています。

・YouTube:シバタがMCと共に決算を読み解きます。

▼執筆書籍(好評発売中!)

・「テクノロジーの地政学」

・「決算資料からビジネスの仕組みが見えてくる」

・「MBAより簡単で英語より大切な決算を読む習慣」

▼お得なマガジン

1ヶ月あたり4〜8本の有料ノートが追加される「有料マガジン」もあります。月に2本以上の有料noteを読むならこちらがお得です。是非ご覧ください。

https://irnote.com/m/m198d9dfb7e88

気に入ってくださった方は、↓から「スキ」「フォロー」してください!